- 路線価は国税庁ホームページ「財産評価基準書路線価図・評価倍率表」で確認できる

- 路線価の計算方法は、土地と道路がどのように接しているかによって異なる

- 路線価が設定されていない場合は、固定資産税評価額と評価倍率表で計算する

「路線価」とは、土地の贈与税や相続税を計算するときに基準となるひとつで、国税庁のホームページなどから確認することが可能です。贈与税や相続税を算出するには、路線価図の見方について正しく理解する必要があります。この記事では、路線価の調べ方と土地評価額の計算方法について紹介します。土地の相続を控えている方は、ぜひチェックしてみてください。

路線価とは?正しい見方を解説

路線価は、道路に面している土地1㎡あたりの評価額のことです。国税庁ホームページに掲載されている「財産評価基準書路線価図・評価倍率表」で確認できます。

路線価の確認方法

「財産評価基準書路線価図・評価倍率表」にアクセスして、調べたい都道府県を選択します。次に「路線価図」をクリックして、該当する土地の詳細なエリアを表示したら、調べたい土地の隣接する道路に記載してある「アルファベット」と「数字」を確認しましょう。

路線価の見方

たとえば、路線価図の道路に「300D」と記載されていた場合で考えてみましょう。

数字は土地1㎡あたりの路線価となり、「300D」であれば、その土地の相続税評価額は1㎡あたり30万円(300千円)ということです。

アルファベットは、借地権割合(土地を借地にした場合の係数)であり、アルファベットごとに割合が定められています。

A:90%

B:80%

C:70%

D:60%

E:50%

F:40%

G:30%

路線価を使った評価額の計算方法

路線価を使った評価額の計算では、「奥行価格補正率」と「奥行長大補正率」を考慮することで、評価額を下げることが可能です。そして、土地が一つの道路に面しているか二つの道路に面しているかによっても計算方法は異なります。加えて、二つの道路に接することで利便性が高いと評価され、「側方路線影響加算率」と「二方路線影響加算率」も加味されます。

それぞれどのように計算すればよいか、チェックしましょう。

「奥行価格補正率」と「奥行長大補正率」

「奥行価格補正率(おくゆきかかくほせいりつ)」とは、土地の奥行が長すぎたり短すぎたりする場合に相続税評価額の減額補正を行うために定められているものです。住宅地区あるいは商業地区かによって補正率は異なり、最大で20%評価減が可能です。

また、似た用語に「奥行長大補正率(おくゆきちょうだいほせいりつ)」というものもあります。これは、土地の間口に対しての補正であり、間口に対して奥行が2倍以上長い場合や、使用しにくい形状である場合に適用可能です。いずれの割合も国税庁のホームページで確認できます。

なお、それぞれ違う補正項目となるため、計算するにあたり両方の補正が適用されるケースもあります。

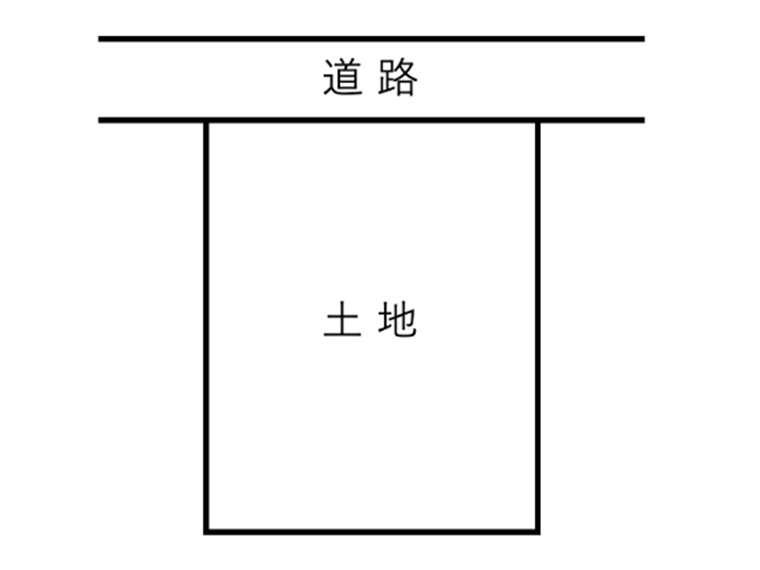

【評価額の計算方法】土地が一つの道路に面しているケース

土地が一つの道路に面している場合の計算方法は次のとおりです。

※路線価図200C、奥行きが20m、地積200㎡、普通住宅地区にある土地の場合

自用地:「路線価×奥行価格補正率×地積」

20万円×1.00×200㎡=4,000万円

※自用地・・・自己所有の土地

借用地:「路線価×奥行価格補正率×地積×借地権割合」

20万円×1.00×600㎡×70%=2,800万円

※借用地・・・借りている土地

【評価額の計算方法】土地が二つの道路に面しているケース

土地が二つの道路に面している場合、計算する際には道路に接している面のどちらが正面となるか決める必要があります。

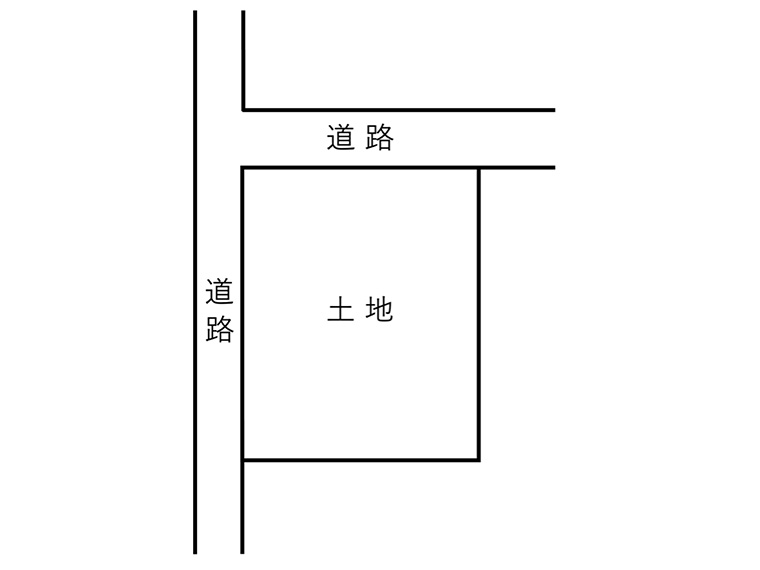

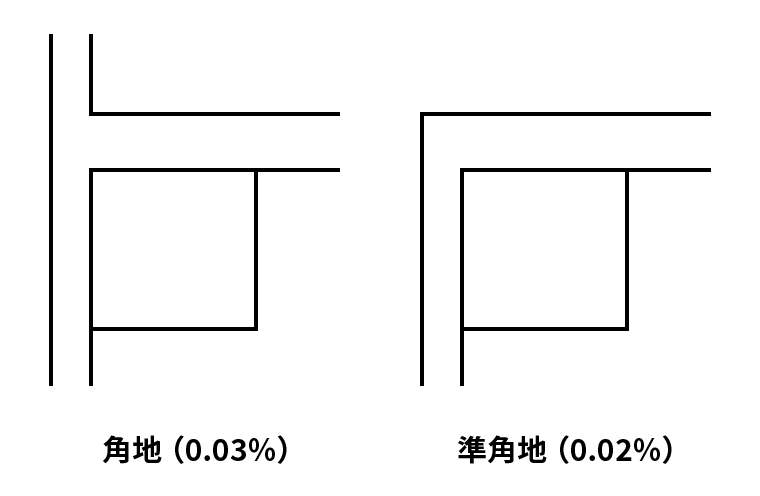

正面と側方に道路がある土地

いわゆる角地にあたる土地です。

「路線価×奥行価格補正率」の大きいほうが正面路線、小さいほうが側面路線となります。加えて、計算には「側方路線影響加算率」を考慮する必要があり、普通住宅地区で角地の場合は0.03%、準角地に面している場合は0.02%となります。

※路線価図250Cと200C、奥行きが20mと10m、地積200㎡、普通住宅地区にある角地の場合

自用地:

「(正面路線価×奥行価格補正率+側方路線価×奥行価格補正率×側方路線影響加算率)×地積」

(25万円×1.00+20万円×1.00×0.03)×200㎡=5,120万円

借用地:

「(正面路線価×奥行価格補正率+側方路線価×奥行価格補正率×側方路線影響加算率)×地積×借地権割合」

(25万円×1.00+20万円×1.00×0.03)×200㎡×70%=3,584万円

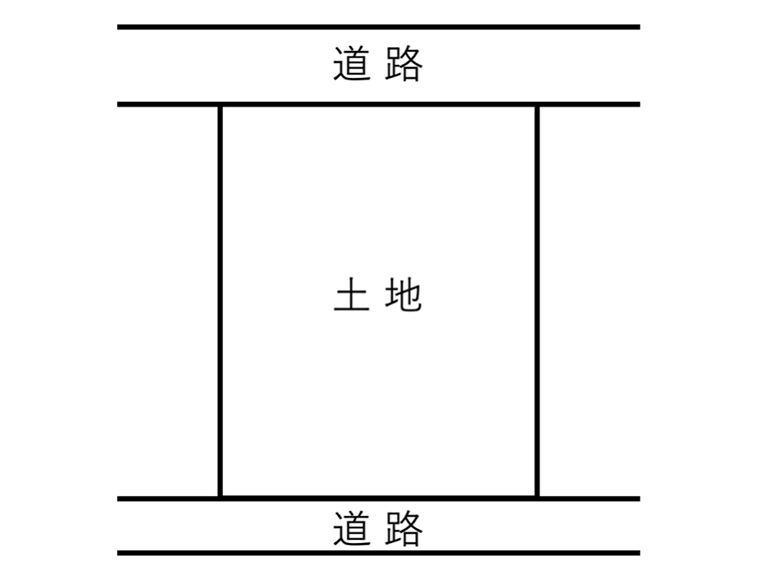

正面と裏面に道路がある土地

角地の計算方法とほぼ同じです。側面路線価が裏面路線価となり、側方路線影響加算率が二方路線影響加算率となります。「路線価×奥行価格補正率」の大きいほうが正面路線、小さいほうが裏面路線です。二方路線影響加算率は、普通住宅地区で0.02%となります。

※路線価図250Cと200C、奥行きが20mと10m、地積200㎡、普通住宅地区にある土地の場合

自用地:

「(正面路線価×奥行価格補正率+裏面路線価×奥行価格補正率×二方路線影響加算率)×地積」

(25万円×1.00+20万円×1.00×0.02)×200㎡=5,080万円

借用地:

「(正面路線価×奥行価格補正率+裏面路線価×奥行価格補正率×二方路線影響加算率)×地積×借地権割合」

(25万円×1.00+20万円×1.00×0.02)×200㎡×70%=3,556万円

路線価がない地域の計算方法

路線価が設定されていない土地は、固定資産税評価額と評価倍率表を使用することで計算が可能です。評価倍率表も国税庁のホームページで確認できます。計算方法は次のとおりです。

※固定資産税評価額が2,000万円、倍率が1.1、借地権割合が70%の土地の場合

自用地:「固定資産税評価額×倍率」

2,000万円×1.1=2,200万円

借用地:「固定資産税評価額×倍率×借地権割合」

2,000万円×1.1×70%=1,540万円

路線価図の見方や計算方法を理解しよう

路線価を知るには、まずは路線価図の見方を理解する必要があります。また、土地と道路がどのように接するかによっても、評価額の計算方法は異なります。今回ご紹介した計算式に当てはめることで、自身でも評価額を算出することは可能でしょう。

相続にともなう路線価の見方や正確な評価額の算出について詳しく知りたい方は、下記よりお気軽にお問い合わせください。

あわせて読みたい

この記事をシェアする

お部屋を探す

注目のタグから記事を選ぶ

人気記事

人気記事

-

単身女性必見!大阪での一人暮らしにおすすめのエリア

大阪での一人暮らしを検討している女性にとって、どの地域が安全なのか、住みやすさや町の雰囲気など気になる点は多いことでしょう。単身女性の参考になる大阪の雰囲気や家賃相場、おすすめのエリアや一人暮らしの注意点などについて解説します。

-

高齢夫婦は何歳までなら賃貸に住める?制限や物件探しのポイントを解説!

セカンドライフに賃貸物件で住むことを選んだ高齢夫婦の場合、何歳まで賃貸に住むことができるでしょうか。高齢者が賃貸物件を借りる場合、年齢制限などいくつか制限があり条件を満たしている必要があります。高齢者が住みやすい物件探しのポイントも一緒に解説します。

-

家族向け・一人暮らし別にみる引っ越しにかかる総額

引越しには、引越し代金や新居にかかる費用以外にもお金がかかります。どんな項目にお金がかかってくるのか、引越しにかかる総額の相場を把握して、節約できるポイントを考えてみましょう。この記事では節約のポイントについても詳しく解説します。

-

高齢夫婦は何歳までなら賃貸に住める?制限や物件探しのポイントを解説!

セカンドライフに賃貸物件で住むことを選んだ高齢夫婦の場合、何歳まで賃貸に住むことができるでしょうか。高齢者が賃貸物件を借りる場合、年齢制限などいくつか制限があり条件を満たしている必要があります。高齢者が住みやすい物件探しのポイントも一緒に解説します。

-

単身女性必見!大阪での一人暮らしにおすすめのエリア

大阪での一人暮らしを検討している女性にとって、どの地域が安全なのか、住みやすさや町の雰囲気など気になる点は多いことでしょう。単身女性の参考になる大阪の雰囲気や家賃相場、おすすめのエリアや一人暮らしの注意点などについて解説します。

-

家族向け・一人暮らし別にみる引っ越しにかかる総額

引越しには、引越し代金や新居にかかる費用以外にもお金がかかります。どんな項目にお金がかかってくるのか、引越しにかかる総額の相場を把握して、節約できるポイントを考えてみましょう。この記事では節約のポイントについても詳しく解説します。