- 基礎控除額の超過分の資産を生前贈与することで、相続税対策になる

- 相続時精算課税制度や使途別非課税枠を活用すると、さらに有効な相続税対策になる

- 相続税対策としての生前贈与は早めに開始し、「定期贈与」にならないよう注意

資産を多く持っている方の場合、相続の際に「相続税」がかかる可能性があります。その課税を回避する手だてとして有効なのが「生前贈与」です。生前贈与とは、生きているうちに資産を子や孫に分配すること。方法によっては、贈与税や相続税の支払いをゼロにしたり、負担を減らしたりすることも可能です。この記事では、生前贈与の方法やケーススタディ、生前贈与を行うときの注意点について解説します。

生前贈与が相続税対策に有効な理由

生前贈与とは?

生前贈与とは、生きているうちに財産を子や孫などの親族に与える契約行為のことです。財産を持っている人が亡くなると、相続人はその財産を受け取ることができますが、受け取った財産分(相続時の資産額)に対する相続税を支払う義務が発生します。

相続税は、財産や法定相続人の人数によって異なり、最大で55%もの税金を納める必要があります。生前贈与は多くの場合、この相続税対策として用いられています。生きているうちに財産を渡すことで被相続人の資産が減少し、相続税の軽減につながるからです。

しかし、財産を贈与した場合には贈与税がかかります。そのため、相続税と贈与税の両方の対策を行うことが大切です。

生前贈与で実現できること

「生前贈与は相続対策として有効」と言われる理由は主に二つあります。相続後のトラブル防止と、相続税対策です。それぞれを詳しく見ていきましょう。

相続後のトラブルを防止できる

遺産を分けるとき、「どの遺産を誰がもらうか」が親族間のもめごとに発展するケースは意外に少なくありません。一口で財産と言っても、お金、株などの有価証券、土地、建物など、種類はさまざまです。

とくにトラブルの原因になりやすいのが、簡単に分けられない土地や建物などの不動産です。トラブルを回避する方法の一つに「遺言書の作成」がありますが、正式な遺言書を用意するには手間がかかるため、億劫に感じる方もいるでしょう。

その点、「財産を与える人」と「もらう人」が相談しながら決められる生前贈与は、トラブルのない遺産相続に一役買ってくれる仕組みと言えます。

相続税の負担を軽減できる

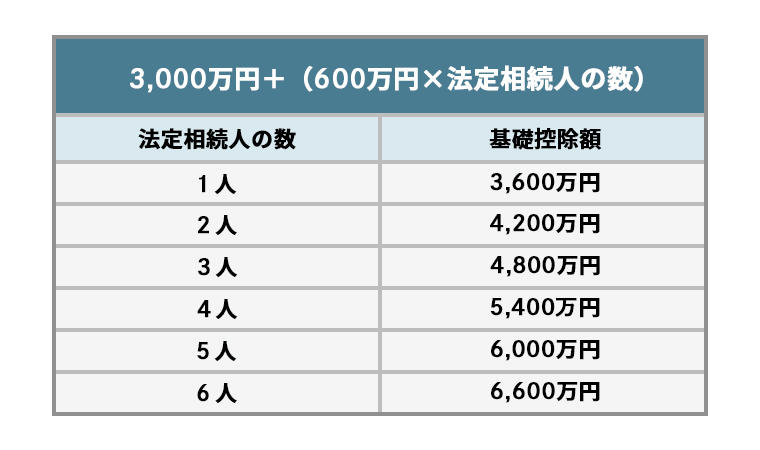

相続税は、課税される資産価額が基礎控除額に満たない場合は課せられません。基礎控除額は、「3,000万円+(600万円×法定相続人の数)」で計算することができます(2021年7月現在)。

たとえば、父母兄弟の4人構成の家族において父親が亡くなり、課税される遺産が6,000万円だったとしましょう。その場合、基礎控除額は「3,000万円+(600万円×3人)=4,800万円」となり、4,800万円を超えた1,200万円に相続税がかかります。

この超過分の1,200万円を生前贈与すると、その財産は相続税の対象から外れるため、支払う相続税を抑える、またはゼロにできる可能性があるのです。

生前贈与の仕組み

では次に、生前贈与はどのように行えばよいのかをご説明します。

非課税の範囲は年間110万円以内

相続税がかかってしまう部分(基礎控除額の超過分)の資産を生前贈与することで、相続税対策を実現できます。しかし、贈与するにも金額に応じて贈与税がかかる点には注意しましょう。

贈与税がかからないボーダーラインは、「1年間で110万円以内」です。これは、贈与税の計算が「(1年間の贈与合計額-基礎控除110万円)×税率-課税価格別控除額」で求められることに起因します。なお、ここで言う1年間は、「その年の1月1日から12月31日まで」です。

「相続時精算課税制度」を使う

相続時精算課税制度とは、20歳以上の子や孫に、60歳以上の祖父母や父母が贈与を行うとき、贈与額2,500万円までは贈与税がかからないという制度です。2,500万円を超えてしまうと、超えた金額に一律20%の贈与税が課せられます。

一例として、祖父から25歳の孫へ3,000万円を贈与するケースでかかる贈与税を比べてみましょう。以下の二つを見比べると、課税される贈与税に大きく差が出ることがわかります。

贈与税=(3,000万円-2,500万円)

×20%=100万円

・相続時精算課税制度を利用せずに贈与を行った場合の贈与税

3,000万円-基礎控除110万円=2,890万円

贈与税=(2,890万円×45%)

-課税価格別控除額265万円=1,035.5万円

出典:国税庁 「贈与税の計算と税率(暦年課税)」の「特例贈与財産用の税率」を用いた場合

贈与税には「一般贈与財産用の税率」と「特例贈与財産用の税率」の2種類が設定されており、誰から誰に渡すのかによって使用する税率が変わってきます。

一般贈与財産用の税率は、兄弟間や夫婦間、親から未成年の子への贈与で使用します。特例贈与財産用の税率は、祖父母や父母から20歳以上の成人した子や孫への贈与に限られます。今回は祖父から成人している孫へ財産を渡すケースなので、特例贈与財産用の税率を用いています。

「相続時精算課税制度」の注意点

相続時精算課税制度を利用し贈与された財産は、贈与者が亡くなった際に相続税の課税対象になる、という点には注意が必要です。そう聞くと、「相続税の課税対象になるなら、相続税対策になるの?」という疑問が浮かんでくるかもしれません。しかし、不動産や株式などの値上がりが期待できる資産やマンション・アパートなどの収益が見込める資産に対しては効力を発揮します。

仮に、相続時精算課税制度を利用して1,000万円の土地を譲り受け、贈与者が亡くなったときには価値が2,000万円になっていたとします。この場合の相続税は2,000万円ではなく、相続時精算課税制度を利用したときの価格である1,000万円に課せられることになるのです。このように、将来的に価値が上がる可能性のある財産なら相続税の節税につながるため、有効な制度と言えるでしょう。

生前贈与のケーススタディ

生前贈与には、上の章で記載した「年間110万円以内の贈与」や「相続時精算課税制度」の利用以外にも、贈与税に非課税枠が設けられているケースがあります。

住宅資金や増改築費用を贈与する

子や孫が父母や祖父母などから住宅購入をするための費用や、すでに取得済みの家を増改築したりする費用を贈与された場合は、非課税の特例を受けられます。非課税額は、省エネ住宅やそれ以外の住宅、家の契約の締結日などによって異なりますが、非課税枠は最高で3,000万円です。

令和3年(2021年)7月の時点では、この制度が利用できるのは「平成27年(2015年)1月1日から令和3年12月31日」となっているので、検討している方は急いだほうがよいでしょう。

教育資金を贈与する

父母や祖父母などから子や孫へ教育資金としての贈与を受ける場合、贈与額1,500万円までなら贈与税がかかりません。教育資金は、入学金や授業料、保育料から習い事、修学旅行の費用などまで、幅広くあてることができます。

この制度は、「平成25年(2013年)4月1日から令和5年(2023年)3月31日」の間で有効となりますが、受贈者は30歳未満に限られるということを覚えておきましょう。

結婚費用や子育て資金を贈与する

父母や祖父母などから「20歳から49歳まで」の子や孫へ結婚費用や子育て資金として贈与する場合も、非課税の特例を受けることができます。非課税枠は、結婚に関する費用としては300万円まで、妊娠や出産、子どもの医療費などの子育て資金としては1,000万円までです。

この制度は、「平成27年(2015年)4月1日から令和5年(2023年)3月31日」の間で20歳以上50歳未満の受贈者が対象となります。

不動産や不動産購入資金を贈与する

不動産や不動産購入資金の贈与でも、非課税になるケースがあります。前述したケースはすべて父母や祖父母から子や孫へといった「直系尊属からの贈与」でしたが、不動産に関する贈与は、婚姻期間が20年以上の夫婦間に限られ、贈与の基礎控除110万円にプラスして最高2,000万円までが配偶者控除できます。

ただしこの制度を受けるには、戸籍謄本や登記事項証明書、固定資産評価証明書などの書類を準備し、贈与税の申告をすることが必須です。

生前贈与の注意点

最後に、生前贈与を行うにあたっての注意点をご紹介します。

同時期・同金額の贈与を控える

毎年贈与を行うことを「連年贈与」と言い、毎年決まった金額を贈与することを「定期贈与」と言います。連年贈与は税務上問題になりませんが、定期贈与とみなされると贈与額が110万円以下でも贈与税がかかるので注意が必要です。

たとえば、毎年1月に100万円を20年間にわたり贈与し続けた場合、「贈与を始めたときに一括で2,000万円の贈与をする意思があった」とみなされ、定期贈与と認定されてしまいます。定期贈与として扱われると、毎年基礎控除以下の贈与額に抑えていたとしても、贈与合計額である2,000万円に贈与税が課せられるのです。

定期贈与でないことを認めてもらうには、「毎年贈与しない」「贈与額を変える」などの工夫をしましょう。

結婚や子育て、教育資金の贈与は使い切る

結婚・子育て・教育に関する資金の贈与には、それぞれ贈与税の非課税枠が設定されています。しかし、もらった資金を使い切らずに余らせてしまった場合は相続財産とみなされ、課税対象になる可能性があります。

教育資金は子や孫が30歳になるまで、結婚・子育て資金は50歳までを目安に使い切りましょう。

相続対策としての生前贈与は早めに開始する

「年間110万円までは贈与税がかからない」という決まりごとには、注意点があります。それは、贈与者が亡くなった際、亡くなった年からさかのぼって3年間に受け取った贈与は相続税の課税対象になるという点です。

相続税対策として生前贈与を行っていた場合、贈与した財産が相続税の対象となってしまっては本末転倒です。贈与者が亡くなる時期は予測できないことも多いので、相続税対策として生前贈与を行う場合は、早めに行動しましょう。

生前贈与は、高い効果を得やすい相続税対策

生前贈与は、年間110万円までの贈与や相続時精算課税制度の利用に加えて、結婚・教育・住宅などの資金としての贈与を組み合わせることで、相続税対策として高い効果を得ることが可能です。しかし、「定期贈与」に認定されたり、生前贈与を開始した時期によっては贈与財産が相続税の課税対象になったりすることもあり得ます。自分で調べて行うことに不安がある方は、専門家に相談することも一つの手でしょう。

生前贈与に関してさらに詳しく知りたい方は、ぜひ下記よりお気軽にお問い合わせください。

あわせて読みたい

この記事をシェアする

お部屋を探す

注目のタグから記事を選ぶ

人気記事

人気記事

-

単身女性必見!大阪での一人暮らしにおすすめのエリア

大阪での一人暮らしを検討している女性にとって、どの地域が安全なのか、住みやすさや町の雰囲気など気になる点は多いことでしょう。単身女性の参考になる大阪の雰囲気や家賃相場、おすすめのエリアや一人暮らしの注意点などについて解説します。

-

高齢夫婦は何歳までなら賃貸に住める?制限や物件探しのポイントを解説!

セカンドライフに賃貸物件で住むことを選んだ高齢夫婦の場合、何歳まで賃貸に住むことができるでしょうか。高齢者が賃貸物件を借りる場合、年齢制限などいくつか制限があり条件を満たしている必要があります。高齢者が住みやすい物件探しのポイントも一緒に解説します。

-

家族向け・一人暮らし別にみる引っ越しにかかる総額

引越しには、引越し代金や新居にかかる費用以外にもお金がかかります。どんな項目にお金がかかってくるのか、引越しにかかる総額の相場を把握して、節約できるポイントを考えてみましょう。この記事では節約のポイントについても詳しく解説します。

-

高齢夫婦は何歳までなら賃貸に住める?制限や物件探しのポイントを解説!

セカンドライフに賃貸物件で住むことを選んだ高齢夫婦の場合、何歳まで賃貸に住むことができるでしょうか。高齢者が賃貸物件を借りる場合、年齢制限などいくつか制限があり条件を満たしている必要があります。高齢者が住みやすい物件探しのポイントも一緒に解説します。

-

単身女性必見!大阪での一人暮らしにおすすめのエリア

大阪での一人暮らしを検討している女性にとって、どの地域が安全なのか、住みやすさや町の雰囲気など気になる点は多いことでしょう。単身女性の参考になる大阪の雰囲気や家賃相場、おすすめのエリアや一人暮らしの注意点などについて解説します。

-

家族向け・一人暮らし別にみる引っ越しにかかる総額

引越しには、引越し代金や新居にかかる費用以外にもお金がかかります。どんな項目にお金がかかってくるのか、引越しにかかる総額の相場を把握して、節約できるポイントを考えてみましょう。この記事では節約のポイントについても詳しく解説します。