- マンション売却では確定申告が必要なケース・不要なケースがある

- 節税のために活用したい特別控除をチェック

- 確定申告の必要書類や流れも解説

マンション売却したら確定申告すべき?判断方法

まず、

「マンションを売却したときに、確定申告はすべき?」

という疑問から、解消していきましょう。

そもそも確定申告とは?

前知識として、そもそも確定申告とは何か、確認しておきましょう。

確定申告とは、申告納税制度をとる税金(所得税など)について、税額を“確定”するために行う“申告”を指します。

具体的には、1月1日から12月31日までに得た所得は、翌年の2月16日から3月15日までに、所定の申告書に記入して、税務署に提出しなければなりません。

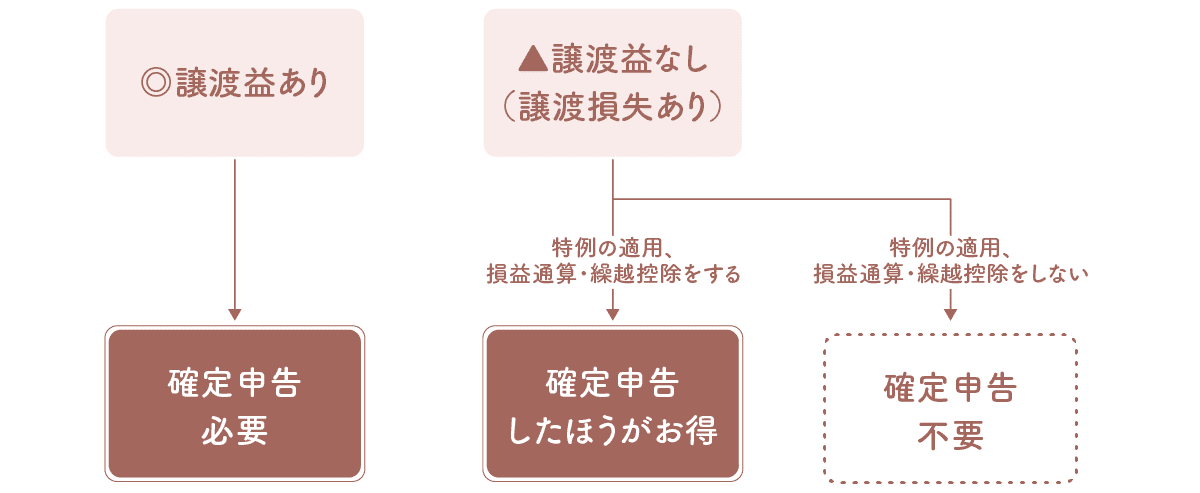

マンション売却の際の確定申告の必要性は、以下の3パターンがあります。

- 法的に必須なケース

- したほうがお得なケース

- してもしなくても変わらないケース

それぞれ見ていきましょう。

確定申告が【法的に必須】なケース

確定申告が法的に必須なケースは、以下のとおりです。

- マンションを売却して、譲渡益がある場合(譲渡所得金額がプラスの場合)

- 譲渡益が生じて、特別控除の適用を受ける場合

簡単にいえば、マンションを売却した結果、利益が出て、所得税・住民税の課税対象となった場合には、確定申告が必要です。

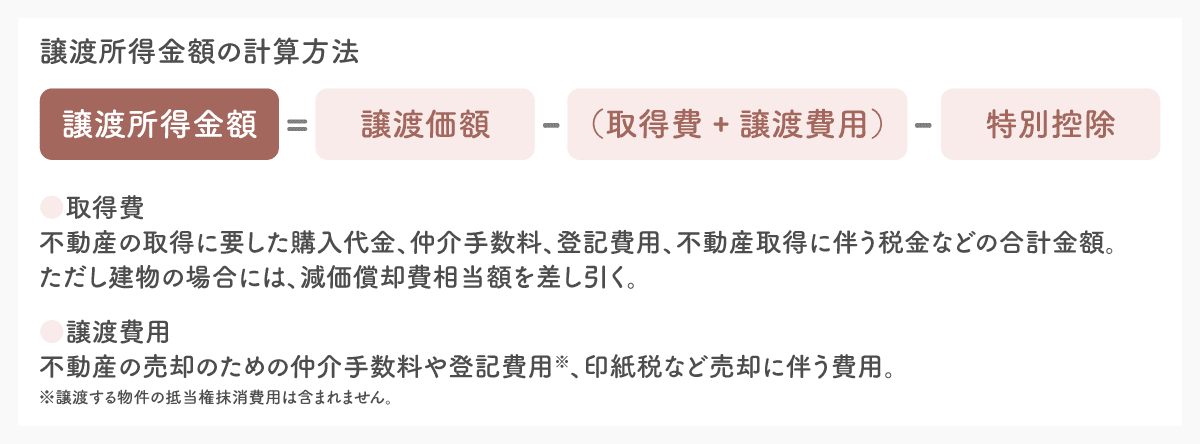

譲渡所得金額の計算は、以下のとおりです。

出典: 不動産ジャパン

(注1)譲渡価額とは、土地や建物の売却代金などをいいます。

(注2)取得費とは、売った土地や建物を買い入れたときの購入代金や、購入手数料などの資産の取得に要した金額に、その後支出した改良費、設備費などの額を加えた合計額をいいます。

なお、建物の取得費は、所有期間中の減価償却費相当額を差し引いて計算します。また、土地や建物の取得費が分からなかったり、実際の取得費が譲渡価額の5パーセントよりも少ないときは、譲渡価額の5パーセントを取得費(概算取得費)とすることができます。

(注3)譲渡費用とは、土地や建物を売るために支出した費用をいい、仲介手数料、測量費、売買契約書の印紙代、売却するときに借家人などに支払った立退料、建物を取り壊して土地を売るときの取壊し費用などです。

(注4)特別控除は、通常の場合ありませんが、マイホームを売った場合の3,000万円の特別控除など各種の特例があります。

出典:国税庁 「No.3208 長期譲渡所得の税額の計算」

たとえば、以下の事例で計算してみましょう。

- 10年前に購入したマンションの譲渡価額(売却した金額):4,500万円

- 取得費(減価償却費相当額を控除した後):3,000万円

- 譲渡費用(仲介手数料など):150万円

- ●譲渡所得金額

4,500万円-3,000万円-150万円=【1,350万円】

譲渡所得金額が1,350万円となりました。この金額に対して、所定の税率を掛けた所得税・住民税を納付する必要があるので、確定申告によって申告します。

▼参考:税率

| 所有期間 | 譲渡所得税率(所得税・復興特別所得税・住民税の合計) | |

|---|---|---|

| 長期譲渡所得 | 5年超 | 20.315% |

| 短期譲渡所得 | 5年以下 | 39.63% |

出典: マンション売却の税金はいくら?いつ払う?賢く節税する対策ポイント

特別控除など特例の適用を受けるためには確定申告が必要

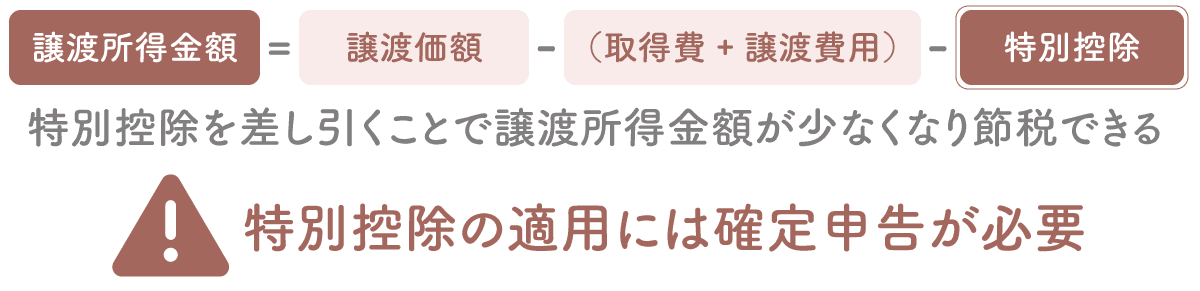

譲渡益が出ても、特別控除などの特例を適用できれば、納税額を減額できます。

※特例について詳しくは、後ほど「マンション売却の確定申告で申告できる特別控除や税制優遇」にて解説します。

注意したいのは、特別控除の適用を受けるためには、確定申告が必要となることです。

自分で特別控除を加味して計算し、「控除を適用すれば、譲渡所得金額がプラスにならないから、確定申告しない」というのは間違いで、脱税行為となってしまいます。

確定申告を【したほうがお得】なケース

法的には必須ではないけれど、確定申告をしたほうが節税につながって、お得になる可能性があるのは、以下のケースです。

- 譲渡損失が生じて、損益通算や繰越控除の特例の適用を受ける場合

マンションを売却して利益が出ず損失となった場合、納税の必要はないので、確定申告は必須ではありません。しかし、損益通算や繰越控除によって、トータルで納付する税額を、軽減できる可能性があります。

「損益通算」をすると、その年のほかの所得の金額から、マンションの譲渡損失の金額を控除できるので、ほかの所得に課税される所得税を節税できます。ほかの所得の黒字(利益)と、マンション売却の赤字(損失)を、相殺できるということです。

「繰越控除」をすると、その年で損益通算しきれなかった譲渡損失の金額を、翌年以後3年内に繰り越すことができます。これらを行うためには、特例の適用を受ける必要があります。

詳しくは「マンション売却の確定申告で申告できる特別控除や税制優遇」をご覧ください。

確定申告を【してもしなくても変わらない】ケース

3つめとして、確定申告が法的に必須ではなく、してもしなくても変わらないケースとして、以下があります。

- 譲渡益が生じておらず、適用できる特例、適用したい特例もない

- 損益通算や繰越控除をしても、相殺されるほかの所得がない

ここまでの話をまとめておきましょう。

確定申告が必要なのにしないとどうなる?

「確定申告が必要なのに、しなかったらどうなる?」

と気になる方も多いようです。

譲渡益が生じた場合には、確定申告は義務となります。義務を果たさなかった場合、ペナルティがあります。

- 無申告加算税:納付すべき税額に対して50万円までは15%、50万円を超える部分は20%

- 延滞税:納期限の翌日から2ヶ月を経過する日まで年7.3%、納期限の翌日から2ヶ月を経過した日以後年14.6%

参考:国税庁 No.2024 確定申告を忘れたとき、国税庁 No.9205 延滞税について

具体的には、税務調査が入って税務署から連絡があり、ペナルティ分を加算した納税を求められることになります。

迷ったら「確定申告する」のがおすすめ

確定申告したほうがいいのか、迷ったときには、確定申告する選択肢を選びましょう。

確定申告が必要なのにしなかった場合には、脱税行為となり、ペナルティも含めてダメージが大きいためです。

逆に、不要なのに確定申告をしても損はありませんから、しておくと安心です。

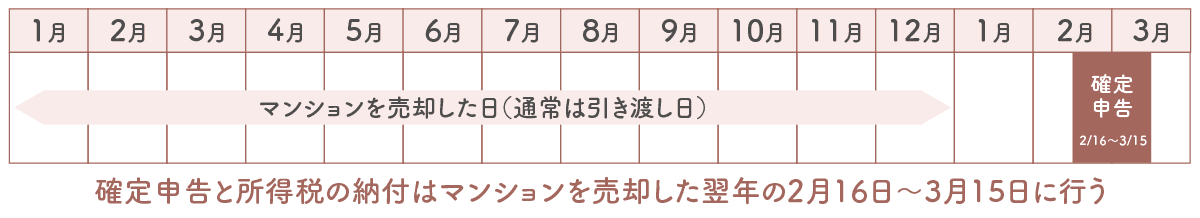

マンション売却の確定申告をする時期

続いて、確定申告の時期について、解説します。

売却日の翌年2月16日〜3月15日

確定申告を行うのは、マンションを売却した日の翌年の2月16日〜3月15日です。

たとえば、2023年10月1日に売却したマンションの確定申告は、2024年2月16日〜3月15日に行います。売却日は通常、引き渡し日を指しますが、売買契約の締結日を売却日としてみなすこともできます。

▼参考:

資産を譲渡した日は、原則として、売買など譲渡契約に基づいて資産を買主などに引き渡した日をいいますが、売買契約などの効力発生の日に譲渡があったものとして確定申告することもできます。

出典:国税庁 「No.3102 譲渡所得の申告期限」

契約日と引き渡し日が同年の場合は、確定申告のタイミングは、その翌年しか選択肢がありません。しかし、以下のように年をまたぐ場合は、都合のよいほうを選択できます。

- 売買契約の締結日:2023年12月15日

- 引き渡し日:2024年1月15日 → 確定申告は、2024年でも2025年でもよい

所得税の納税は3月15日まで/住民税の納税は6月以降

確定申告を行って納税する税金には、以下の2つがあります。

- 所得税

- 住民税

所得税

所得税は、確定申告の期限と同じ3月15日までに、自分で納付する必要があります。税務署から納付に関する通知などはないので、注意が必要です。

所得税の納付方法には、以下があります。

- 現金での納付(コンビニエンスストアや銀行、郵便局、税務署の窓口)

- 口座振替

- インターネットバンキングやダイレクト納付

- インターネット上でのクレジットカード納付

出典:法務省 「税金」

住民税

住民税は、毎年納めている住民税に加算される形で納税します。前年分の住民税の納税は6月以降からとなります。

▼参考:住民税の納付

住民税の納め方には2通りあります。

(1) 特別徴収

会社が、あらかじめ、支払われる給与から住民税を差し引き、市区町村に納めます。会社や工場で働く人はこれが原則であり、自分で市区町村に住民税を納める必要はありません。

(2) 普通徴収

市区町村から「住民税を納めてください」という書面が届くので、自分で、この書面と書面に書かれている税額を納めるための金額を持って市区町村(※)に納めます。

※郵便局やコンビニで納めることができる場合があり、その場合は、市区町村から届く書面にその旨記載されています。

出典:法務省 「税金」

マンション売却にかかる税金について、税額などの詳細は、「マンション売却の税金はいくら?いつ払う?賢く節税する対策ポイント」にてご確認ください。

マンション売却の確定申告で適用できる特別控除や税制優遇

マンション売却の確定申告の際には、忘れずに適用したいのが特別控除などの特例です。

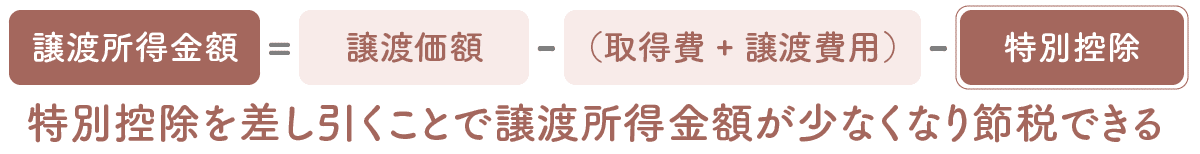

所得税や住民税は、「譲渡所得金額」に対して課税されるため、特別控除を差し引くことが節税になります。具体的にどんな控除を適用できるのか、見ていきましょう。

マイホームを売って譲渡益がある場合

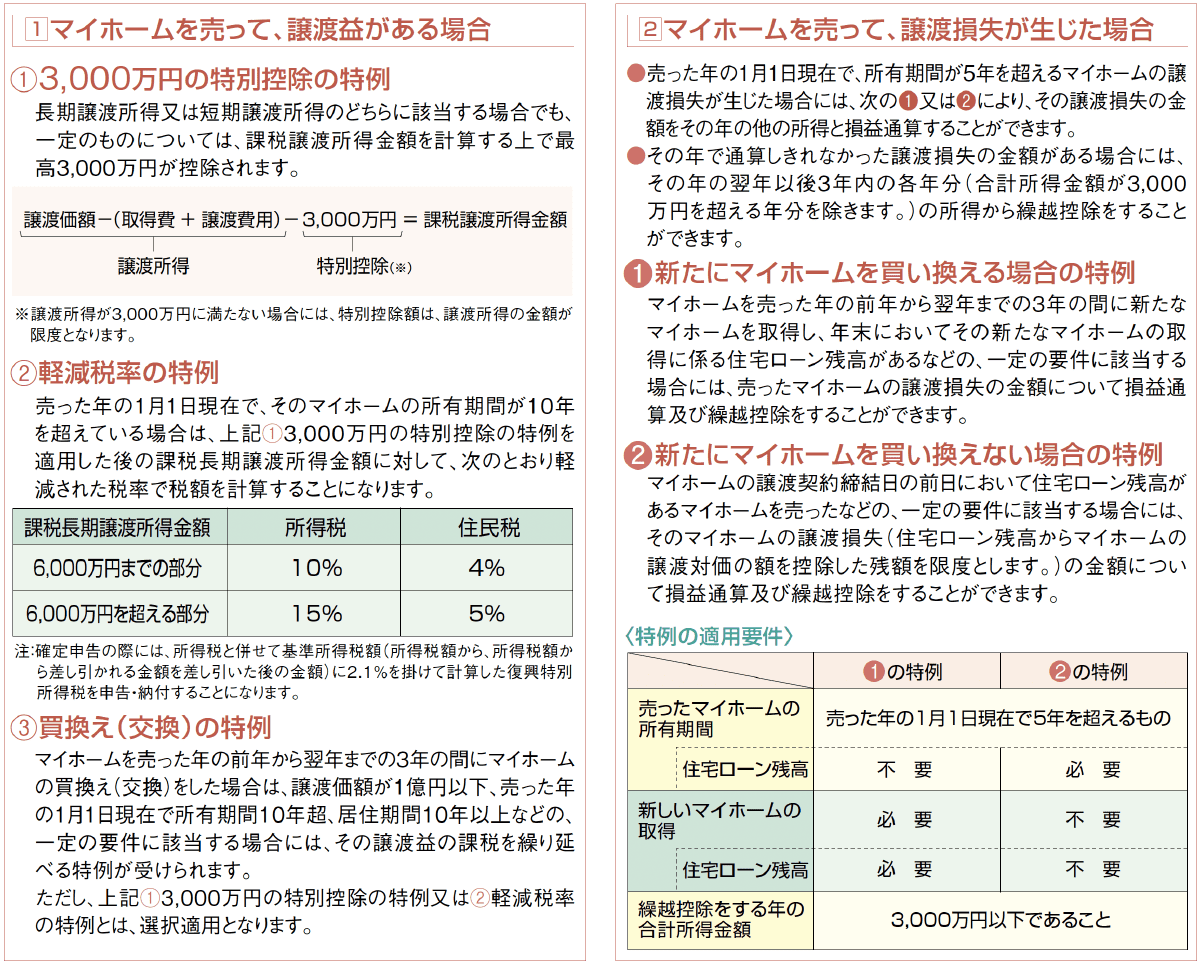

まず、マイホーム(居住用財産)のマンションを売って譲渡益がある場合、要件を満たせば以下の特例を適用できます。

- 3,000万円の特別控除の特例

- 軽減税率の特例

- 買換え(交換)の特例

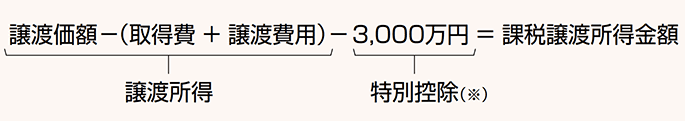

(1)3,000万円の特別控除の特例

長期譲渡所得又は短期譲渡所得のどちらに該当する場合でも、一定のものについては、課税譲渡所得金額を計算する上で最高3,000万円が控除されます。

※譲渡所得が3,000万円に満たない場合には、特別控除額は、譲渡所得の金額が限度となります。

出典:国税庁 「土地や建物を売ったとき」

(2)軽減税率の特例

売った年の1月1日現在で、そのマイホームの所有期間が10年を超えている場合は、上記(1)3,000万円の特別控除の特例を適用した後の課税長期譲渡所得金額に対して、次のとおり軽減された税率で税額を計算することになります。

| 課税長期譲渡所得金額 | 所得税 | 住民税 |

|---|---|---|

| 6,000万円までの部分 | 10% | 4% |

| 6,000万円を超える部分 | 15% | 5% |

注:確定申告の際には、所得税と併せて基準所得税額(所得税額から、所得税額から差し引かれる金額を差し引いた後の金額)に2.1%を掛けて計算した復興特別所得税を申告・納付することになります。

出典:国税庁 「土地や建物を売ったとき」

(3)買換え(交換)の特例

マイホームを売った年の前年から翌年までの3年の間にマイホームの買換え(交換)をした場合は、譲渡価額が1億円以下、売った年の1月1日現在で所有期間10年超、居住期間10年以上などの、一定の要件に該当する場合には、その譲渡益の課税を繰り延べる特例が受けられます。 ただし、上記(1)3,000万円の特別控除の特例又は(2)軽減税率の特例とは、選択適用となります。

出典:国税庁 「土地や建物を売ったとき」

※適用を受ける要件など詳細は、国税庁の以下のページにて、ご確認ください。

●No.3302 マイホームを売ったときの特例

●No.3305 マイホームを売ったときの軽減税率の特例

●No.3355 特定のマイホームを買い換えたときの特例

マイホームを売って譲渡損失が生じた場合

一方、マイホームを売って譲渡損失が生じた場合には、要件を満たせば以下の特例を適用できます。

- 新たにマイホームを買い替える場合の特例

- 新たにマイホームを買い替えない場合の特例

- 売った年の1月1日現在で、所有期間が5年を超えるマイホームの譲渡損失が生じた場合には、次の(1)又は(2)により、その譲渡損失の金額をその年の他の所得と損益通算することができます。

- その年で通算しきれなかった譲渡損失の金額がある場合には、その年の翌年以後3年内の各年分(合計所得金額が3,000万円を超える年分を除きます。)の所得から繰越控除をすることができます。

出典:国税庁 「土地や建物を売ったとき」

(1)新たにマイホームを買い換える場合の特例

マイホームを売った年の前年から翌年までの3年の間に新たなマイホームを取得し、年末においてその新たなマイホームの取得に係る住宅ローン残高があるなどの、一定の要件に該当する場合には、売ったマイホームの譲渡損失の金額について損益通算及び繰越控除をすることができます。

出典:国税庁 「土地や建物を売ったとき」

(2)新たにマイホームを買い換えない場合の特例

マイホームの譲渡契約締結日の前日において住宅ローン残高があるマイホームを売ったなどの、一定の要件に該当する場合には、そのマイホームの譲渡損失(住宅ローン残高からマイホームの譲渡対価の額を控除した残額を限度とします。)の金額について損益通算及び繰越控除をすることができます。

出典:国税庁 「土地や建物を売ったとき」

▼特例の適用要件

| (1)の特例 | (2)の特例 | |

|---|---|---|

| 売ったマイホームの所有期間 | 売った年の1月1日現在で5年を超えるもの | 売った年の1月1日現在で5年を超えるもの |

| 売ったマイホームの住宅ローン残高 | × 不要 | ○ 必要 |

| 新しいマイホームの取得 | ○ 必要 | × 不要 |

| 新しいマイホームの住宅ローン残高 | ○ 必要 | × 不要 |

| 繰越控除をする年の合計所得金額 | 3,000万円以下であること | 3,000万円以下であること |

出典:国税庁 「土地や建物を売ったとき」

※適用を受ける要件など詳細は、国税庁の以下のページにて、ご確認ください。

●No.3370 マイホームを買い換えた場合に譲渡損失が生じたとき(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例)

●No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)

補足:空き家の特別控除はマンションは適用外

補足として、上記のほかに有名な控除に「空き家の3,000万円特別控除」があります。

正式には「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」といい、相続により取得した空き家を売却した際に適用できる特例ですが、マンションは適用外となりますのでご注意ください。

▼ 参考:特例の対象となる家屋

イ 昭和56年5月31日以前に建築されたこと。

ロ 区分所有建物登記がされている建物でないこと。

ハ 相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと。

出典:国税庁 「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

区分所有建物であるマンションは、

「ロ 区分所有建物登記がされている建物でないこと。」

の要件に当てはまりません。

詳しくは以下のページにてご確認ください。

マンション売却の確定申告の必要書類

マンション売却に関連して確定申告をする場合に、必要となる書類を見ていきましょう。

確定申告に必要な書類

まず、確定申告全般に共通する必要書類について、国税庁の「確定申告の際にご持参いただくもの」には、以下のとおり記載されています。

共通

| 確定申告会場で電子申告をされたことのある方 | ①利用者識別番号を取得した際に交付された「利用者識別番号等の通知」(利用者識別番号及び暗証番号の記載がある書類) ②上記①がない場合は、事前に税務署から送付されたはがきなどで「利用者識別番号が分かる書類」 |

|---|---|

| 昨年分の確定申告をされている方 | 昨年分の申告書等の控え |

| マイナンバーカードをお持ちの方 | <番号確認書類・身元確認書類>マイナンバーカード(写しによる確認の場合は、表面及び裏面の写しが必要) |

| マイナンバーカードをお持ちでない方 | ①<番号確認書類>通知カードやマイナンバーの記載のある住民票の写し等のうちいずれか1つ ②<身元確認書類>運転免許証、公的医療保険の被保険者証、パスポート、在留カード等のうちいずれか1つ |

| 扶養している者や事業専従者がいる方 | その者のマイナンバーが分かるもの |

| 税金の還付を受ける申告をされる方 | 申告される方名義の預貯金口座番号が分かるもの |

| 全員 | 印章 |

収入関係

| 給与収入がある方 | 申告する年分の給与所得の源泉徴収票 |

|---|---|

| 公的年金等を受給されている方 | 申告する年分の公的年金等の源泉徴収票 |

| その他収入がある方 | 収入金額及び必要経費が分かる書類等 ※事業所得、不動産所得、山林所得のある方は、青色申告決算書又は収支内訳書を作成してご持参ください。 |

※補足:マンション売却で確定申告される場合、上記の「その他収入がある方」に該当します。

売買契約書や、必要経費を確認できる書類(仲介手数料の領収書など)を準備しましょう。

所得控除関係

| 医療費控除を受ける方(PDF) | 医療費控除の明細書、医療費通知(原本) [注]経過措置により明細書を添付せずに医療費の領収書の添付又は提示によることもできます。 |

|---|---|

| 社会保険料控除を受ける方 | 社会保険料(国民年金保険料)控除証明書等(※1) |

| 小規模企業共済等掛金控除を受ける方 | 支払った掛金額の証明書(※1) |

| 生命保険料控除・地震保険料控除を受ける方 | 保険会社等が発行する支払額などの証明書(※1) |

| 寄附金控除を受ける方(PDF) | 寄附した団体などから交付を受けた寄附金の受領証(※2) |

※1 給与所得者が既に年末調整で控除を受けている場合は不要です。

※2 ふるさと納税ワンストップ特例の適用を受けた方が確定申告を行う場合には、ワンストップ特例の適用を受けることができませんので、「寄附金受領証明書」をご持参ください。

税額控除関係

出典:国税庁 「確定申告の際にご持参いただくもの」

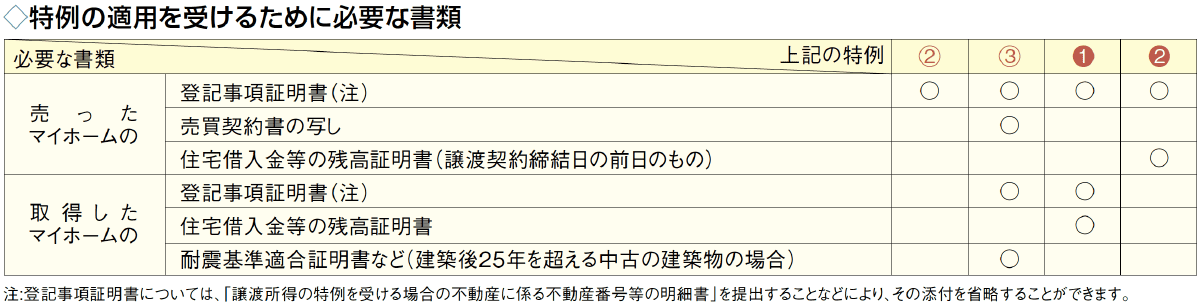

特例の適用を受けるために必要な書類

上記のほかに、特例の適用を申請する場合には、そのために必要な書類も準備します。

出典:国税庁 「土地や建物を売ったとき」

たとえば、上記の特例を受けるために必要な書類は、以下のとおりです。

出典:国税庁 「土地や建物を売ったとき」

マンション売却後に確定申告する流れ

最後に、実際に確定申告するときの流れを、ご紹介します。

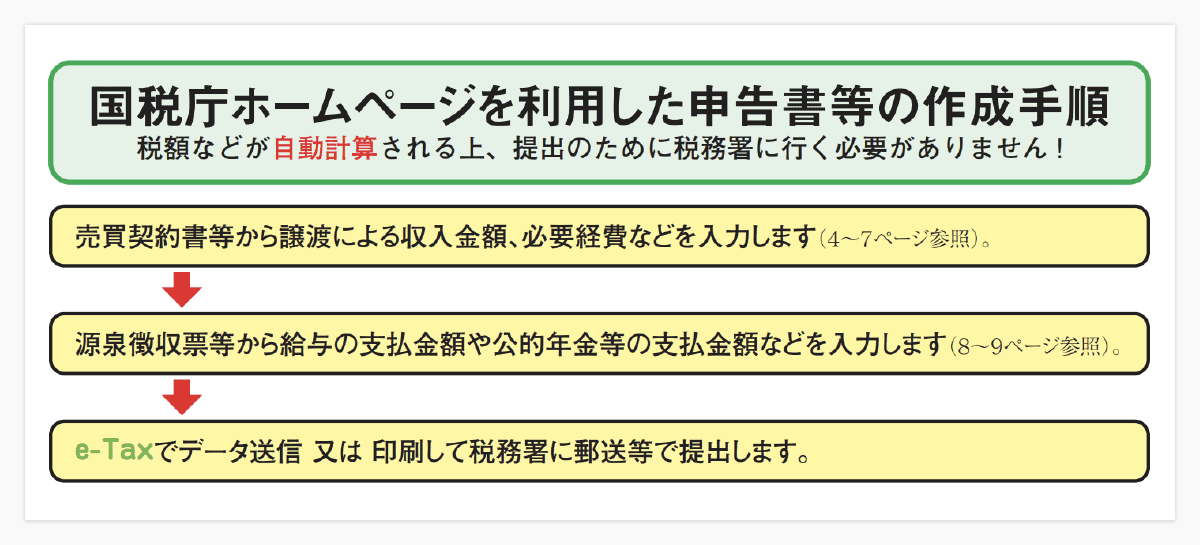

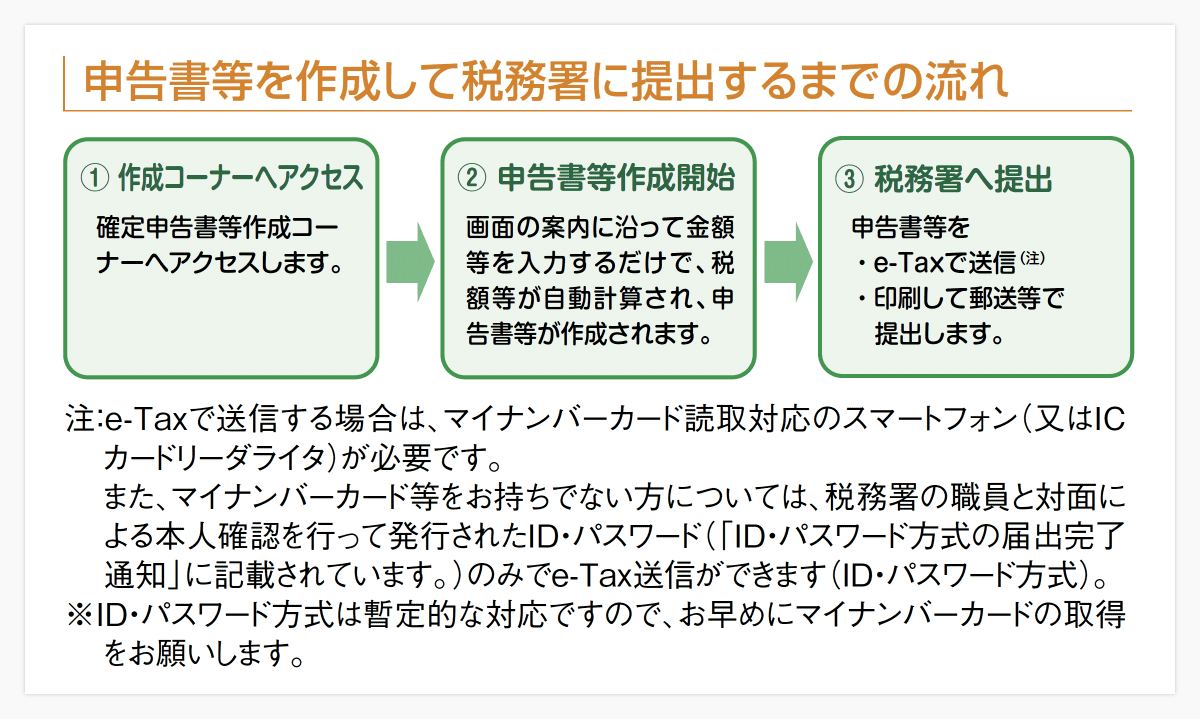

確定申告書作成コーナーで作成してe-Taxで送信

現在は、オンライン上で申告書の作成から送信までを行うやり方が、一般的です。

出典:国税庁 「譲渡所得の申告のしかた」

国税庁のWebページには、以下のとおり書かれています。

既に85%以上の方が、確定申告会場に来場せずに確定申告しています。

ご自宅から申告できるe-Taxをご利用ください。

出典:国税庁 「令和4年分確定申告期の確定申告会場のお知らせ」

具体的な流れは、以下のとおりとなります。

出典:国税庁 「確定申告書等作成コーナー/e-Tax」

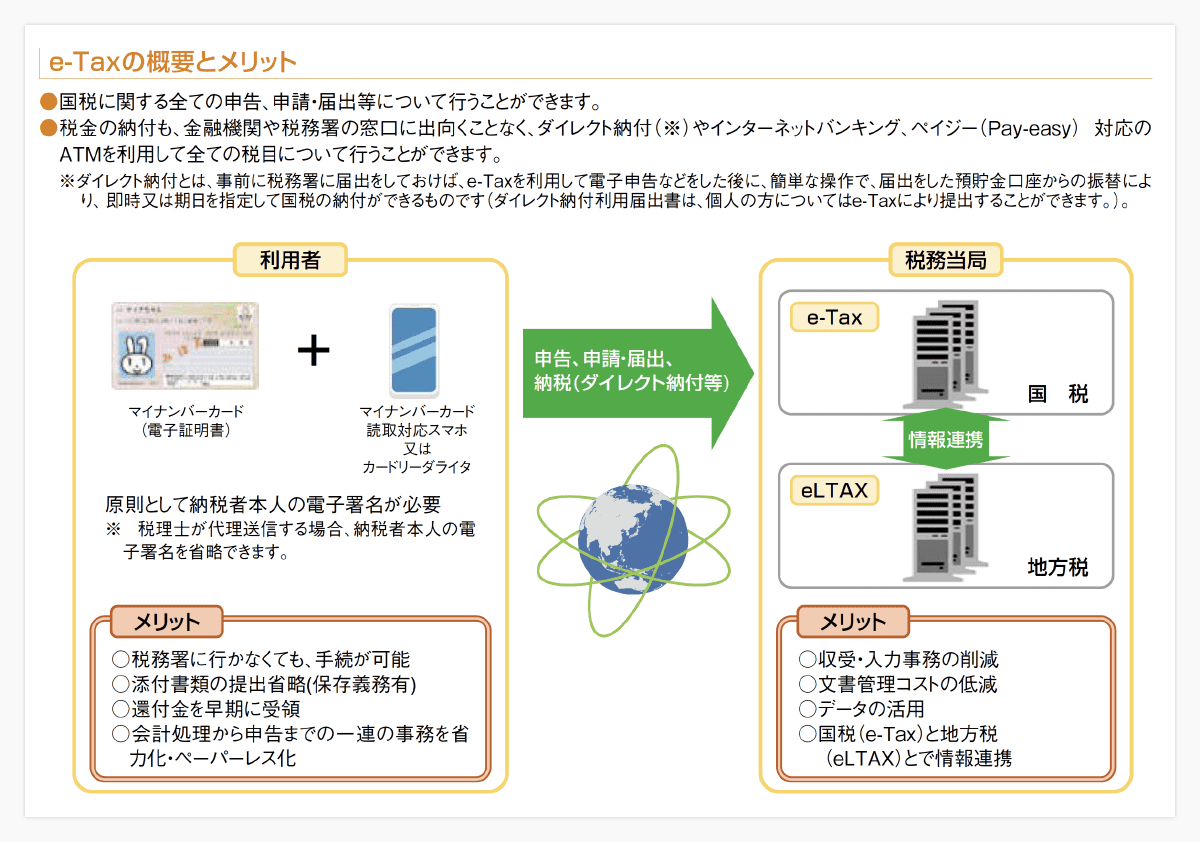

▼補足:e-Taxとは?

出典:国税庁 「確定申告書等作成コーナー/e-Tax」

確定申告書の作成コーナーはこちらからアクセスできます。

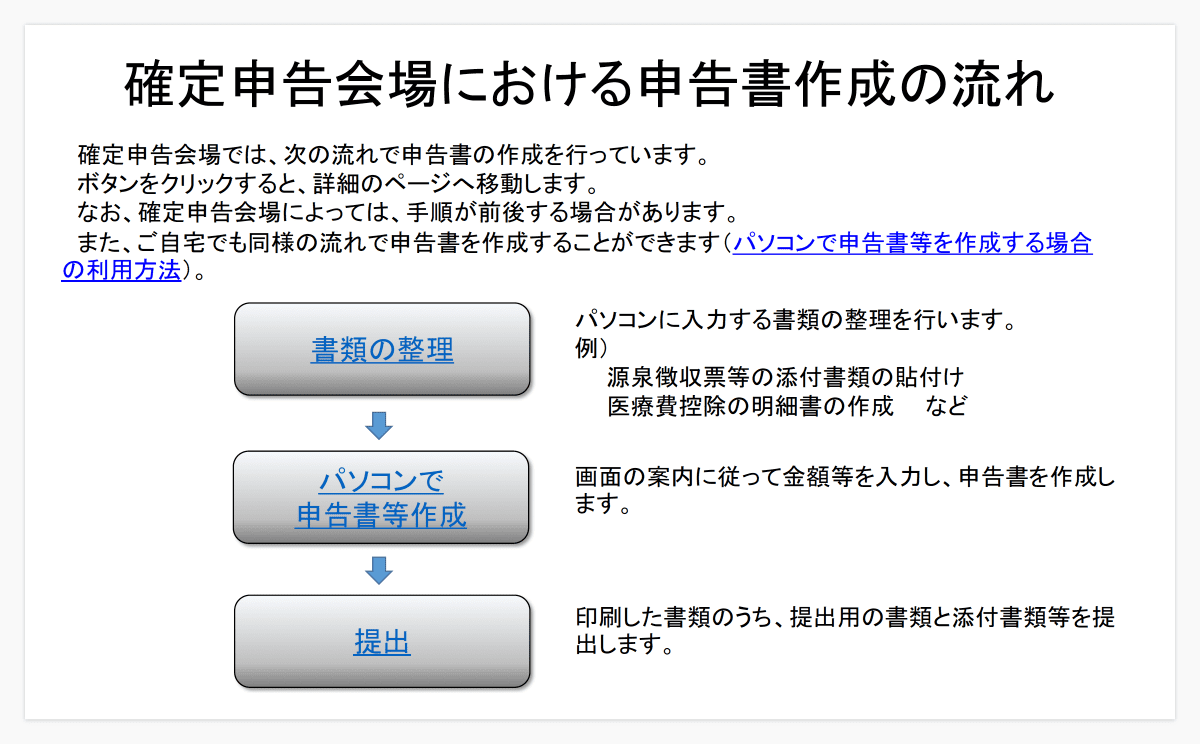

ネットが苦手な方は税務署の確定申告会場へ

ネットが苦手な場合には、所轄の税務署に設置される確定申告会場へ直接行って、申告書を作成するやり方があります。

会場でも、基本的にはパソコンやスマホを使って申告書を作成するので、流れは、自宅で行うのと同じです。

▼参考:確定申告会場における申告書作成の流れ

出典:国税庁 「確定申告場における申告書作成の流れ」

確定申告会場に来場するメリットとしては、わからない点があったときに、税務署の職員に相談できることが挙げられます。確定申告会場の詳細は、毎年、確定申告の時期になると国税庁のWebサイトに掲載されます。

参考までに、令和4年分のお知らせページは、「令和4年分確定申告期の確定申告会場のお知らせ」です。

まとめ

本記事では「マンション売却と確定申告」をテーマに解説しました。要点を簡単にまとめておきましょう。

- 確定申告が【法的に必須】:譲渡益が出た場合、特別控除など特例の適用を受ける場合

- 確定申告を【したほうがお得】:譲渡損失が出て損益通算や繰越控除を行う場合

マンション売却の確定申告をする時期は、以下のとおりです。

- 確定申告:売却日の翌年の2月16日〜3月15日

- 所得税の納税:3月まで

- 住民税の納税:6月以降

マイホームのマンションを売却した場合、要件を満たせば適用できる特例として、以下があります。

- 3,000万円の特別控除の特例

- 軽減税率の特例

- 買換え(交換)の特例

- 譲渡損失の損益通算及び繰越控除の特例

近年では、オンライン上で確定申告を完結できるようになっていますので、手続きの利便性は上がっています。

詳細は国税庁の「確定申告書作成コーナー」で確認しながら、準備を進めていきましょう。

あなたの不動産、今いくらで売れる?

無料査定スタート!

※2021/4/1~2022/3/31お客様アンケート集計結果

物件種別を選択してください

step1

査定したい不動産の物件種別を選択

step2

郵便番号または都道府県から査定物件のエリアを指定

郵便番号

住所自動検索

エリアを選択してください

ご住所

大変申し訳ございません。

対応エリア外のため査定できません。

対象エリア:東京都・千葉県・神奈川県・埼玉県

※エリア内でも、ケースによってお取り扱いできない場合があります。

あわせて読みたい

よくある質問

-

マンション売却に必要な手数料はいくら?

-

マンション売却の内覧で好印象をつくる10のコツとは?

この記事をシェアする

お部屋を探す

注目のタグから記事を選ぶ

人気記事

人気記事

-

単身女性必見!大阪での一人暮らしにおすすめのエリア

大阪での一人暮らしを検討している女性にとって、どの地域が安全なのか、住みやすさや町の雰囲気など気になる点は多いことでしょう。単身女性の参考になる大阪の雰囲気や家賃相場、おすすめのエリアや一人暮らしの注意点などについて解説します。

-

高齢夫婦は何歳までなら賃貸に住める?制限や物件探しのポイントを解説!

セカンドライフに賃貸物件で住むことを選んだ高齢夫婦の場合、何歳まで賃貸に住むことができるでしょうか。高齢者が賃貸物件を借りる場合、年齢制限などいくつか制限があり条件を満たしている必要があります。高齢者が住みやすい物件探しのポイントも一緒に解説します。

-

家族向け・一人暮らし別にみる引っ越しにかかる総額

引越しには、引越し代金や新居にかかる費用以外にもお金がかかります。どんな項目にお金がかかってくるのか、引越しにかかる総額の相場を把握して、節約できるポイントを考えてみましょう。この記事では節約のポイントについても詳しく解説します。

-

高齢夫婦は何歳までなら賃貸に住める?制限や物件探しのポイントを解説!

セカンドライフに賃貸物件で住むことを選んだ高齢夫婦の場合、何歳まで賃貸に住むことができるでしょうか。高齢者が賃貸物件を借りる場合、年齢制限などいくつか制限があり条件を満たしている必要があります。高齢者が住みやすい物件探しのポイントも一緒に解説します。

-

単身女性必見!大阪での一人暮らしにおすすめのエリア

大阪での一人暮らしを検討している女性にとって、どの地域が安全なのか、住みやすさや町の雰囲気など気になる点は多いことでしょう。単身女性の参考になる大阪の雰囲気や家賃相場、おすすめのエリアや一人暮らしの注意点などについて解説します。

-

家族向け・一人暮らし別にみる引っ越しにかかる総額

引越しには、引越し代金や新居にかかる費用以外にもお金がかかります。どんな項目にお金がかかってくるのか、引越しにかかる総額の相場を把握して、節約できるポイントを考えてみましょう。この記事では節約のポイントについても詳しく解説します。

複数社からのしつこい電話営業はありません!