相続税対策というテーマで、話題にのぼることも多い「マンション経営」。 マンション経営が相続税対策になる理由は、現金よりも土地や建物のほうが「価値が低い」とみなされ、税法上の評価額が低くなるからです。 さらに、マンション経営には相続税対策以外にも多くのメリットがあります。 覚えておいて損はないと言えるでしょう。 この記事では、マンション経営のメリットや、相続税対策としての有益性、そしてマンション経営におけるよくある疑問点について解説します。

- マンション経営は継続的に家賃収入が得られ、そのうえ相続税の節税にもつながる

- マンション経営を行うことで、土地や建物の相続評価額を下げることができる

- 購入には費用や頭金がかかるが、空室対策によって「安心のマンション経営」に近づく

土地活用におけるマンション経営のメリット

はじめに、土地と建物を所有し、大家としてマンション経営をするメリットを見ていきましょう。

継続的に家賃収入が得られる

マンション経営の収入源は家賃です。住んでくれる人(借り主)がいる限り、継続して安定的な収入を得ることができます。

「空室になったら収入がなくなるので、安定とは言えないのでは?」と思う方もいるでしょう。しかし、空室は入居者となるターゲットを見直したり、家賃を設備やエリアを加味した適正価格に下げたりすることで、空室を減らす対策も可能です。

また、災害が起きるなどの大きな環境の変化がない限り、家賃収入が大幅に減少することはありません。そのため、マンション経営での家賃収入は比較的安定している収入と言えるのです。

相続税の節税効果

非相続者の資産をすべて現金で相続する場合、評価額は100%(仮に資産が500万円なら評価額も500万円)です。しかし、不動産であるマンションを相続する場合は、土地も建物も相続税評価額が下がるため、現金で相続するよりも節税効果が期待できます。

なぜ評価額が下がるかというと、土地や建物を人に貸している場合、「その土地や建物を自由に使用したり売却したりできない」という不自由さがあるからです。一般的に、賃貸マンションが建っている土地は、更地(さらち)の状態よりも土地評価額が15~20%ほど減少します。また、建物の価値も同様で、賃貸マンションの場合、相続税評価額の基礎となる固定資産税評価額が、賃貸でない建築物より20~30%下がるケースが一般的です。

こちらの記事も読まれています

ローンによるレバレッジ効果

マンション経営がうまくいっている場合、建物の規模が大きければ大きいほど収益を増やせるチャンスがあります。そのため、不動産投資ローンを利用して規模の大きい賃貸マンションを購入することは、収益アップにつながるのです。

小さな資金で大きな資産を得ることを 「レバレッジ効果」と言います。大きな賃貸マンションをローンで購入する(購入資金を借りる)ことでレバレッジ効果が高まり、投資した資金以上の収益を期待できるのが賃貸マンションの利点です。

ただし、よりレバレッジ効果を高めようとしてフルローン(全額をローンでまかなうこと)を選択するのはおすすめできません。借入金額が大きいと、その分返済額も大きくなり、結果として収益を圧迫することにつながるからです。

管理をプロに委託すれば手間いらず

マンションの修理や修繕、家賃徴収など、ひとりでマンションのすべてを管理しようとするとなかなか大変です。管理をプロに任せることで、手間なくマンション経営を行えます。

マンション管理会社へ委託できる内容は以下の通りです。

【主なマンション管理業務】

- 賃貸物件の修理と修繕

- マンション内および敷地内の清掃

- 家賃徴収

- 入居者の窓口業務

- 敷金精算

- 退去後のリフォーム

管理会社を活用することで、時間をかけず、安心してマンション経営に取り組めます。

資産が残る

時が経つに連れてマンション自体の価値は下がってしまいますが、土地や建物の資産は残すことができます。子や孫がマンションを相続するとき、マンション経営をそのまま引き継ぐこともできますし、売却して残ったお金をみんなで分けることもできるでしょう。

売却にかかる費用は「譲渡費用」と呼ばれ、すべてではないものの、経費として売却益から差し引くことが可能です。

賃貸マンションが相続税対策として有効な理由

次に、賃貸マンションが相続税対策になる理由を詳しく説明します。

相続資産を圧縮できる

現金を土地やマンションなどの建物に変えることで、相続資産の圧縮が可能になります。一例として、1億円相当の土地と1億円相当のマンションを購入した場合の相続評価額を見てみましょう。

建物が建っている土地は、評価額が約20%減少するため、「1億円×80%=8,000万円」、建物の固定資産税評価額は約30%減少するため、「1億円×70%=7,000万円」になります。現金としての評価額は2億円ですが、土地とマンションに置き換えると評価額を1億5,000万円まで下げることができるのです。

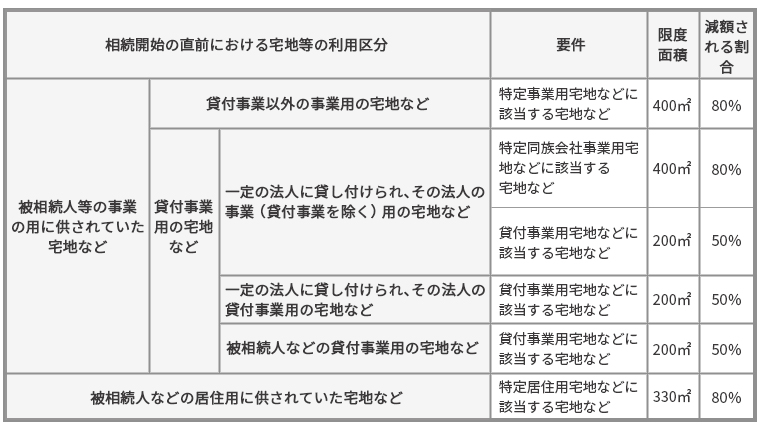

小規模宅地等の特例

「小規模宅地等の特例」が適用されれば、さらに相続税は節税できます。小規模宅地等の特例とは、要件を満たした土地の評価額を減額する特例のことで、適用するための要件は以下の通りです。

【小規模宅地等の特例の要件】

出典:国税庁 「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

賃貸マンションで小規模宅地等の特例を受けると、200㎡までの土地評価額を50%減額することが可能です。もし土地が200㎡を超えている場合は、まったく適用されないわけではなく、200㎡までが50%減額され、残りの土地は通常の評価額になります。

こうした点から、現金資産を持っているより、賃貸マンションとして持っているほうが相続税を大幅に節税できるのです。

こちらの記事も読まれています

マンション経営のお金に関するQ&A

最後に、マンション経営に関する「よくある疑問点」について解説します。

マンション経営にかかる費用の内訳は?

マンション経営にかかる費用には、「初期費用」と「管理費用」の2種類があります。

初期費用

- マンション建築費用

- 室内の設備費用

- 不動産会社への仲介手数料

- 登録免許税や印紙代

マンションの大きさや設備は、自身の持つ予算のほかに、建てる土地における「どのような入居者ニーズがあるか」をふまえて決定する必要があります。

管理費用

- 管理費

- 修繕費

- 減価償却費

- 火災保険料

- 固定資産税や所得税

- 通信費など

マンション経営における管理費用には多くの種類があり、きちんと収益が出る家賃設定にすることが重要です。エリアにもよりますが、マンション経営の利回りは3~8%ほどが期待できます。都市部ではマンションそのものの価格が高くなりやすいため、利回りが3~4%あれば安心でしょう。地方になるとマンション価格が安くなるため、利回りが7~8%になることもあるようです。

マンション経営の初期費用や管理費用は、経費として計上できます。経費を正しく把握することで、節税効果を高めましょう。

マンション経営をする際の頭金の相場は?

マンションの頭金は、購入代金の3割ほど準備するとよいと言われています。もちろん、頭金0円でマンション経営を開始する方もいますが、返済額が大きくなり収益を圧迫するため、あまりおすすめできません。

ただし、持っている資産の大半をつぎ込んでマンション経営をしたほうがよいかというと、そういうわけでもありません。マンション経営には空室のリスクや予期せぬ修繕などがつきものなので、ある程度は運転資金を残しておく必要があるからです。

余剰金を手元に残しておきながら、頭金を3割ほど準備できるマンションを選ぶことが望ましいでしょう。

家賃収入を減らさないためには?

家賃収入が減る大きな要因は「空室」です。空室対策は、マンション経営の重要な課題の一つですが、空室対策には以下のような方法があります。

空室対策1:「ミクロマーケット」で見る

たとえば、「神戸市はマンションの需要がある」という情報があったとしても、広い神戸市のなかには、マンション過多で空室が目立つ地域も当然あるでしょう。マクロ(大規模)ではなく、ミクロ(極小)な視点でエリア状況を把握することが大切です。

空室対策2:きちんと空室対策をしてくれる管理会社を選ぶ

管理会社選びも、とても重要です。そのエリアのターゲットに響くような設備・環境を提案したり、ITを駆使して入居者の募集をかけたりといったように、きちんと空室対策をしてくれる管理会社を選ぶことが、空室リスクの低減につながります。

マンション経営で、相続税対策は可能です

現金をそのまま相続するより、土地と建物を購入してマンション経営をするほうが相続資産を圧縮できるため、相続税対策につながります。ローンを利用すれば、レバレッジを効かせながら、家賃収入でローン返済をすることも可能です。空室のリスクはありますが、きちんと対策することで、「安心のマンション経営」に近づけるでしょう。

マンション経営に興味がある方、相続税対策についてより詳しく知りたい方は、下記よりお気軽にお問い合わせください。

あわせて読みたい

この記事をシェアする

不動産を買いたい

特集から記事を探す

記事カテゴリ

おすすめ記事

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の注意点とは?流れや費用、失敗例を把握しよう!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方

記事カテゴリ

おすすめ記事

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方