- 相続税は財産を相続する際に課される税金で、相続人には順位がある

- 相続財産の合計額が「基礎控除額」の範囲内なら相続税は課税されない

- 相続税は制度の活用や生前贈与などで節税することが可能

「相続税」って、どんな税金なの?

相続税は、故人が持っていた財産(遺産)を相続する際に課される税金です。

亡くなった人を「被相続人」、被相続人の財産を受け取る人を「相続人」と言います。 相続人の住所が日本国内にあれば、すべての相続財産が相続税の対象になるので覚えておきましょう。 相続税の申告と納税には期限があり、「被相続人が死亡したことを知った日の翌日から10ヶ月以内」となっています。

相続人範囲や順位を解説

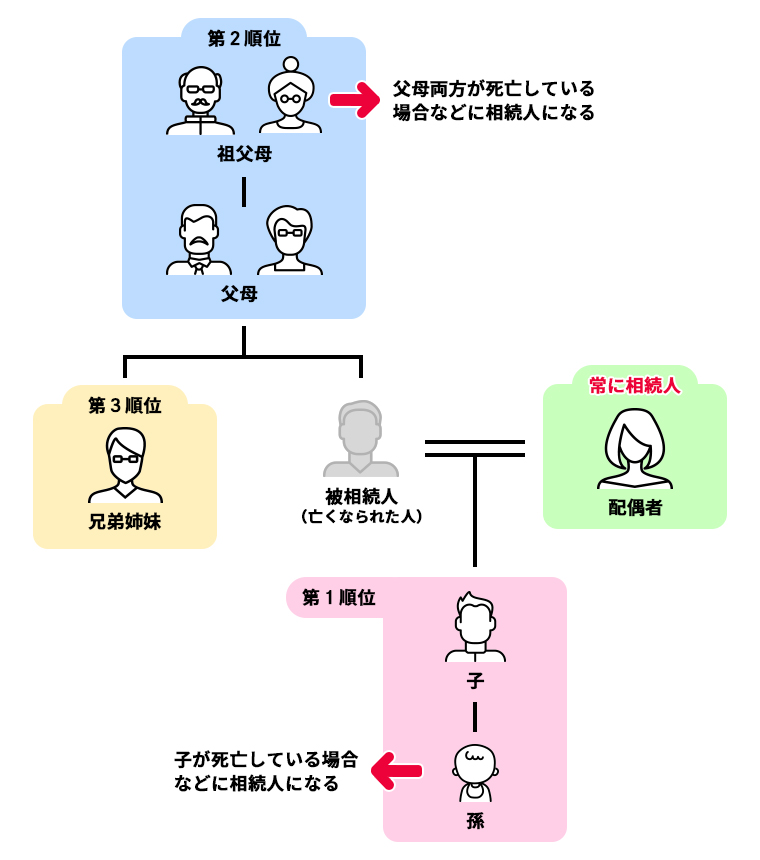

相続人には範囲と順位があり、民法によって「法定相続人」が定められています。

相続人の範囲

法定相続人は原則「被相続人の血縁者」で、配偶者、直系卑属(子や孫)、直系尊属(親や祖父母)、傍系尊属(兄弟、姉妹)などが範囲となっています。 ポイントは、配偶者は常に相続人になること。 内縁の妻や夫の場合、法律上の相続権はありません。

ただし、被相続人が遺言を残せば、内縁の妻や夫に相続させることも可能です。遺言によって財産を受け取る人のことを「受遺者(じゅいしゃ)」と言います。

相続の順位

相続には順位があります。「順位が高い人」がいる場合、「順位が低い人」は相続人になりません。

- 第1順位:

配偶者、直系卑属(子や孫)【民法第887条】 - 第2順位:

配偶者、直系尊属(親や祖父母)

【民法第889条】 - 第3順位:

配偶者、傍系尊属(兄弟、姉妹)

【民法第889条】

たとえば被相続人に妻と子、母親がいる場合、第1順位の妻と子は相続人となりますが、母親は相続人になりません。 子は養子であっても相続権が発生しますが、相続税の計算上では「実子がいるときは養子1人、実子がいないときは養子2人まで」と人数が決められています。

相続税の対象となる財産の種類

相続税の対象となる財産にはどのような種類があるのかも、確認しておきましょう。

基本的にはすべての財産が対象

相続税の対象となるのは、基本的に被相続人が所有していたすべての財産です。現金、預貯金はもちろん、株式や債券といった金融資産、不動産、美術品、車、ゴルフ会員権なども課税の対象となります。また相続人の住所が日本国内にあれば、被相続人が国外に所有している財産、著作権や特許権なども相続税の対象です。

このほかには、家族の手元に入る死亡保険金や死亡退職金といったお金も相続とみなされ、課税対象となります。ただし死亡保険金や死亡退職金は、生命保険金の非課税限度額(500万円×相続人の数)以内であれば税金がかかりません。

プラスの財産だけではない

財産のなかにはローン(借入金)や未払金といった「マイナスの財産」も含まれます。このような負債が相続対象に含まれる場合は、相続による承継を拒否する「相続放棄」などといった方法を選択することも可能です。

相続税の計算方法

相続の概要を理解したところで、続いて相続税の計算方法を見ていきましょう。相続税には「かからないケース」もあります。

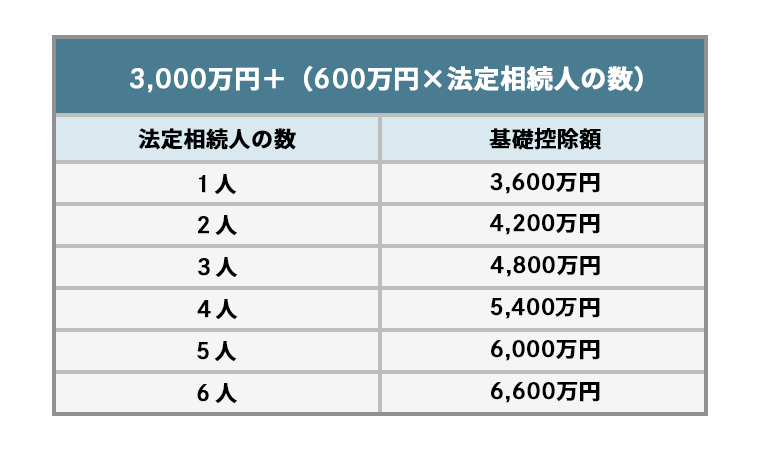

基礎控除額の範囲内であれば相続税はかからない

相続税には控除があり、相続財産が「3,000万円+(600万円×法定相続人の数)」の合計額以内であれば課税されません。この金額を、「相続税の基礎控除額」と言います。たとえば相続人が配偶者と子ども1人の場合、相続税の基礎控除額は「3,000万円+(600万円×2人)=4,200万円」です。もしこの金額を超える相続財産があれば、課税対象となります。

相続税の計算方法の概要

相続税は、次の流れで計算します。

ステップ 1:一人ひとりの課税価格の計算

まずは相続人1人あたりの課税価格を計算します。計算式は以下です。

=【純資産価額(赤字のときは0)】

(純資産価額)+(相続開始前3年以内の贈与財産の価格)

=【一人ひとりの課税価格】

出典:国税庁 「相続税の計算」

※1 みなし相続:被相続人(亡くなった方)の固有の財産とは言えないものの、被相続人が亡くなったことがきっかけで受け取る、死亡退職金や死亡保険金などの財産

※2 非課税財産:墓地・仏壇・仏具、国や自治体へ寄付した財産など、相続税が課税されない財産

※3 相続時精算課税:贈与する際は非課税とし、相続が発生した際に、非課税としていた贈与分を精算して課税する制度

ステップ 2:相続税の総額を計算

次に、以下の順で相続税の総額を計算していきます。

- 一人ひとりの課税価格をもとに【課税価格の合計額】を算出

- (課税価格の合計額)-(基礎控除)で【課税遺産総額】を算出

- (課税遺産総額)×(各法定相続人の法定相続分※4)で【法定相続分に応ずる各法定相続人の取得金額】を算出

- (法定相続分に応ずる各法定相続人の取得金額)×税率(※5)-控除額で【法定相続人ごとの算出税額】を算出

- 法定相続人ごとの算出税額をトータルして【相続税の総額】を算出

上記の「※4 法定相続分」は、以下を意味します。

- 配偶者と子どもが相続人である場合:

配偶者1/2、子ども(2人以上のときは全員で)1/2 - 配偶者と直系尊属が相続人である場合:

配偶者2/3、直系尊属(2人以上のときは全員で)1/3 - 配偶者と兄弟姉妹が相続人である場合:

配偶者3/4、兄弟姉妹(2人以上のときは全員で)1/4

また、上記の「※5 相続税の税率」は以下の表でご確認ください。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

出典:国税庁 「相続税の税率」

ステップ 3:一人ひとりの相続税額を計算

ステップ2で計算した相続税の総額を、相続人の課税価格に応じて割り振り、相続人ごとの税額を計算します。

ステップ 4:税額控除額を差し引いて納付する相続税を算出

最後に税額控除額を差し引くと、一人ひとりの納付税額を算出できます。

ケース 1:相続税の例

計算式だけではイメージをつかむことが難しいので、実例をご紹介します。

- 相続財産:5,500万円

- 相続人:配偶者1人、子ども2人

- 相続する額:配偶者4,000万円、子ども①500万円、子ども②500万円と仮定

- 葬式費用:配偶者が500万円支払ったと仮定

この場合の相続税は次のようになります。

ステップ 1:一人ひとりの課税価格の計算

配偶者:4,000万円-500万円=3,500万円

子ども①:500万円

子ども②:500万円

ステップ 2:相続税の総額を計算

【課税価格の合計額】

=3,500万円+500万円+500万円

=4,500万円

【課税遺産総額】

=4,500万円-(基礎控除:3000万円+600万円+600万円+600万円)

=マイナス300万円

このケースでは、相続財産(課税遺産総額)が基礎控除額の範囲内となるため、相続税は課税されません。

ケース 2:相続税の例

別のパターンを想定してみましょう。

- 相続税がかかる財産:1億1,000万円

- 相続人:配偶者1人、子ども2人

- 相続する額:配偶者1億円、子ども①500万円、子ども②500万円と仮定

- 葬式費用:配偶者が1,000万円支払ったと仮定

この場合の相続税は次のように計算していきます。

ステップ 1:一人ひとりの課税価格の計算

配偶者:1億円-1,000万円=9,000万円

子ども①:500万円

子ども②:500万円

ステップ 2:相続税の総額を計算

【課税価格の合計額】

=9,000万円+500万円+500万円

=1億円

【課税遺産総額】

=1億円-(基礎控除:3000万円+600万円+600万円+600万円)

=5,200万円

【法定相続分に応ずる各法定相続人の取得金額】

配偶者:5,200万円×1/2=2,600万円

子ども①:5,200万円×1/4=1,300万円

子ども②:5,200万円×1/4=1,300万円

【法定相続人ごとの算出税額】※税率はこちら

配偶者:2,600万円×15%=390万円

子ども①:1,300万円×15%=195万円

子ども②:1,300万円×15%=195万円

【控除額を考慮 】※控除額はこちら

配偶者: 390万円-50万円=340万円

子ども①:195万円-50万円=145万円

子ども②:195万円-50万円=145万円

【相続税の総額】

340万円+145万円+145万円=630万円

ステップ 3:一人ひとりの相続税額を計算

課税される相続額は配偶者9,000万円(90%)、子ども①500万円(5%)、子ども②500万円(5%)だったので、その案分比率にのっとって計算します。

配偶者:630万円×90%=567万円

子ども①:630万円×5%=31万5,000円

子ども②:630万円×5%=31万5,000円

この場合、配偶者の相続税は567万円、子どもの相続税は各31万5,000円となります。

ステップ 4:税額控除額を差し引いて納付する所得税を算出

最後に税額控除額を差し引いて納付税額を計算します。 配偶者には財産が1億6,000万円以下、もしくは、法定相続分相当額の場合は相続税がかからないという「配偶者の税額軽減の特例」が適用されるので、相続税額は0円となります。

そのため、このケースの相続税は子ども1人あたり31万5,000円、合計63万円となります。

相続税対策に有効な3つの方法

相続する財産が多いほど相続税は高くなる傾向がありますが、相続税は工夫次第で減らすことが可能です。最後に相続税対策を3つご紹介しましょう。

生前贈与

相続財産を減らすための代表的な方法に、「生前贈与」があります。これは、被相続人が存命しているうちに財産を分散させるというものです。財産を贈与する際には贈与税が発生しますが、基礎控除額の仕組みがあるため年間贈与額が110万円以下なら贈与税がかかりません。この制度を活用してコツコツ資産を分散すると、相続財産を減らせるでしょう。ただし、被相続者が死亡した場合、過去3年以内に贈与された分は相続財産に加算されるので注意が必要です。

親や祖父母が60歳以上で、20歳以下の子どもや孫へ贈与する場合は「相続時精算課税制度」が適用となります。贈与額2,500万円まで贈与税がかからない制度で、財産の種類や贈与回数、年数に制限がないのが特徴です。

財産の評価額圧縮

相続税対策として、財産の評価額を圧縮する方法もあります。金額で評価される金融資産を、相続税評価額が低いものに置き換えるというやり方です。不動産の場合、土地は国税庁が発表している路線価を用いて計算し、建物は市町村が定める固定資産税評価額が適用されます。そのため、通常売買される価格の8割程度に評価額を抑えることができます。

さらに賃貸不動産に変換すると借家権の割合の分を建物の評価額から差し引くことが可能になり、評価額を抑えられます。

法律に規定された控除・特例の活用

以下では、法律に規定されている控除の特例をご紹介します。

小規模宅地等の特例

「亡くなった被相続人と同居していた」など一定の条件を満たす場合、住んでいた住居などの評価額を減らせる制度を「小規模宅地等の特例」と言います。一定面積までは、宅地などの評価額を80%まで減額可能です。

生命保険金の非課税限度額

被相続人が保険料を支払っていた生命保険金は相続財産となりますが、相続人が受け取る際には「非課税限度額」が適用されます。非課税限度額は「500万円×法定相続人の数」で、この金額を超えた分のみが課税の対象となります。

相続税の知識を深めて有効な相続税対策を見極めよう

相続税はほぼすべての相続財産に課税されると考えておきましょう。ただし、生前贈与によって財産を分散したり、不動産で評価額を圧縮したりといったように、工夫次第で抑えることが可能です。相続税の仕組みや関連する制度への理解を深め、相続する財産が全体でどの程度あるのかを把握するなど、いざというときに自分に合った相続税対策(節税対策)を選択できるよう準備しておきましょう。

相続対策について詳しく知りたい方は、以下よりお問い合わせください。

あわせて読みたい

この記事をシェアする

不動産を買いたい

特集から記事を探す

記事カテゴリ

おすすめ記事

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の注意点とは?流れや費用、失敗例を把握しよう!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方

記事カテゴリ

おすすめ記事

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方