更新日:2024.10.16

【マンション・一戸建て】住み替えで失敗しないための注意点とは? 手順やタイミング、住み替え方法について徹底解説

ライフイベント変化に伴い、住み替えを検討している方もいらっしゃると思います。住み替えは、売却と購入を同時に行う必要があることから、あらかじめ知っておきたい注意点や、スムーズに住みかえるためのテクニックが存在します。住み替えにはどのような注意点やテクニックがあるのでしょうか。この記事では「住み替えの注意点」と「知っておきたいテクニック」について解説します。

- 住み替えは売却で余裕を持ったスケジュールを組むことが重要

- 住み替えには引越しを1回で済ませるテクニックもある

- 住み替えに適した不動産会社を選ぶ

住み替えの流れ

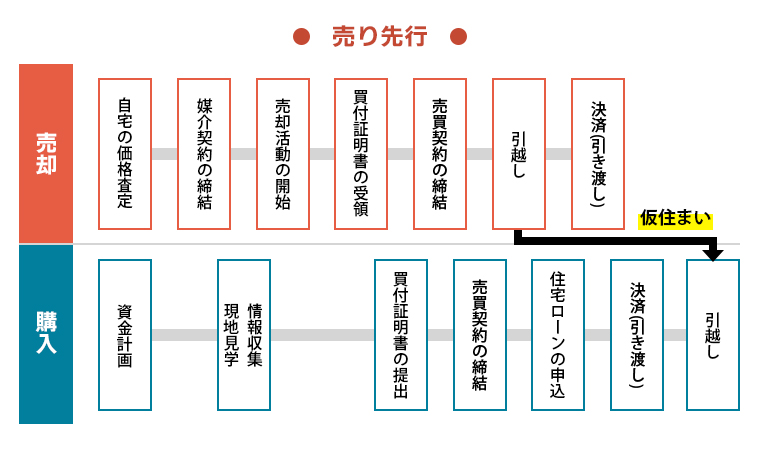

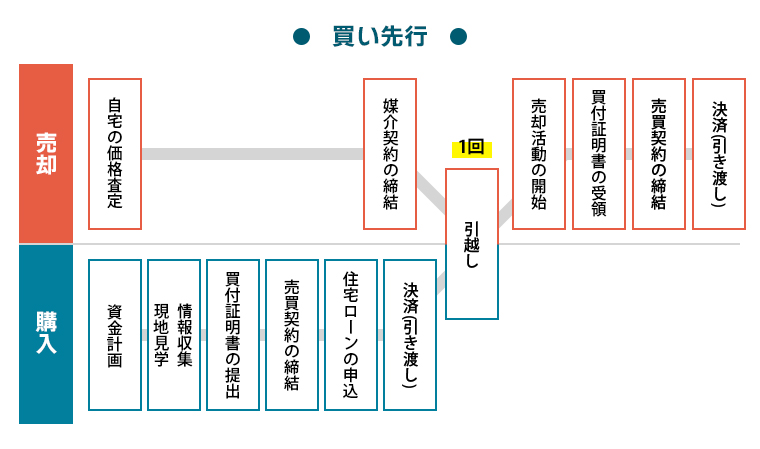

住み替えには、売却を先に行う「売り先行」と購入を先に行う「買い先行」の2種類があります。

「売り先行」や「買い先行」は、売却や購入の手順の前後ではなく、決済日(代金支払い日)の前後を意味する言葉です。

とくに売り先行の場合、売却活動と購入活動を並行して行うことはよくあります。

売り先行と買い先行のメリットとデメリットをまとめると、下表の通りです。

| 進め方 | メリット | デメリット |

|---|---|---|

| 売り先行 | ・売却代金を得た後に購入を行うため、資金計画が確実になる ・物件を二重に持つ必要がないため、維持費が軽くなる |

・仮住まいが必要となりやすく、引越しが2回発生することが多い ・住みながらの売却活動となるため、売りにくい |

| 買い先行 | ・引越しを1回で済ませることができる ・じっくり購入活動ができ、良い物件を買いやすい |

・同時に2つの物件を持つことから、物件の維持費の負担が重くなる ・焦って売却活動をしがちになり、安く売ってしまう可能性もある |

住み替えの注意点

この章では住み替えの注意点やテクニックについて紹介します。

売却で余裕を持ったスケジュールを組む

住み替えでは、売却で余裕を持ったスケジュールを組むことが大切です。

住み替えは、売却活動と購入活動の2つを行いますが、期間をコントロールしにくいのは売却活動になります。 購入は買いたい物件があればすぐに購入できますが、売却は売りたくてもすぐに売却できるとは限りません。

売却は、売りに出してから買い主が決まるまで概ね3ヶ月程度かかることが一般的です。

また、売買契約を締結しても引き渡しまで1ヶ月程度空くことが通常となっています。

準備から引き渡しまでトータルで半年近くかかることもあるため、売却は余裕を持ったスケジュールを組んでおくことが必要です。

売却期間は、高過ぎる値段設定をすると売却期間が長期化する原因となります。

3ヶ月程度で売るには、むやみに高めの価格で売り出すことはせず、適正価格で売り出すことがコツです。

住み替えのタイミングに適した時期を検討する

住み替える際、現在住んでいるマンションや一戸建てを売却する必要があります。 ここでは、どのようなタイミングが売却に適しているのか紹介します。

マンションは築20年以内に売却する

マンションは、築何年以内に売るべきかという点に関し、明確な答えはありません。人によってさまざまな回答が出てくる部分です。

築年数に関してはさまざまな意見がありますが、平均より高く売るには築20年以内に売るという考え方もあります。理由としては、中古マンション市場で取引されている平均築年数よりも浅いからです。

公益財団法人東日本不動産流通機構によると、2022年の首都圏で取引された中古マンションの平均築年数は「23.33年」です。2013年から2022年までの中古マンションの平均築年数を10年で均すと「約21年」となります。つまり、築20年以内の物件は市場の中で築年数が浅い部類の物件であり、相場よりも高く売却しやすいのです。そのため、築年数に関しては「築20年以内」に売ることが一つの目安といえます。

マンションの修繕積立金が値上がりする前に売却する

マンションを売却するなら、修繕積立金が値上がりする前も一つのタイミングの目安といえます。

修繕積立金と管理費は、マンションのチラシやインターネット広告に記載されることが一般的です。購入希望者が気にする情報の一つであることから、金額が低い方が好印象を持たれやすいといえます。

修繕積立金は、5年ごとに計画的に上がっていくマンションも多いです。あらかじめ修繕積立金が上がることが分かっている場合には、増額される前に売った方が良いといえます。

マンションの大規模修繕を終えた後

マンションの大規模修繕を終えた後は、売却する一つのタイミングといえます。

大規模修繕は、共用部のリフォームのようなものです。大規模修繕の内容はインターネット広告やチラシなどにも書くことができ、購入希望者に対するアピールポイントになります。外観が綺麗になっていたり、エレベータや玄関扉が刷新されたりしていれば、購入希望者が実際に物件を見に行ったときの印象も良いです。

共用部の大規模修繕を上手に活用しながら、物件の魅力を伝えるのも賢い売り方です。

売却する前は、最近行われた大規模修繕の内容を整理しておくことをおすすめします。

ライフスタイルが変化したとき

マンションや戸建ての売却のタイミングは、不動産市況や大規模修繕の実施、引越しシーズンといった外的な要因だけでなく、売り主自身に発生する内的な要因も重要です。

たとえば、家族が増えて手狭になったり、転勤で引越す必要が出たり、老後に住み替えたりする場合など、ライフスタイルの変化に伴う売却です。ライフスタイルの変化は、不動産市況や大規模修繕の実施などの外的な変化のタイミングとは関係なく訪れます。もちろん、ライフスタイルの変化と外的要因による売りどきが重なれば理想ですが、必ずしも両者は一致しないことも多いです。

ライフスタイルの変化による売却は、売り主の内的要因により行う売却といえます。

今売る必要がある人であれば、ライフスタイルの変化と外的要因による売りどきが重なっている状態といえますので、売却タイミングとしては理想的です。

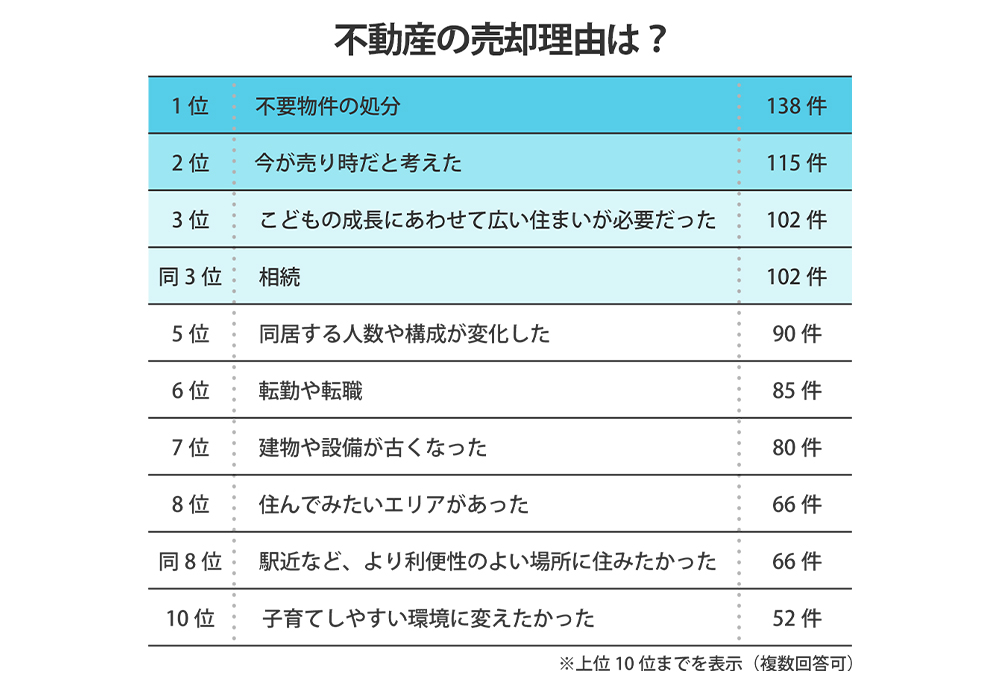

みんなが不動産を売却するタイミングは?

クラモアが独自に調査した「不動産売却経験者へのアンケート」結果によると、不動産の売却理由は以下の通りでした。 不動産を売るタイミングにお悩みの方はぜひ参考にしてみてください。

参考:【不動産売却経験者にアンケート調査!】売却時に重要視したことは?

不動産の売却理由について、1位から3位までをご紹介します。

【1位】不要物件の処分

地方への転勤や親の相続など、不要物件を所有している方が多いことが分かります。

不要物件は、そのまま放置していても固定資産税等の支払いや管理コストがかかるため、早めに売却する・不動産活用するなどの対策を講じることが大切です。

【2位】今が売り時だと考えた

闇雲に売却するタイミングを決めるのではなく、価格動向や需要バランスなどの“不動産市況”を注視している方が多数いることが分かります。

【3位】こどもの成長にあわせて広い住まいが必要だった

【3位】相続

家族構成の変化や生活スタイルの変化は、住み替えを検討する一つの目安となります。特に、子どもの出産や進学は住み替えのタイミングとして代表的です。

不動産の売却は、適切なタイミングを見極めることが大切です。

大切な不動産の売却で失敗しないためにも、不動産市場や売却のノウハウを持ち、その地域に精通した担当者がいる「信頼できる不動産会社」と、二人三脚で売却活動を進めましょう。

あなたの不動産

今いくらで売れる?

不動産売却ならスターツグループで

- 3か月以内での売買成約率70%

- 創業55年を誇る確かな実績

- お客様の状況に合わせた多種多様な売却方法

- 多種多様な売却方法

訪問査定完了で

Amazonギフト10,000円分プレゼント!

※クラモア対応エリア外の場合、NTTデータグループ運営の「HOME4U(ホームフォーユー)」で、一括査定サービスがご利用できます。

※訪問査定キャンペーンの詳細はこちら

売却物件のローンが返済できるかを確認する

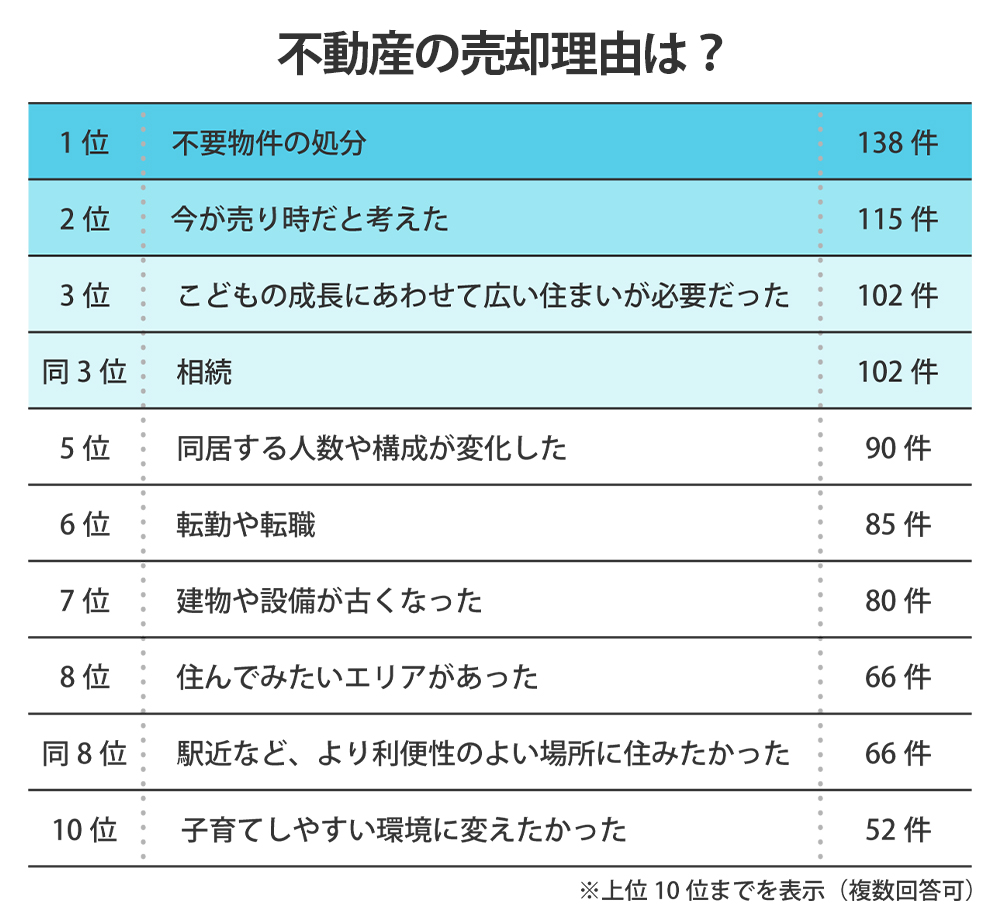

ローン残債がある家を住み替える場合には、残債は売買代金で一括返済することが原則です。 そのため、売却前にはローン残債の正確な額を把握するとともに、不動産会社に査定を依頼して売買代金で残債を一括返済できるかを調べる必要があります。

売買代金で残債を一括返済できない場合、住み替えローンを利用できるケースがあります。 住み替えローンとは、売却物件で返済しきれなかった部分の残債を、購入物件の住宅ローンに上乗せして借りることができるローンのことです。

住み替えローンは売却の決済を先に行う必要があり、売り先行で利用するローンとなります。住み替えローンは、売却で残債を返済しきれなくても住み替えができる点がメリットです。

一方で、住み替えローンにもデメリットはあります。

1つ目のデメリットは、審査が厳しく、必ずしも利用できるとは限らないという点です。 2つ目のデメリットは、売却と購入の決済日を同日に設定しなければならないという点になります。

住み替えローンを使うと制約が多くなってしまうため、できれば売却物件のローン残債は売買代金で返済できることが望ましいです。

購入物件の資金計画を立てる

住み替えでは購入物件の資金計画をしっかり立てることが大切です。

売却物件で得られる手残りをあてにする場合には、手残りはいくらになるかを見込んでおく必要があります。

手残りとは、売買代金から諸費用、住宅ローン残債、税金を差し引いた額です。諸費用とは、仲介手数料や印紙代になります。税金とは、売却物件で発生する所得税や住民税、復興特別所得税のことです。所得税と住民税、復興特別所得税の3つの税金をまとめて、譲渡所得税と呼ぶこともあります。

個人が不動産を売ったときに生じる税金に関しては、計算方法が難しいことが特徴です。単純に売買代金に何パーセントを乗じて計算するものではなく、譲渡所得と呼ばれる売却益を計算し、その売却益に対して税率を乗じて税金を求めます。売却益ですので、買ったときよりも大幅に金額が下がっていれば売却益は発生せず、税金が生じないこともあります。また、税金に関してもすぐに生じるわけではありません。

税金は、売却後の翌年の2月16日から3月15日までの間に行う確定申告で納税します。 よって、税金は発生しても売却の引き渡しのタイミングでは生じないことから、すぐに購入物件を買う場合には、売買代金から諸費用と住宅ローン残債を差し引いたものを実質的に手残りとして利用できます。

一方で、購入物件でいくらの住宅ローンを組めるかも想定しておく必要があります。 銀行が想定している住宅ローンの許容範囲は、完済年齢が80歳、返済比率が30%、年収倍率が8倍としていることが一般的です。

完済年齢とは、住宅ローンを完済する(全額返済する)年齢になります。

返済比率とは、額面年収(1年間に支払われた給与の総支給額)に対する返還返済額の割合のことです。 年収倍率とは、額面年収に対する借入総額の倍率になります。

住み替えは、1軒目を購入したときよりも年齢が上がっていることが通常ですので、完済年齢から逆算できる借入可能期間が短くなります。 借入可能期間、つまり、ローンの期間が短いと返済比率が高くなりやすいです。住宅ローンは、年齢が上がるにつれて多くの金額を借りにくくなるため、借入可能額をしっかりと把握しておくことが必要となります。

買い替え特約を検討する

住み替えでは、買い替え特約というテクニックを知っておくことも望ましいです。

買い替え特約とは、購入物件において「期日までに買い主の売却物件が売れなかったら、売買契約は解除する」という内容の特約になります。買い替え特約は、購入物件で締結する特約であるという点がポイントです。

住み替えでは、たとえば住み替えローンを使う場合など、売却物件と購入物件の決済日を同日にしたいときがあります。 買い替え特約は、売却物件と購入物件の決済日を同日にしたいときなどに利用されることが多いです。

売り先行はあくまでも、購入よりも売却の決済を先に行うだけなので、売り先行であっても購入活動を先に行うことはあります。 買い替え特約は、先に購入活動を行ってあらかじめ買い替え特約付きで購入物件の売買契約書を締結しておき、後から売却活動を行って期日までに売るという流れです。 期日までに売れなければ購入物件の売買契約は解除されますが、期日までに売れれば購入物件も買えて売却物件も売れることになります。

ただし、買い替え特約は購入物件の売り主の立場が不安定になるため、必ずしも応諾してもらえるとは限りません。 売り主の立場が不安定になるのは、買い主の売却物件が売れない限り自分の物件が売れないからです。 よって、買い替え特約は利用できないことも多いということは知っておく必要があります。

引き渡し猶予特約を検討する

引き渡し猶予とは、売却物件の引き渡し日を決済日から数日ずらすという特約のことです。買い替え特約は購入物件で締結する特約であるのに対し、引き渡し猶予特約は売却物件で締結する特約である点が違いになります。

引き渡し猶予特約が利用できると、引越しを1回で済ませることができる点がメリットです。 引き渡し猶予特約は、売却物件の買い主がお金を支払ったにも関わらず売り主が居座り続けるリスクがあるため、必ずしも常に利用できるとは限りません。 引き渡し猶予特約を利用するには、購入物件で買い替え特約が締結されていると、買い主に応諾してもらいやすいです。 理由としては、買い主へ確実に引っ越すことを客観的に示せるためです。

買取保証を検討する

買取保証とは、一定期間仲介で売却を行い、仮に売れなかったら最後は仲介をしていた不動産会社が下取り価格で買い取るというサービスです。 買取保証は、仲介で売れれば高く売れますし、仮に売れなくても最後は買い取ってもらえるため、期日までに確実に売却できるというメリットがあります。

住み替えでは、期日までに売却したいというニーズも多いです。 しかしながら、いきなり買取を利用して安く売るよりは、できれば仲介で高く売りたい人も多いと思います。

買取保証は、期日までに確実に売却しなければならないが、できれば高く売りたい人におすすめの売却方法です。

クラモアがご紹介するスターツピタットハウスでは、買取保証付き売却プラン『スイッチ45』をご利用いただけます。詳しくはこちらの記事をご確認ください。

売却物件の不動産会社選びは慎重に行う

住み替えでは、売却を依頼する不動産会社選びは慎重に行うことが適切です。

住み替えにおける不動産会社の選び方は、単に査定を依頼して高い査定価格を出してくれる不動産会社を選べば良いといったものではありません。

1つの選び方として、購入物件を扱っている不動産会社に依頼するという考え方もあります。 たとえば、不動産会社が売り主となっている建売住宅や中古住宅(戸建てやマンションを含む)が購入物件となるケースがあります。

購入物件の売り主が不動産会社の場合、その不動産会社に売却物件の仲介を依頼すると住み替えがスムーズに進むことが多いです。 売り主が不動産会社の物件では、買い替え特約を応諾してくれることがよくあります。 購入物件で買い替え特約を締結していると、売却物件で引き渡し猶予特約を締結しやすいことから、引越しも1回で済ませやすいです。 また、住み替えローンを使いたい人も、買い替え特約を利用すれば、売却物件と購入物件の決済日を同日にしやすくなります。

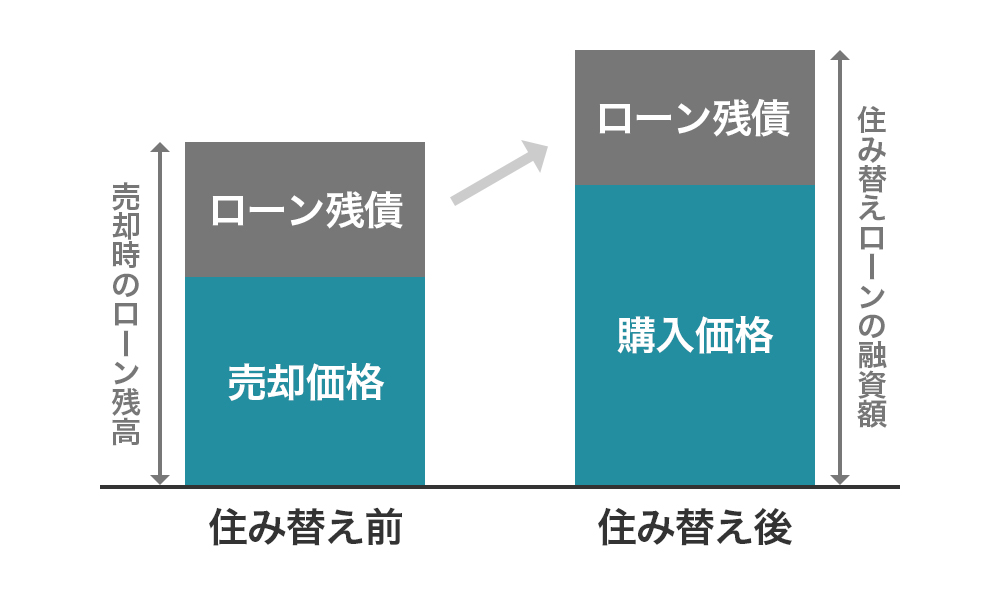

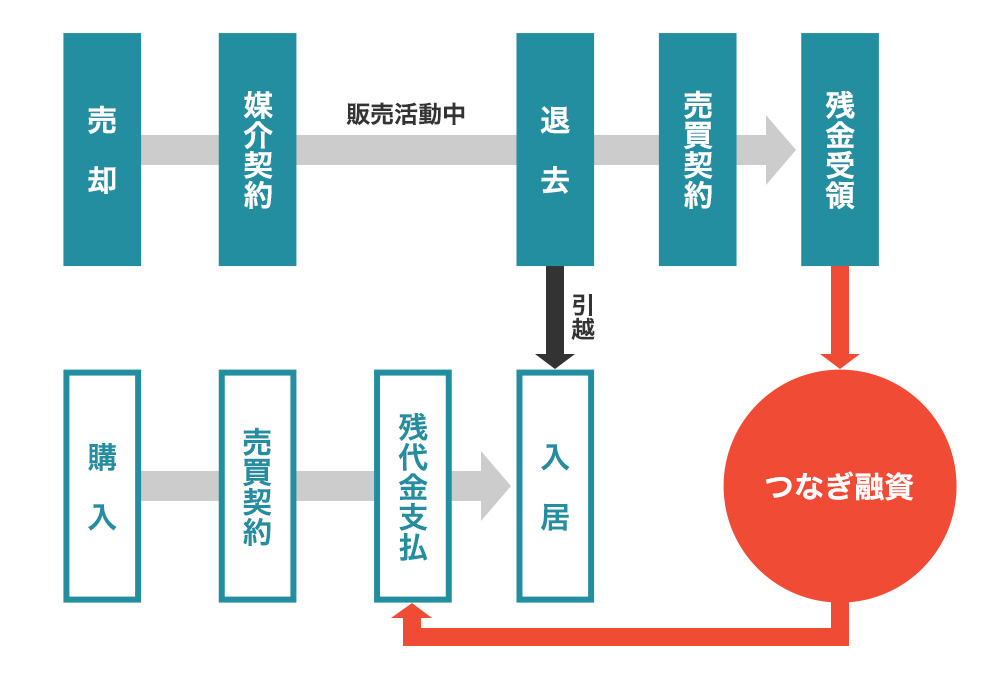

そのほかの選び方としては、つなぎ融資のサービスを提供している不動産会社を選ぶという考え方もあります。 つなぎ融資とは、売り先行で進めていた人が予定外に売却物件と購入物件の決済日が前後してしまったときに、一時的に不足する資金を融資してくれるサービスです。

つなぎ融資は、一般的に買取保証とセットになっているサービスであるため、対応してくれる不動産会社が限られます。 あらかじめ、つなぎ融資を行っている不動産会社を選んでおけば、予定外に売却物件と購入物件の決済日が前後しても柔軟な対応ができる点がメリットです。

クラモアがご紹介するスターツピタットハウスでは不動産を売却・購入された方を対象に買い替え支援を実施しています。詳しくはこちらの記事をご確認ください。

あなたの不動産

今いくらで売れる?

不動産売却ならスターツグループで

- 3か月以内での売買成約率70%

- 創業55年を誇る確かな実績

- お客様の状況に合わせた多種多様な売却方法

- 多種多様な売却方法

訪問査定完了で

Amazonギフト10,000円分プレゼント!

※クラモア対応エリア外の場合、NTTデータグループ運営の「HOME4U(ホームフォーユー)」で、一括査定サービスがご利用できます。

※訪問査定キャンペーンの詳細はこちら

購入物件の環境調査は十分に行う

売却を成功させることも重要ですが、やはり良い物件を購入できることが満足度の高い住み替えとなります。不動産は一つとして同じものはないため、全てが完璧な物件というものはありません。 何らかの不満な点は、どうしても発生する可能性があります。

そこで、満足いく家に住み替えるコツは、周辺環境の良い物件を買うということです。 駅から近い、便利なスーパーがある、学区が良い、歩道が整備されているなどの条件が優れている物件を買うと満足度が高まります。

物件はいずれ、築年数が経過すると古くなって価値が下がりますが、周辺環境には年数が経過しても変わらない普遍的な価値が存在します。 たとえば、駅から遠い、大きな国道に面している、車がないと買い物ができないといった周辺環境だと、建物自体が良くても不満を感じてしまうことが多いです。

満足いく住み替えを行うには、まずは周辺環境を調査して住みたいエリアを決めておき、そこで物件が出たら購入できるように準備しておくことが望ましいといえます。

必要な費用を把握しておく

住み替えでは主に以下のような費用が発生します。

| 売買 | 費用項目 | 費用の相場 |

|---|---|---|

| 売却時 | 仲介手数料 | 売買代金に応じて上限額が以下のように計算されます。仲介手数料には別途消費税がかかります。 400万円超:「売買代金×3%+6万円」 200万円超400万円以下:「売買代金×4%+2万円」 200万円以下:「売買代金×5%」 |

| 印紙税 | 印紙は売買契約書を締結する際に生じます。 主な印紙税額は以下のようになります。(2027年3月31日までの軽減税率) 売買代金が1,000万円超5,000万円以下:1万円 売買代金が5,000万円超1億円以下:3万円 |

|

| 抵当権抹消費用 | 抵当権抹消の登録免許税:不動産1個につき1,000円 土地1個、建物1個なら2,000円です。 司法書士手数料:地域や事務所によって異なりますが1.0~2.5万円前後となります。 |

|

| 一括返済手数料 | 都市銀行の窓口申込の場合は3万円程度 | |

| 所得税 住民税 復興特別所得税※ |

譲渡所得が発生した場合に生じます。原則的な税率を示すと以下の通りです。 売却した年の1月1日における所有期間 保有期間5年以下:譲渡所得の39.63% 保有期間5年超:譲渡所得の20.315% |

|

| 引越し時 | 引越し代 | 距離や人数、繁忙期か否かによります。 500km未満の移動で家族3人なら通常期は15万円~20万円程度です。 |

| 購入時 | 仲介手数料 | 不動産会社の仲介を通じて、中古物件を買う場合に生じます。 上限額の計算方法は売却と同じです。仲介手数料には別途消費税がかかります。 |

| 印紙税 | 売買契約書と住宅ローンの契約書に必要です。 主な税額を示すと以下のようになります。 (売買契約書)(2027年3月31日までの軽減税率) 売買代金が1,000万円超5,000万円以下:1万円 売買代金が5,000万円超1億円以下:3万円 (住宅ローンの契約書) 借入額が1,000万円超5,000万円以下:2万円 借入額が5,000万円超1億円以下:6万円 |

|

| 不動産登記費用 | (登録免許税) 固定資産税評価額×税率(軽減措置有り) (司法書士手数料) 所有権移転登記:3~8万円程度 保存登記(はじめて行う登記のこと):1.5~4.5万円程度 抵当権設定登記:3~6万円程度 |

|

| 不動産取得税 | 固定資産税評価額×税率(軽減措置有り) 軽減措置が適用されると発生しないことも多いです。 |

|

| 火災保険 | 5年一括契約でマンションなら3.5~4.5万円程度、戸建てなら9~10万円程度 | |

| 住宅ローン事務手数料 | 「3~5万円程度」もしくは「借入額の2.2%」 | |

| 住宅ローン保証料 | 金利上乗せタイプ:金利+0.2%程度 現金一括払いタイプ: 60万円~70万円程度 |

※復興特別所得税は2037年12月31日まで

出典:

国土交通省 「宅地建物取引業者が宅地又は建物の売買等に関して受けることができる報酬の額」

国税庁 「No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置」

国税庁 「No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで」

法務局 「抵当権の抹消登記に必要な書類と登録免許税」

法務局 「○登録免許税の計算」

日本司法書士連合会 「司法書士の報酬」

総務省 「不動産取得税」

税金のルールを知っておく

一定の要件を満たすマイホームの売却では、譲渡所得が発生した場合、以下のような節税特例を利用できます。

- 【売却物件で使える節税特例】

- 3000万円特別控除

- 所有期間10年超の軽減税率の特例

- 特定の居住用財産の買換え特例

売却物件で使える節税特例は、購入物件の住宅ローン控除とは同時に併用できないことが決まりです。 売却物件で節税するか、購入物件で節税するかは、いずれか有利な方を選択することになります。

たとえば、売却物件で譲渡所得が生じ、3000万円特別控除を利用したなら税金が発生しないケースがあるとします。 しかしながら、すぐに買う購入物件で住宅ローン控除を利用したい場合には、売却物件で3000万円特別控除は利用できないということです。

売却物件で譲渡所得が発生しそうな場合には、売却物件で節税特例を使うか、購入物件で住宅ローン控除を使うかをあらかじめ検討しておく必要があります。

こちらの記事も読まれています

マンション・戸建て種類別住み替え方法

ここでは、住み替えの種類別に、マンション・戸建ての住み替え方法を紹介します。

建売住宅への住み替え

建売住宅とは、竣工した状態で購入できる新築の戸建て住宅のことです。

建売住宅は売り主が不動産会社であることが多いため、比較的柔軟な対応をしてくれます。

売り主が不動産会社の場合、下取契約型の買い替え特約を行ってくれるケースがあります。

下取契約型の買い替え特約とは、購入する建売住宅では買い替え特約を締結し、住み替えの売却物件は建売住宅の売り主である不動産会社が買取保証を行うサービスのことです。

買い替え特約を締結したら、引越しに関しては売却物件で引き渡し猶予特約を結ぶことができれば1回で済ませることができます。

全ての建売住宅でできるとは限りませんが、建売住宅を購入する場合は、売り主に下取契約型の買い替え特約を利用できないか確認してみることをおすすめします。

注文住宅への住み替え

注文住宅とは、自由に設計して建てる新築の戸建て住宅のことです。

注文住宅の場合、引越しを1回で調整するには住み替えの売却物件において買い主に引き渡し猶予を打診してみるのも一つの手です。

注文住宅は、竣工したら引っ越しができる時期の目安が立てやすいため、買い主に引き渡し猶予の了承を比較的得やすい傾向はあります。

新築マンションへの住み替え

新築マンションは、引き渡しよりもかなり前に売買契約を締結していることが一般的です。そのため、新築マンションへの住み替えでは、マンションの売買契約を締結してから引き渡しを受けるまでに売却物件を売る時間は十分にあります。

新築マンションの場合、1回の引越しで済ませるには、売却物件で引き渡し猶予特約を付けることが効果的です。

新築マンションへの住み替えは、売却物件を売る時点ですでに新築マンションの売買契約を締結していることが多いため、買い主に引き渡し猶予の了承を比較的得やすいといえます。

個人売り主の中古住宅への住み替え

個人が売り主となる中古住宅へ住み替える場合、購入物件において買い替え特約が締結できないことが多いといえます。 理由としては、買い替え特約を締結すると売り主の立場が不安定になってしまうからです。

買い替え特約が締結できないと、売却物件で引き渡し猶予特約が締結しにくくなります。よって、個人売り主の中古住宅へ住み替える場合は、引っ越しを1回で済ませることが難しくなります。 ただし、売り主によっては、買い替え特約や先行入居を認めてくれるケースもあります。 場合によっては引越しを1回で済ますことができることもあるため、一応、先行入居を打診してみることをおすすめします。

業者売り主の中古住宅への住み替え

中古住宅の中には、不動産会社が売り主の、いわゆる「業者売り主」と呼ばれる物件もあります。

業者売り主かどうかは、物件広告において「取引態様(とりひきたいよう)」と呼ばれる部分を見れば判断ができます。

取引態様とは、物件広告を掲出している不動産会社の立場を表すものとなります。 取引態様で「売り主」と記されていれば、業者売り主の物件です。 「媒介」と記載されていれば、仲介の物件ですので売り主が個人などの不動産会社以外の主体になります。

業者売り主の物件は、売り主の不動産会社が下取契約型の買い替え特約を行ってくれることがあります。 購入したい家が業者売り主の物件の場合には、売り主の不動産会社に引越しを1回で済ませる方法を相談してみることをおすすめします。

まとめ

以上、住み替えの注意点について解説してきました。

住み替えには、「売却で余裕を持ったスケジュールを組む」や「売却物件のローンが返済できるかを確認する」などの注意点があります。

住み替えでは、買い替え特約や引き渡し猶予特約といったテクニックを使うと引越しが1回で済む場合もありました。

単純売却では必要としない知識を要するときもありますので、住み替えの際は、本記事を参考にしていただけると幸いです。

これから住み替えを検討されている方は、下記よりお気軽にご相談ください。

あなたの不動産、今いくらで売れる?

無料売却査定

種別を選択してください

STEP1物件種別

種別を選択してください

エリアを選択してください

STEP2査定物件住所

エリアを選択してください

大変申し訳ございません。

対応エリア外のため査定できません。

訪問査定完了で

Amazonギフト10,000円分プレゼント!

訪問査定完了で

Amazonギフト1万円分!

※クラモア対応エリア外の場合、NTTデータグループ運営の「HOME4U(ホームフォーユー)」で、一括査定サービスがご利用できます。

※訪問査定キャンペーンの詳細はこちら

不動産鑑定士

竹内 英二

不動産鑑定事務所および宅地建物取引業者である(株)グロープロフィットの代表取締役。不動産鑑定士、宅地建物取引士、賃貸不動産経営管理士、住宅ローンアドバイザー、公認不動産コンサルティングマスター(相続対策専門士)、中小企業診断士。

土地活用と賃貸借の分野が得意。賃貸に関しては、貸主や借主からの相談を多く受けている。

⇒竹内 英二さんの記事一覧はこちら

あわせて読みたい

よくある質問

-

お部屋探しに役立つ情報はありますか?

-

物件探し(不動産購入・売却)について役立つ情報はありますか?

この記事をシェアする

不動産を買いたい

特集から記事を探す

記事カテゴリ

おすすめ記事

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の注意点とは?流れや費用、失敗例を把握しよう!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方

売りたい

訪問査定完了で

Amazonギフト1万円!

土地活用・相続の相談がしたい

売るか貸すかお悩みの方はこちら

記事カテゴリ

おすすめ記事

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方

売りたい

訪問査定完了で

Amazonギフト1万円!

土地活用・相続の相談がしたい

売るか貸すかお悩みの方はこちら