- 土地のみ所有の固定資産税には特例がない

- 償却資産の合計が150万円以上の場合、固定資産税の課税対象

- 相続の場合は、相続税に対する特例を受けられる可能性がある

駐車場経営の固定資産税の計算方法

そもそも固定資産税とは、課税予定年の1月1日時点に土地と建物を所有している人を対象として課される税金です。地方税の1つで、毎年4月から5月頃に所有者宛てに、通知書が送られます。

また、通知書に一緒に記載されている都市計画税も、固定資産税と同様に土地と建物にかかる税金です。ただ都市計画税は、市街化区域内の土地や建物の所有者が対象です。市街化区域内とは、市街地となっている区域や今後10年以内に市街化を計画すべき区域として指定されている区域のことを指します。

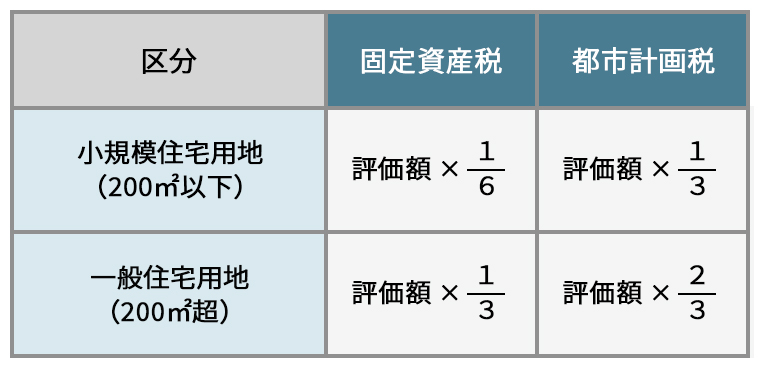

これを踏まえたうえで、固定資産税と都市計画税を確認しましょう。それぞれの計算式は以下の通りです。

- 固定資産税=評価額×1.4%

- 都市計画税=評価額×0.3%

評価額とは、固定資産税評価額のことを言い、各自治体が決めます。土地の評価は路線価を基礎として、家屋の評価は固定資産評価基準をもとに算出。固定資産税は、経費として計上できます。

駐車場経営で問題なのが、固定資産税の金額です。通常、一軒家のように土地の上に建物が建っていれば、住宅用地の特例を受けられます。

税負担を軽減するための特例は、以下の通りです。

駐車場経営では、一般的に建物を有することが少ないため、更地と同じ扱いとなり、上記のような特例を受けられません。

しかし、負担を軽減する方法もあります。 たとえば、駐車場に隣接するアパート経営もしており、アパートに住んでいる人が利用する駐車場であれば、軽減措置を受けられる可能性があるでしょう。

そのほかには、相続税において小規模宅地等の特例を受けられる可能性があります。この軽減措置は、相続した200㎡までの土地が、相続する前から駐車場経営を行っており、貸付事業用宅地等に該当すれば、評価額を50%に減額できるというものです。

そのためには、亡くなった人の事業を申告期限までに継承し、事業を申告期限まで続けることと、その宅地等を申告期限まで持っておくことが条件となっています。また、この特例を受けるには、アスファルト舗装など、駐車場経営のために整備していることが条件に含まれるので、注意してください。

ここまで説明したように、一般的には、建物のない土地を所有すると固定資産税の負担が多くなるケースが多いと言われています。しかし、建物の評価額が高いと更地にして駐車場経営したほうが、固定資産税を軽減できる場合もあるため、駐車場経営をする際には、総合的な判断が必要となるでしょう。

建物(駐車場設備)の固定資産税の計算方法

駐車場経営では、駐車場設備が固定資産となります。たとえば、アスファルト舗装や外灯、フェンス、屋根、センサー式停車機、車止め、垂直循環式駐車場、駐車券発行機、精算機などです。これらは「償却資産」と呼ばれ、少額の場合は申告対象から除外されます。

除外条件は以下のいずれかです。

- 使用可能期間が1年未満

- 取得価格が10万円未満

- 取得価格が20万円未満で、3年間で一括償却したもの

- 法律に規定するリース資産で、取得価格が20万円未満のもの

償却資産は、償却資産の合計が150万円以上になると、固定資産税の課税対象となります。そのため、できるだけ固定資産税を低くしたいのであれば、償却資産を150万円未満に収めるとよいでしょう。

ただ、償却資産に含まれない可能性があるものもあります。設備を考える際には、事前に税理士や自治体の固定資産税を取り扱う部署などに相談しましょう。

駐車場設備に関する固定資産税の計算式は、以下の通りです。

駐車場設備の固定資産税=

固定資産税評価額×1.4%

償却資産は消耗品なので、固定資産税評価額は年々下がります。使用可能期間である耐用年数が0になれば、駐車場設備の固定資産税評価額も0です。つまり、駐車場設備の固定資産税はかからなくなるでしょう。

しかし、耐用年数が過ぎたということは、それだけ設備の劣化も進んでいるということです。そのため、買い替えが必要となり、再び駐車場設備の固定資産税が発生するようになるでしょう。

駐車場経営はしっかり計画を立てて行おう

駐車場経営はアパート経営に比べて初期費用が抑えられるため、土地活用の初心者に向いていますが、無計画に進めると利益が生まれないばかりか損失が膨らむこともあります。年間の固定費用として発生する固定資産税や都市計画税、駐車場経営予定地の料金相場や想定利用料などを考慮して計画していきましょう。

あわせて読みたい

この記事をシェアする

不動産を買いたい

特集から記事を探す

記事カテゴリ

おすすめ記事

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の注意点とは?流れや費用、失敗例を把握しよう!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方

記事カテゴリ

おすすめ記事

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方