- 「遺産を相続したら必ず相続税を支払わなければならない」というわけではない

- 1億円以上の遺産を相続した場合の相続税については、早見表でチェック

- 配偶者控除を適用すれば、1億円の相続でも相続税がかからないケースもある

相続税の基本的な計算方法

相続する遺産が1億円だった場合、どのくらいの相続税が発生するのでしょうか。「ほとんどなくなってしまうのでは?」「支払える額なの?」などと、心配になる方も多いかと思います。

まずは、基本的な相続税の計算方法について押さえておきましょう。

基礎控除額について

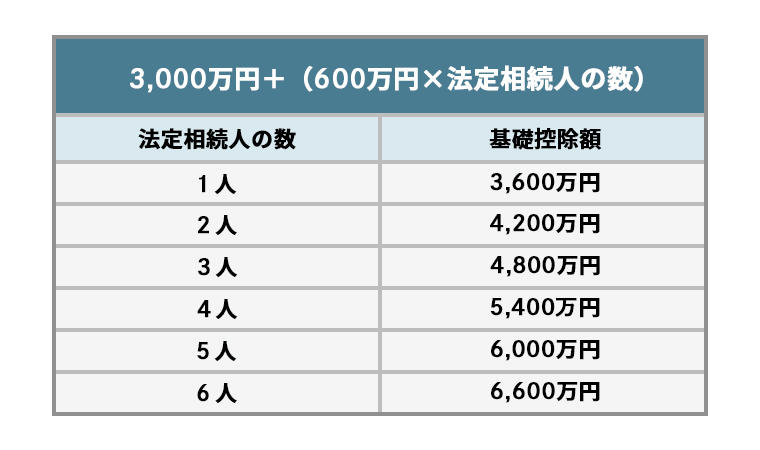

相続税がかかるかどうかの基準として把握しておきたいのが、「基礎控除額」です。

基礎控除は一定の金額までは相続税がかからない仕組みのことで、相続財産の評価額が基礎控除額を超える場合のみ、超えた額に対して相続税が発生します。遺産を相続したからといって、必ず相続税が発生するわけではありません。

基礎控除額の計算式は以下のとおりです。

2014年までは「5,000万円+(1,000万円×法定相続人の数)」で基礎控除額を算出しており、現在の基礎控除額より4割も高い状態。そのため、相続税がかかっていたのはごく一部の富裕層のみという状況でした。 しかし、2015年の税制改正により基礎控除額が現状のように変更され、相続税が発生する対象者は倍以上に増加しました。

相続税の計算方法

相続税を算出する前に、まず相続遺産の総額を把握しなければなりません。

不動産や預金などの財産から借入金や未払金などを差し引いたものが、正味の遺産額です。ただし、生命保険金や死亡退職金の一部など、「非課税」となり遺産額に含まれないものもあります。そして、正味の遺産額から基礎控除額を差し引いた額が、課税遺産総額(相続税を計算する基準となる金額)です。

早見表でわかる、遺産1億円にかかる相続税

では、実際に発生する相続税はいくらになるのでしょうか。 早見表で確認していきましょう。

遺産1億円以上だった場合の相続税早見表

遺産総額と法定相続人の数がわかれば、大まかな相続税を把握することが可能です。

以下の早見表で、当てはまる箇所を確認してみてください。

<相続税早見表:配偶者ありの場合>

右にスクロールできます→

| 課税価格 | 配偶者+子ども1人 | 配偶者+子ども2人 | 配偶者+子ども3人 | 配偶者+子ども4人 |

|---|---|---|---|---|

| 1億円 | 385万円 | 315万円 | 262.5万円 | 225万円 |

| 1億5,000万円 | 920万円 | 747.5万円 | 665万円 | 587.5万円 |

| 2億円 | 1,670万円 | 1,350万円 | 1,217.5万円 | 1,125万円 |

| 2億5,000万円 | 2,460万円 | 1,985万円 | 1,800万円 | 1,687.5万円 |

| 3億円 | 3,460万円 | 2,860万円 | 2,540万円 | 2,350万円 |

<相続税早見表:配偶者なしの場合>

右にスクロールできます→

| 課税価格 | 子ども1人 | 子ども2人 | 子ども3人 | 子ども4人 |

|---|---|---|---|---|

| 1億円 | 1,220万円 | 770万円 | 630万円 | 490万円 |

| 1億5,000万円 | 2,860万円 | 1,840万円 | 1,440万円 | 1,240万円 |

| 2億円 | 4,860万円 | 3,340万円 | 2,460万円 | 2,120万円 |

| 2億5,000万円 | 6,930万円 | 4,920万円 | 3,960万円 | 3,120万円 |

| 3億円 | 9,180万円 | 6,920万円 | 5,460万円 | 4,580万円 |

※2021年11月現在

遺産を相続すると、配偶者は必ず法定相続人となります。相続では配偶者の優遇処置が大きいため、配偶者の有無によりかかる相続税が大きく異なることが見て取れるでしょう。

配偶者控除を使えば相続税がかからないことも

遺産が1億円程度の場合、配偶者控除を使えば相続税がかからないこともあります。相続税の配偶者控除とは、配偶者が相続した遺産の課税対象額が、次のどちらか多い金額までなら相続税が発生しないという仕組みのことです。

- 1億6,000万円

- 配偶者の法定相続分相当額

遺産総額が1億6,000万円以内であれば、すべて配偶者が相続することにより相続税をゼロにすることも可能です。 ただし、配偶者控除を適用する場合、相続税がゼロでも申告は必要になるので気を付けましょう。

相続税の計算方法を理解しよう

「1億円の相続」と聞くと、高額な相続税を想像するかもしれませんが、配偶者がいる場合なら、200万円から300万円程度の支払いになるのが一般的です。子どもだけの場合は500万円から1,000万円かかりますが、相続額を考えれば払えない額というわけでもないでしょう。

相続税の計算などについてさらに詳しく知りたい方は、下記よりお気軽にお問い合わせください。

あわせて読みたい

この記事をシェアする

不動産を買いたい

特集から記事を探す

記事カテゴリ

おすすめ記事

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の注意点とは?流れや費用、失敗例を把握しよう!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方

記事カテゴリ

おすすめ記事

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方