- 暦年課税制度には年間合計110万円の贈与税の非課税枠がある

- 土地の贈与で相続時精算課税制度を利用すれば、贈与額2,500万円までは非課税

- 相続時精算課税制度を利用した場合は相続時に課税対象となる

贈与・贈与税の仕組み

贈与を受けると「贈与税」が発生します。土地の贈与を受ける予定の方は、どれくらいの税額となるか気になるところでしょう。

贈与税には、「暦年課税制度」と「相続時精算課税制度」の2種類あり、選択する課税制度によって納税額や、のちのち相続が発生した際の対応が異なります。

まずは、土地における贈与税の考え方と仕組みを確認していきましょう。

贈与とは

贈与とは、「無償で財産を贈ること」です。贈与を受けた側は、贈与された金額に応じた贈与税を支払います。贈与財産の種類はお金だけでなく、土地などの不動産や車、貴金属品など、さまざまなものがあり、それらの評価額に税率をかけた金額が「贈与税」です。ちなみに、個人からではなく法人から贈与を受けた場合、税金の種類は「所得税」となります。

土地の贈与税の概要

なかには、贈与税がかからないケースもあります。たとえば、親が所有する土地の一部に子どもが家を建てた場合などは、「使用貸借」として「土地が無償で提供された」とみなされ、土地の価格はないものとして贈与税は発生しません。

土地の贈与があった場合は、土地の評価額(贈与財産価格)をもとに贈与税を計算していきます。土地の贈与税の計算においてポイントとなるのが、この「土地の評価額」です。土地の評価額は、路線価方式(国税庁の「財産評価基準書 路線価図・評価倍率表」をもとに導き出す方法)または倍率方式(土地の固定資産税評価額に倍率をかけて導き出す方法)から求めることができます。

暦年課税制度と相続時精算課税制度について

贈与税の計算方法には、「暦年課税制度」と「相続時精算課税制度」の2種類があります。土地の贈与税を納める際、少しでも負担を軽減したい方は、どちらの方法で納税するかを綿密に考えて選択することが大切です。

暦年課税制度とは

暦年課税は一般的な贈与税の課税方法で、毎年110万円の控除枠があります。暦年課税での贈与税の計算方法は以下のとおりです。

贈与税=

(年間贈与額-基礎控除枠110万円)

×税率

暦年課税での贈与税の税率

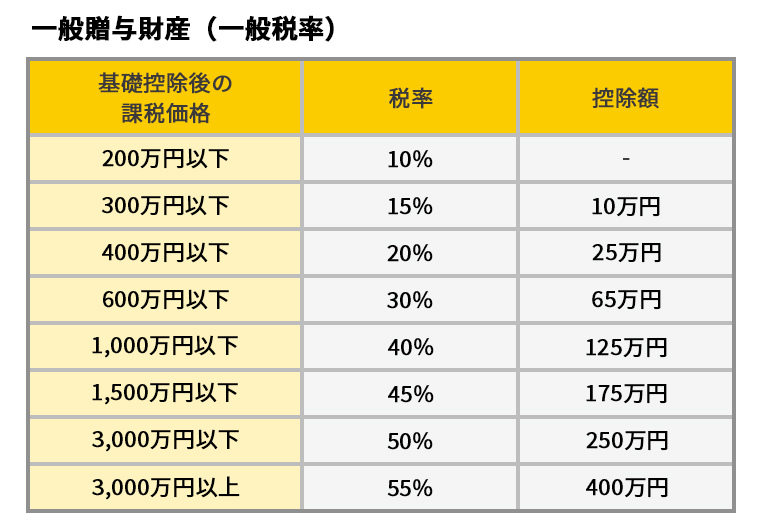

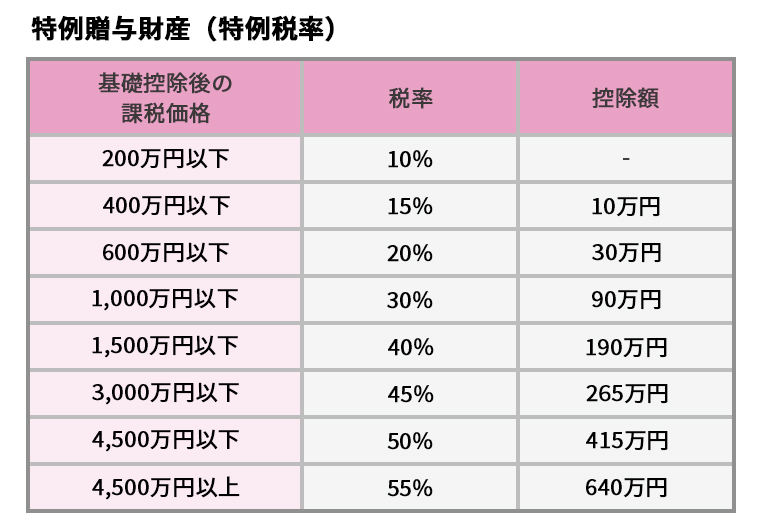

暦年課税の税率は、一般税率(一般贈与財産)と特例税率(特例贈与財産)の2種類あるのがポイントです。一般税率は兄弟間や夫婦間、親から未成年の子への贈与で適応となります。対して特例税率は、直系尊属である祖父母や両親から20歳以上の子孫への贈与で適応となります。それぞれの税率は以下の表でご確認ください。

引用:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

引用:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

暦年課税制度の注意点

暦年課税では、基礎控除枠(年間合計110万円)までの贈与に対して贈与税が非課税です。しかし、定期的な贈与は「定期贈与」とみなされ、基礎控除を受けられない場合もあります。

また、贈与者が死亡した場合は、過去3年以内の贈与は相続財産に加算されるので注意が必要です。この場合、小規模宅地の特例(条件を満たした土地に対して最大80%評価額を減額できる制度)を使用できなくなる点は押さえておきましょう。

こちらの記事も読まれています

相続時精算課税制度

相続時精算課税制度とは、贈与額2,500万円までが非課税となる制度です。 土地の贈与の場合、相続時の財産総額が相続税の基礎控除額以内に収まる方は、こちらを検討するのがよいでしょう。ただし、相続時精算課税の適用には条件があります。「贈与する側が親や祖父母で、年齢60歳以上であること」「贈与される側は子や孫で、20歳以上であること」です。申告書の提出が必要となりますが、財産の種類や贈与回数などに制限はありません。

相続時精算課税制度での贈与税の計算方法

贈与で相続時精算課税を選択する場合は、贈与額2,500万円を超えた部分に対して贈与税を納めます。計算式は以下のとおりです。

贈与税=

(贈与額-2,500万円)

×税率20%

贈与財産の評価額が2,500万円以下の場合は、「贈与税は発生しない」ということになります。相続時精算課税制度での贈与税の計算では、税率は一律20%となるので覚えておきましょう。

相続時精算課税制度の注意点

相続時精算課税制度では、2,500万円までの贈与に対して贈与税は非課税となりますが、相続時は相続財産として加算され、相続税の控除枠を超える金額となれば相続税が発生します。この際は、すでに納めた贈与税分は控除されます。

相続時精算課税制度を適用していると、相続税額の計算の際に相続時の評価額ではなく贈与時の評価額が適用となるのがポイントです。将来的に価値が上がると見込まれている土地であれば、相続時精算課税制度で生前贈与すると相続時の相続税をセーブできるメリットがあります。

ただし、相続時精算課税制度を適用した場合は、暦年課税制度と同じく小規模宅地の特例を使用できなくなる点は注意が必要です。また、相続時精算課税制度と暦年課税制度(年間合計110万円の基礎控除)は併用できません。

贈与税の計算方法

ここからは、暦年課税制度と相続時精算課税制度、それぞれの計算方法をシミュレーションしていきましょう。

暦年課税制度での土地の贈与税の計算方法

暦年課税で土地の贈与税を求める際は、以下の式となります。

土地の贈与税=

(土地の評価額-基礎控除枠110万円)×税率

仮に5,000万円の土地の贈与があったとしましょう。その場合、贈与税は次のように計算できます。

一般税率の場合:税率55%、控除額400万円

一般的な贈与では、贈与税の計算式は以下です。

土地の贈与税=

(5,000万円-基礎控除枠110万円)

×55%-400万円=2,289万5千円

特例税率の場合:税率55%、控除額640万円

60代の親から30代の子への贈与などでは 特例税率が適用となります。この場合の計算方法は以下です。

土地の贈与税=

(5,000万円-基礎控除枠110万円)

×55%-640万円=2,049万5千円

相続時精算課税制度での土地の贈与税の計算方法

相続時精算課税の場合は、土地の贈与税の計算式は以下です。

土地の贈与税=

(土地の評価額-2,500万円)

×税率20%

仮に、60代の親から30代の子へ5,000万円の土地の贈与があったとして相続時精算課税制度で計算すると、贈与税は次のようになります。

土地の贈与税=

(5,000万円-2,500万円)

×20%=500万円

相続時精算課税制度で贈与税を計算すると、暦年課税制度を適用するよりも贈与税を低く抑えることが可能です。しかし、相続の際は相続財産に加算され、相続税の基礎控除額を超える金額となれば相続税が発生することは覚えておきましょう。

土地の贈与税は計算方法によって異なる

土地の贈与税は、「暦年課税制度」と「相続時精算課税制度」のどちらを選択するかによって異なります。身内から土地の贈与を受ける場合は将来的に相続税がかかることもあり、どちらにメリットがあるかはケースバイケースです。綿密に計算し、総合的に判断する必要があるでしょう。土地の贈与税について詳しく知りたい方は、以下よりご相談ください。

あわせて読みたい

この記事をシェアする

不動産を買いたい

特集から記事を探す

記事カテゴリ

おすすめ記事

-

新築分譲マンション「アルファグランデ新横浜」誕生! 間取り・アクセス・周辺環境を詳しく紹介

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

「クラシアム仙台新寺通」の魅力とは?仙台駅徒歩圏で叶える安心・快適な新築賃貸暮らし

-

令和8年税制改正大綱で不動産はどう変わる?知るべき4つの改正ポイント!

-

知らないと損する!「収入の壁」と税金の仕組み

-

【完全ガイド】相続財産の調べ方!不動産や債務など調査のポイントと注意点を徹底解説

-

2025年版!渋谷区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

物件をご所有されている方、

お住まいをお探しの方

記事カテゴリ

おすすめ記事

-

新築分譲マンション「アルファグランデ新横浜」誕生! 間取り・アクセス・周辺環境を詳しく紹介

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

「クラシアム仙台新寺通」の魅力とは?仙台駅徒歩圏で叶える安心・快適な新築賃貸暮らし

-

令和8年税制改正大綱で不動産はどう変わる?知るべき4つの改正ポイント!

-

知らないと損する!「収入の壁」と税金の仕組み

-

【完全ガイド】相続財産の調べ方!不動産や債務など調査のポイントと注意点を徹底解説

-

2025年版!渋谷区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

物件をご所有されている方、

お住まいをお探しの方