- 税金がかかるかどうかは、マンションを含めた相続財産総額によって変わる

- マンションを購入することで相続税対策になる

- 配偶者控除や小規模宅地等の特例など、各種特例を活用することが大切

ライフプランに合わせて最適な資産活用をご提案

マンションを相続したら相続税がかかる?

マンションを相続したからといって、必ず相続税が発生するわけではありません。

また、「マンションの価格が○○万円だから、相続税がいくら」と簡単に計算できるものでもありません。

そもそも相続税とは、相続財産全体に対してかかる税金です。 相続財産がマンションだけというなら、マンションの価格が分かれば相続税を簡単に算出できます。

しかし、一般的には相続財産がマンションだけというケースはほとんどありません。

相続財産は、マンションだけでなく他の不動産・現預金・有価証券などが含まれます。 一方、プラスの財産だけでなく借金や未払い金・ローン残債・滞納税金といったマイナスの財産も相続財産になります。 相続したマンションだけでなく、これらのプラスの財産・マイナスの財産の総額に対してかかるのが相続税になるため、相続税の額はマンション価格だけでは算出できないのです。

さらに言えば、相続財産がある=相続税がかかるというわけでもありません。

相続税には基礎控除があり、基礎控除額を超えた相続財産が相続税の課税対象となります。

基礎控除は、法定相続人の人数によって異なります。

相続税が発生するか・いくら発生するかは、マンションだけでなく相続財産の総額・相続人の数などさまざまな要素で決めるものです。

「マンションを相続するから相続税がかかる」という簡単な図式にはならないことを覚えておきましょう。

マンションの相続税の計算方法

相続税がどれくらいになるかは、自分でも目安を計算することは可能です。

ここでは、相続税の計算の仕方や相続税のもととなるマンション評価額の算出方法についてみていきましょう。

計算式

相続税の計算は、いくつかのステップを踏んで算出します。

大まかな計算方法は以下の通りです。

- 相続財産総額の把握

- 基礎控除を差し引いて課税対象額を算出

- 法定相続分に応じた相続税の計算

- それぞれの相続税を合算し相続割合で案分

まずは、被相続人(亡くなった方)の相続財産総額を把握します。

現預金は時価、不動産は相続税評価額など相続する財産ごとに評価額の算出の仕方が異なるので注意しましょう。

マンションの評価額の算出方法は、後ほど詳しく解説します。

相続財産の総額が分かれば、基礎控除を差し引きます。

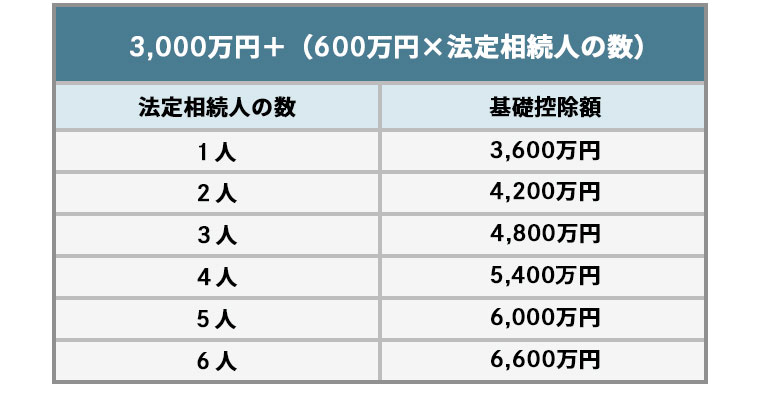

基礎控除額の計算方法は、以下の通りです。

基礎控除額

=3,000万円+(600万円×法定相続人の数)

▼相続人の人数ごとの基礎控除額一覧

例えば、相続人が配偶者と子ども2人の合計3人であれば、基礎控除は4,800万円です。

相続財産総額が基礎控除以下であれば、相続税は発生しません。

相続財産が基礎控除を超える場合、相続税の計算を行いましょう。

相続税は相続財産に相続税の税率を乗じるといった単純な仕組みではなく、法定相続割合で相続税を算出、さらに合算して実際の割合で案分するという複雑な仕組みです。

以下のケースで算出してみましょう。

- 相続財産総額:8,000万円

- 法定相続人:配偶者・子ども2人

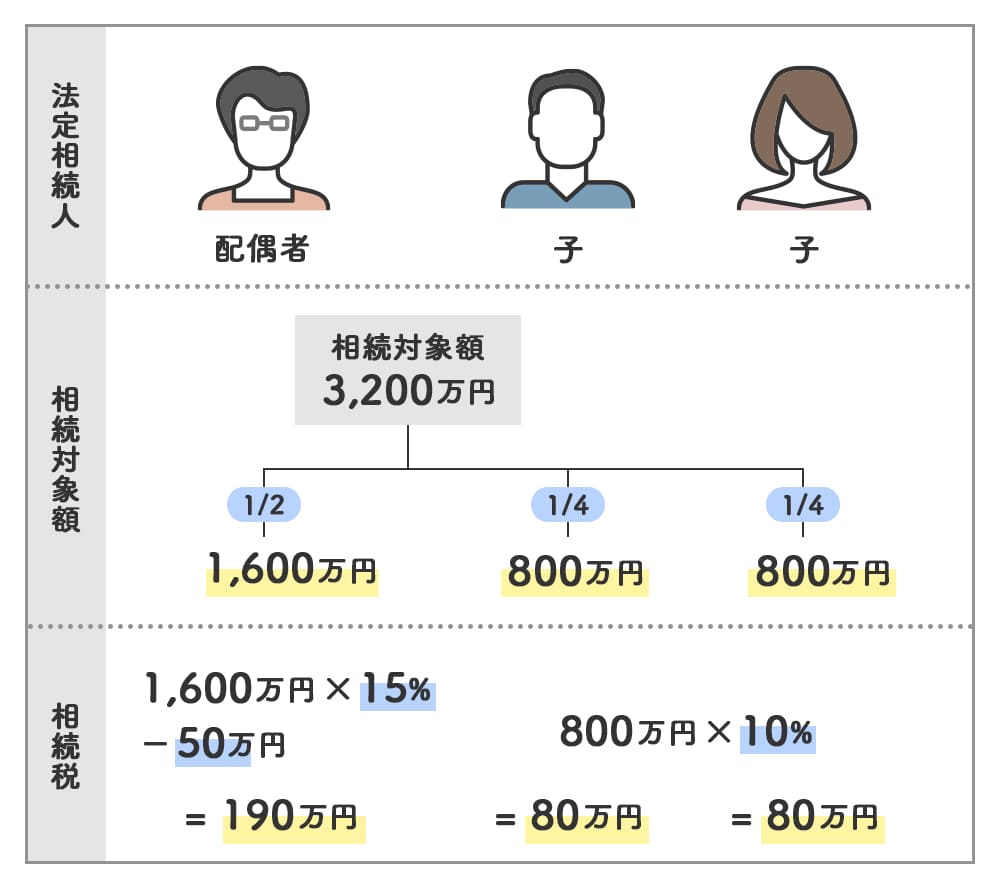

今回のケースは、相続財産総額の「8,000万円」から法定相続人が3人の場合の基礎控除額「4,800万円」を差し引いた「3,200万円」が相続税の対象です。

ここから、法定相続割合で相続した場合の額を算出します。

法定相続割合とは、被相続人との続柄によって決まっている法律上の相続割合のことです。 相続人(人数や続柄)によって割合は異なりますが、配偶者と子どもが相続人になる場合の法定相続割合は「配偶者が2分の1」「子どもが2分の1」で、子どもが複数いる場合は、人数で按分することになります。

相続税の対象となる「3,200万円」を法定相続割合で相続した場合、配偶者は1,600万円・子どもは2人いるので、それぞれ800万円ずつ相続することになります。そこから、それぞれに相続税の税率を乗じて相続税を算出します。

- <配偶者>

1,600万円×15%-50万円

=190万円 - <子ども2人>

800万円×10%

=80万円ずつ

相続税の税率は相続する財産の額によって異なるので、注意しましょう。

上記の相続税を合算すると190万円+80万円+80万円=350万円となります。

これを実際の相続割合に応じて按分します。

仮に、配偶者と子ども2人で3分の1ずつ相続する場合は、それぞれの相続税は350万円×3分の1=約117万円となるのです。

ただし、実際の相続税の計算では配偶者控除などさまざま控除も適用して計算していきます。 詳しい相続税を算出した場合は、税理士などに相談してみるとよいでしょう。

建物部分の相続税評価額算出方法

マンションを含めて、不動産は時価(市場価格)が相続税の対象になるわけではありません。

マンションの時価が1億円だからといって、1億円が相続財産となるわけではないので、注意しましょう。 相続税を算出するには、マンションの相続税評価額を算出する必要があります。

マンションの相続税評価額は、建物部分と土地部分で分けて算出します。

まずは、建物部分の算出方法をみていきましょう。

マンションの建物部分の相続税評価額

=固定資産税評価額

マンションの相続税評価額は、固定資産税評価額と同額です。 固定資産税評価額は、毎年送付される固定資産税納税通知書に記載されているのでチェックしましょう。

また、固定資産税評価額は市場価格の7割ほどになるので、購入額×70%で計算すれば、ある程度の目安にできます。

土地部分の相続税評価額算出方法

マンションを所有する場合、建物だけでなく土地も所有することになります。

そのため、土地の相続税評価額も算出します。

土地の相続税評価額を調べる方法は、その土地の路線価が決まっているかどうかによって次の2つに分かれます。

路線価方式

路線価とは、道路に面する土地1㎡当たりの価格のことで、時価のおよそ80%程度を目安に定められます。 路線価を使って土地の評価額を算出する場合の計算方法は以下の通りです。

土地の相続税評価額

= 路線価×マンションの敷地面積×持分割合

路線価にマンションの敷地面積を乗じて土地全体の価格を算出します。

地形によっては、ここに補正を加味する必要がある点には注意しましょう。

土地全体の価格が算出できれば、そこに自分の持分割合を乗じることで、自分の所有する土地の評価額が算出できます。

持分割合は、売買契約書や登記簿に記載されているので確認しましょう。

路線価は国税庁のホームページでチェックできます。

こちらの記事も読まれています

倍率方式

路線価が設定されていないエリアについては、倍率方式を用いて算出します。

倍率方式とは、土地に定められている倍率を固定資産税評価額に乗じて算出する方法です。

倍率方式を用いた計算方法は、下記のようになります。

土地の相続税評価額

=土地の固定資産税評価額×倍率

自身の所有する土地の固定資産税評価額が分かれば、倍率を乗じることで算出できます。

【価格帯別】マンションの相続税のシミュレーション

ここでは、具体的にマンション相続税をシミュレーションしてみましょう。

マンション評価額3,000万円・5,000万円・1億円で計算してきます。

なお、マンション以外の相続条件は以下のように仮定します。

- 相続人は、配偶者と子ども2人

(法定相続割合で相続する) - マンション以外の相続財産は、

2,000万円(プラス・マイナス調整後) - 基礎控除以外の控除は適用しない

本来は配偶者控除などが適用できますが、ここでは計算をシンプルにするため基礎控除以外の控除は適用せずに計算します。

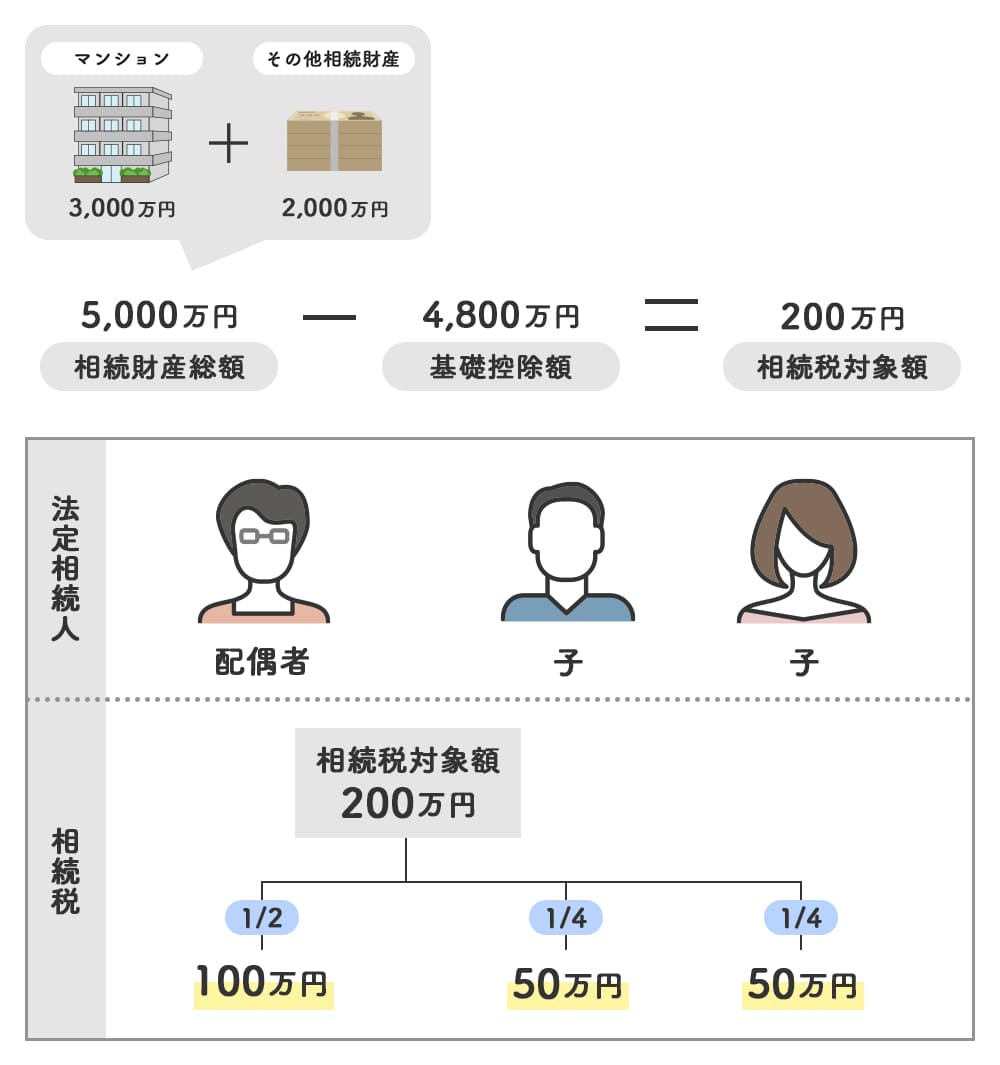

相続税評価額3,000万円のマンション

相続人が配偶者と子ども2人の場合、基礎控除は下記の通りです。

基礎控除

=3,000万円+(600万円×3人)

=4,800万円

相続財産は、3,000万円のマンションとその他2,000万円を併せて5,000万円。

基礎控除分を除いた課税対象額は、200万円となります。

これを相続人が法定相続分で相続したと仮定して、相続税を算出します。

それぞれの相続額は次の通りです。

- 配偶者:100万円

- 子ども2人:それぞれ50万円

相続税は、相続財産が多くなるほど税率が高くなる制度で、税率は下記のようになります。

| 法定相続分に応じる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

出典:国税庁 「No.4155 相続税の税率」

上記に当てはめて、それぞれの相続税を計算します。

- <配偶者>

100万円×10%=10万円 - <子ども2人>

50万円×10%=5万円ずつ

今回は法定相続分で相続するので、上記の額がそのまま相続税となります。

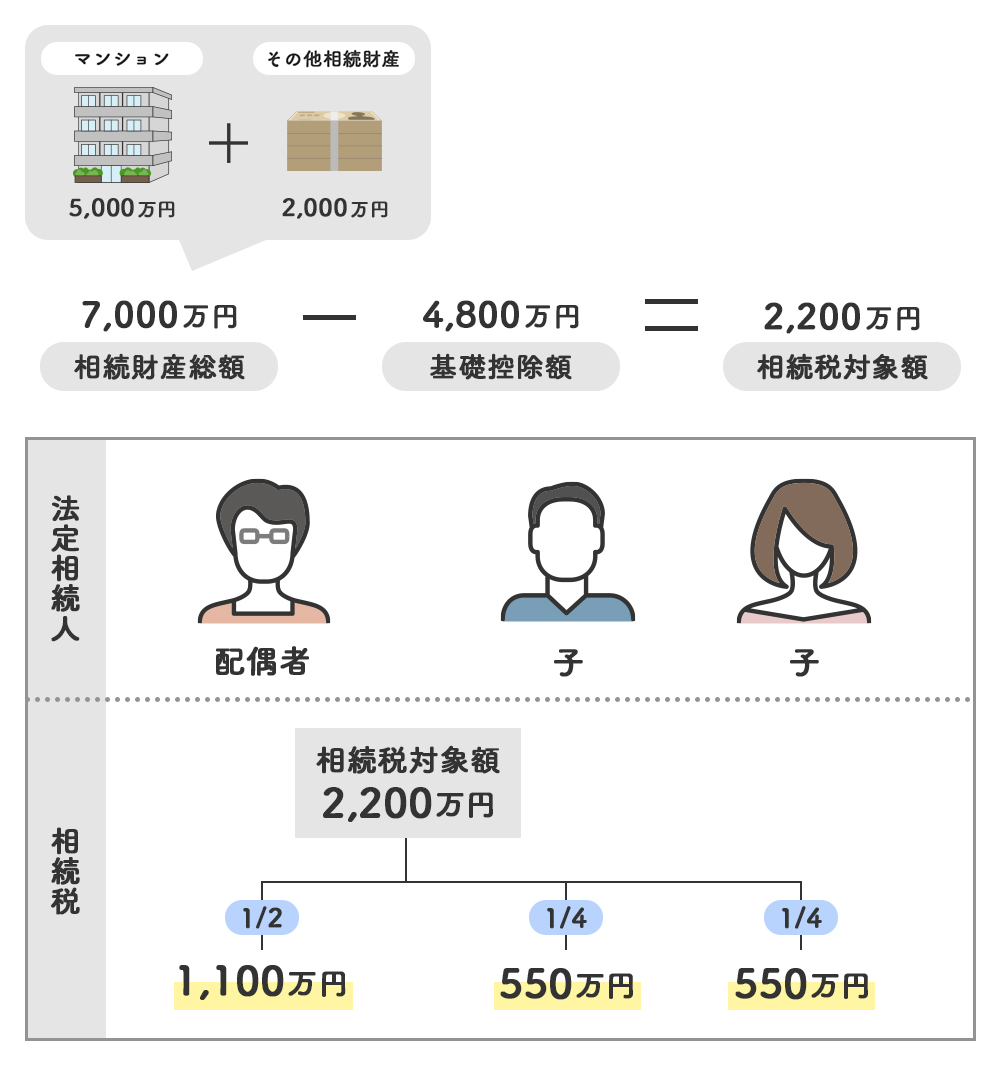

相続税評価額5,000万円のマンション

課税対象となる相続財産を計算します。

- <相続財産総額>

5,000万円+2,000万円

=7,000万円 - <課税対象相続財産>

7,000万円-4,800万円

=2,200万円

配偶者と子どもの相続分は、下記の通りです。

- 配偶者:1,100万円

- 子ども2人:550万円ずつ

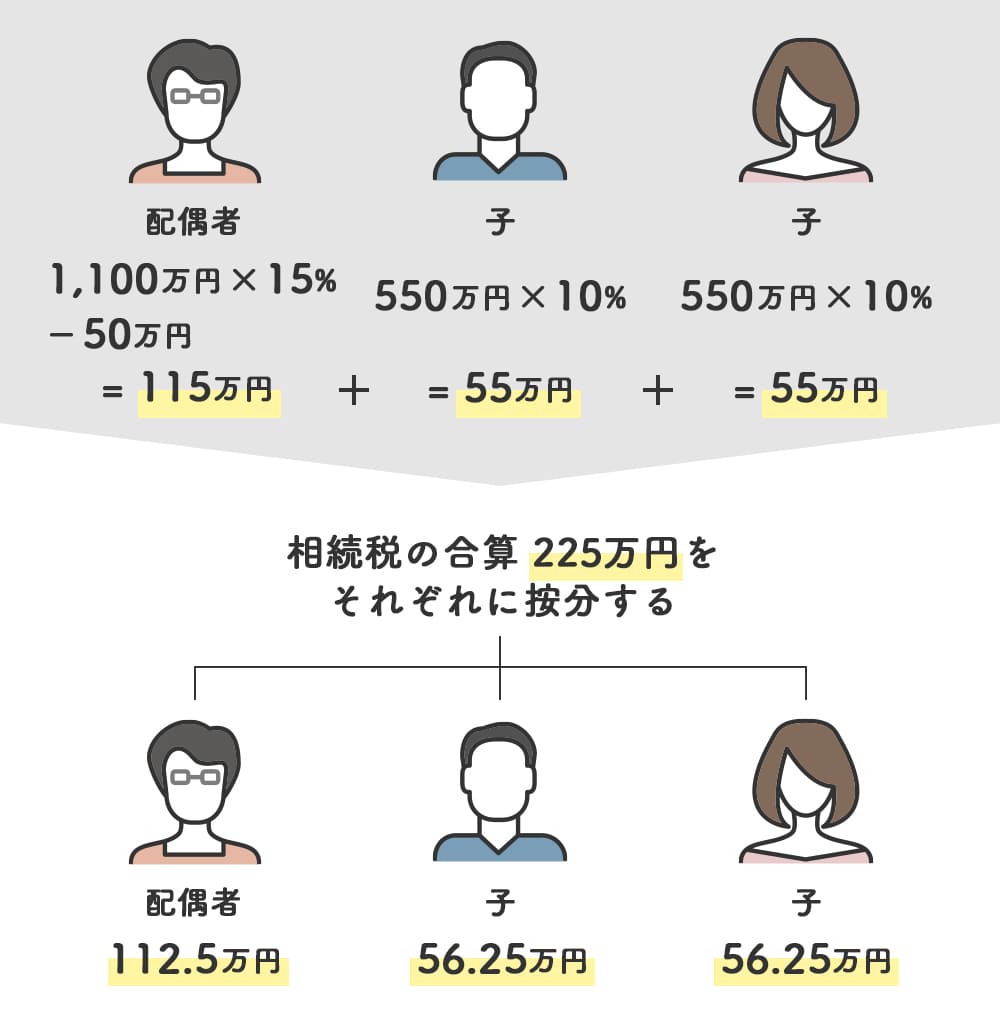

それぞれの相続税は、下記のようになります。

- <配偶者>

1,100万円×15%-50万円

=115円 - <子ども2人>

550万円×10%

=55万円ずつ

相続税を合算すると225万円となるので、それぞれに按分して相続税は以下のようになります。

- 配偶者:112.5万円

- 子ども2人:56.25万円ずつ

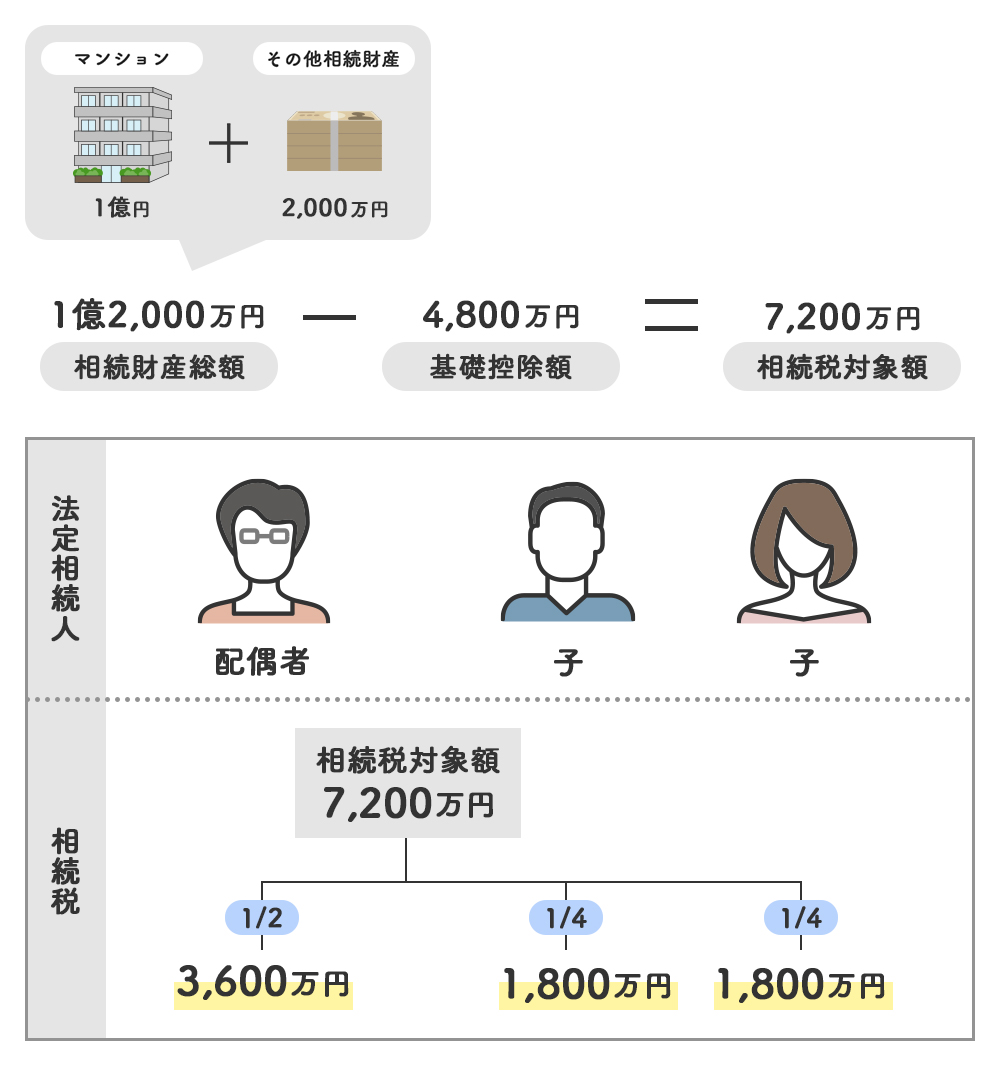

相続税評価額1億円のマンション

課税対象となる相続財産は、下記の通りです。

- <相続財産総額>

1億円+2,000万円

=1億2,000万円 - <基礎控除後の相続財産>

=1億2,000万円-4,800万円

=7,200万円

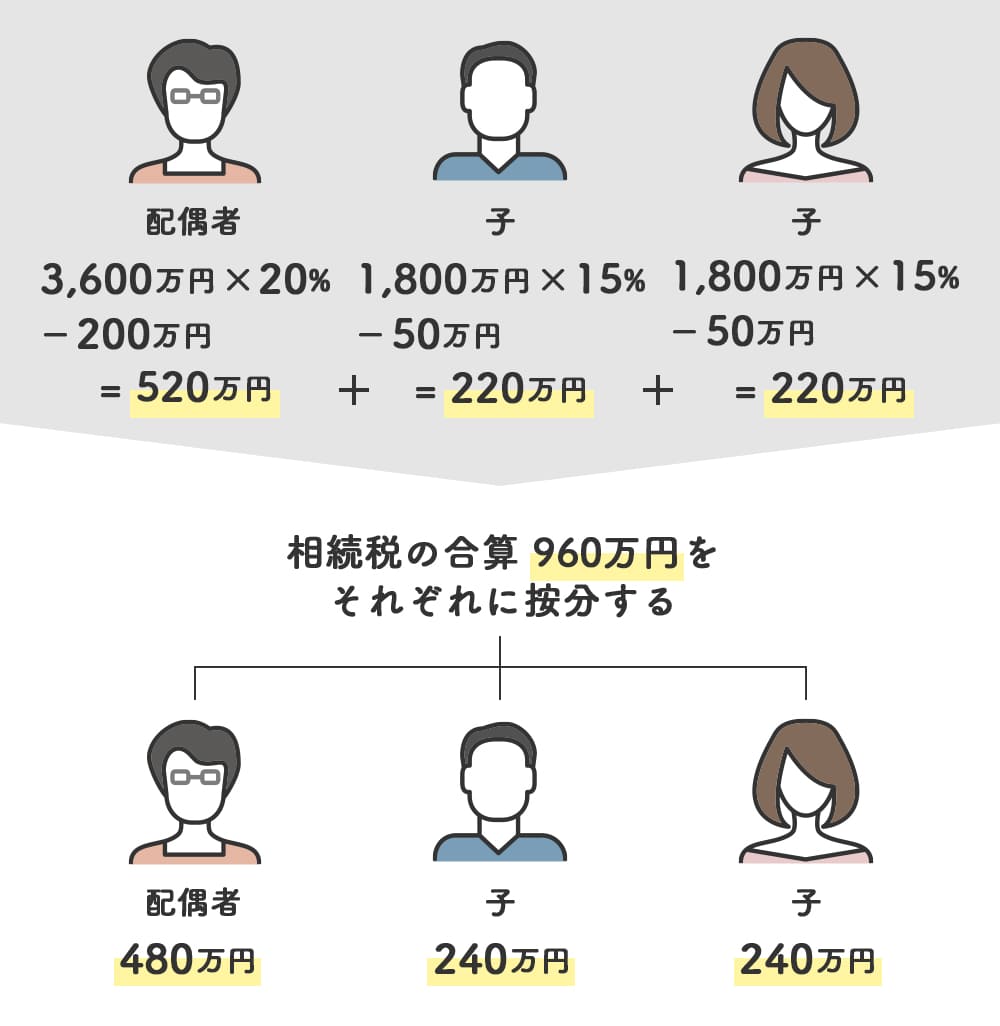

法定相続分で案分した場合の相続税は、下記の通りです。

- <配偶者>

3,600万円×20%-200万円

=520万円 - <子ども2人>

1,800万円×15%-50万円

=220万円ずつ

相続税を合算して案分すると下記のようになります。

- 配偶者:480万円

- 子ども2人:240万円ずつ

今回は、控除の特例を適用していないので、それぞれのパターンで相続税が発生しています。

しかし、実際の相続では、配偶者は配偶者控除を適用することで相続税が発生しないケースがほとんどでしょう。

また、他にも相続税を抑えるポイントがあるので下記で詳しく解説していきます。

ライフプランに合わせて最適な資産活用をご提案

マンションの相続税を安く抑える方法

相続税が高額になると、遺された家族に大きな負担がかかります。

しかし相続税は、特例の適用や生前の対策などで抑えることも可能です。

ここでは、マンションの相続税を安く抑える方法として、下記の3つを解説します。

専門家に依頼して適正評価額を算出する

相続財産にマンションが含まれる場合、マンションの価値は評価額で計算されます。

とはいえ、路線価や固定資産税評価額などを使っても、自分で計算すると補正などを加味できずに評価額を大きく計上してしまう恐れがあります。

評価額が大きくなれば、その分相続税も高くなってしまう可能性があるので注意が必要です。 税理士などの専門家に相談することで、適正な評価額を計算してもらえ税額を抑えられる可能性があります。 専門家であれば適切な控除の適用についてもアドバイスしてくれるので、マンションだけでなく相続税全体の節税にもつながりやすくなるでしょう。

また、相続財産が現金ではなくマンションであること自体、相続税の節税につながる点は覚えておきましょう。

先述したように、現金は時価、マンションは評価額で相続財産としてカウントされます。 例えば、1億円を現金で相続する場合は1億円が相続税の対象です。 一方、時価1億円のマンションであれば、不動産評価額は時価の70%~80%程度になるので、7,000万円~8,000万円程が相続税の対象となります。

このようにマンションの評価額は現金よりも低いことから、マンション購入による相続税対策を多くの人が実行しています。

各種控除や特例を利用する

相続税には各種控除が用意されているので、適用することで税負担を軽減できます。

マンションの相続で使える主な特例には、下記のようなものがあります。

配偶者控除

配偶者控除とは、相続人が被相続人の配偶者の場合に適用できる控除です。

この控除では、以下の金額のうちいずれか多い金額までを控除できます。

- 配偶者の法定相続分想定額

- 1億6,000万円

そのため法定相続分で相続する場合は、基本的に相続税が掛からないのです。

ただし、配偶者控除を適用するには下記のような要件を満たす必要がある点には注意しましょう。

- 法律上の配偶者であること

(事実婚や内縁は不可) - 税務署に相続税の申告書を提出する

- 相続税の申告期限までに遺産分割が完了していること

配偶者控除が利用できるのは、法律上の配偶者のみです。

事実婚や内縁の妻は適用できないので、注意しなければなりません。

また、配偶者控除は申請しなければ適用できません。

基礎控除であれば、相続財産が基礎控除内の場合申請の必要がないのに対し、配偶者控除で非課税になる場合は申請が必要です。 相続財産が基礎控除を超える場合は、必ず管轄の税務署に申請して控除を適用するようにしましょう。

配偶者控除は、配偶者が実際に取得した財産を元に計算して適用されるものです。 相続税の申告期限までに、財産の分割が終了していなければ適用できない点にも注意が必要です。

なお、相続税の申告期限は、相続開始があった日の翌日から10ヵ月以内です。

基本的には被相続人の死亡した日の翌日から10ヵ月以内になるケースがほとんどなので、この期間内に遺産分割協議や相続税の申告ができるように進めていきましょう。

こちらの記事も読まれています

小規模宅地等の特例

小規模宅地等の特例とは、土地の評価額に対する軽減措置です。

この特例では、下記のような軽減が適用されます。

| 相続開始直前 の利用区分 |

要件 | 面積上限 | 減額割合 |

|---|---|---|---|

| 居住用 | 特定居住用 宅地等 |

330㎡ | 80% |

| 事業用 | 特定居住用 宅地等 |

400㎡ | 80% |

| 事業用 | 特定同族会社 事業用宅地等 |

400㎡ | 80% |

| 貸付事業用 | 貸付事業用 宅地等 |

200㎡ | 50% |

出典:国税庁 「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

マイホームに利用していたマンションの場合、330㎡までの土地で評価額を80%軽減できます。 例えば、次の場合で計算してみましょう。

- 土地面積:400㎡

- 土地の評価額:2,000万円

330㎡までは80%軽減できるので、330㎡÷400㎡×2,000万円×(100%-80%)=330万円。 残りの70㎡の土地の部分は、そのままの評価額となるので、70㎡÷400㎡×2,000万円=350万円となり、評価額合計は680万円です。

特例を適用する前の2,000万円に比べ大きく評価額を軽減できているため、相続税の節税につながります。

この特例は、土地に対してのみであり建物への適用はできません。

マンションの場合は土地の所有面積が一戸建てに比べて大きくないためそれほど節税につながらないケースもあるでしょう。

しかし、地価が高いほど節税効果も高くなるので、立地の良いマンションでは大きな節税も期待できます。

こちらの記事も読まれています

現金を生前贈与する

節税対策としては、生前贈与も挙げられます。

生前贈与とは“生前中に財産を贈与しておく方法”となり、生前贈与で相続財産を減少させておくことで、相続時にかかる税金を抑えられます。

マンションを所有している場合、マンション以外の現金などを生前贈与しておくとよいでしょう。

ただし、生前贈与では贈与税がかかる可能性があることに注意が必要です。

贈与税は、1年間の贈与額が基礎控除である110万円を超えた部分に課せられるため、生前贈与する場合は、年間の贈与額が110万円以下になるようにすることが大切です。

なお、毎年1月1日から12月31日までの間に贈与した額が110万円以下だと贈与税がかからない仕組みを利用した贈与のことを「暦年贈与」と呼びます。

ただし、毎年贈与していく場合には、定期贈与にならないように注意する必要があります。 年間110万円以下の贈与では大きく財産が減少できないことから、数年間にわたって贈与を検討している方も少なくありません。 例えば、毎年100万円を10年間贈与すれば、1,000万円財産を減少させることが可能です。

この毎年100万円を10年間というように、毎年贈与を行うことを「連年贈与」と言います。

連年贈与であれば、毎年の額が基礎控除以下であれば贈与税は発生しません。 しかし、連年贈与が定期贈与に該当するとみなされると、贈与税が発生する恐れがあるのです。

「定期贈与」とは、一定期間毎年贈与することが決まっている贈与です。 仮に、1,000万円を10年間にわたって贈与するという取り決めがあれば、定期贈与にあたります。

定期贈与に該当すると、毎年の額ではなく総額が贈与税の対象となるので、契約した年に1,000万円が贈与税の対象となるのです。

暦年贈与が定期贈与とみなされないためには、毎年贈与契約書を作成する・贈与する金額や時期を年ごとに変えるなど対策するとよいでしょう。

生前贈与は、贈与税を考慮して対策しなければ相続税以上の負担になる恐れもあります。

贈与税や生前贈与について検討している場合は、専門家に一度相談してみるとよいでしょう。

こちらの記事も読まれています

まとめ

マンションの相続税について、計算方法や節税のコツなどをお伝えしました。

マンションを相続するからと言って相続税が必ず発生するわけではありません。マンションを含めた相続財産が基礎控除以下であれば、相続税は発生しないのです。 また、相続税が発生する場合でも配偶者控除などを活用することで、相続税を大きく抑えることもできます。

相続税対策としてマンションの購入や売却を検討されている方は、下記よりお問い合わせください。

宅建士・2級FP技能士(AFP)・相続管理士

逆瀬川 勇造

大学卒業後、地元の地方銀行に入行し、窓口業務・渉外業務の経験を経て、2011年9月より不動産会社に入社。不動産会社では住宅新築や土地仕入れ、造成、不動産売買に携わる。2018年より独立し、2020年合同会社7pocketsを設立。

金融や不動産分野におけるコンテンツにおいて、現場での経験を活かし、読者の方が悩みやすいポイントを分かりやすく解説することを心がけている。

⇒逆瀬川 勇造さんの記事一覧はこちら

あわせて読みたい

この記事をシェアする

お部屋を探す

特集から記事を探す

記事カテゴリ

おすすめ記事

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の注意点とは?流れや費用、失敗例を把握しよう!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方

売りたい

訪問査定完了で

Amazonギフト1万円!

土地活用・相続の相談がしたい

売るか貸すかお悩みの方はこちら

記事カテゴリ

おすすめ記事

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方

売りたい

訪問査定完了で

Amazonギフト1万円!

土地活用・相続の相談がしたい

売るか貸すかお悩みの方はこちら