日本銀行の金利政策の方向性

2023年10月に、日銀から「金利操作の運用をより柔軟にする」という金融政策運営についての考えが示されました。 柔軟とは、長期金利の目標をゼロ%としながらも、金利上限は1.0%を目途とする、あるいは、国債の買い入れなどにより金利操作を行うこととしています。 そのため引き続き金融緩和は継続する方針としています。

その中で、短期的な金融市場調節方針では、短期金利は引き続きマイナス金利を適用することとなりました。 長期金利については、期間10年の国債金利がゼロ%程度で推移するよう、必要な長期国債の買入れを行います。 こちらは金融政策決定会合※で一致した意見となりました。

※金融政策決定会合とは、日銀の役員による金融政策の意思決定会議のこと。 複数の役員により協議が行われ、賛成と反対の人数を含めて、結果が公開されます。

長期金利は上限の目途を1.0%とし、金融市場調整方針に沿った金利水準とするため、必要に応じた国債の買入れなどを行います。 長期国債以外の資産の買入れについては、年間12兆円のETF(上場投資信託)の購入枠、J-REIT(不動産投資信託)については、年間1,800億円の購入枠を設定しました。

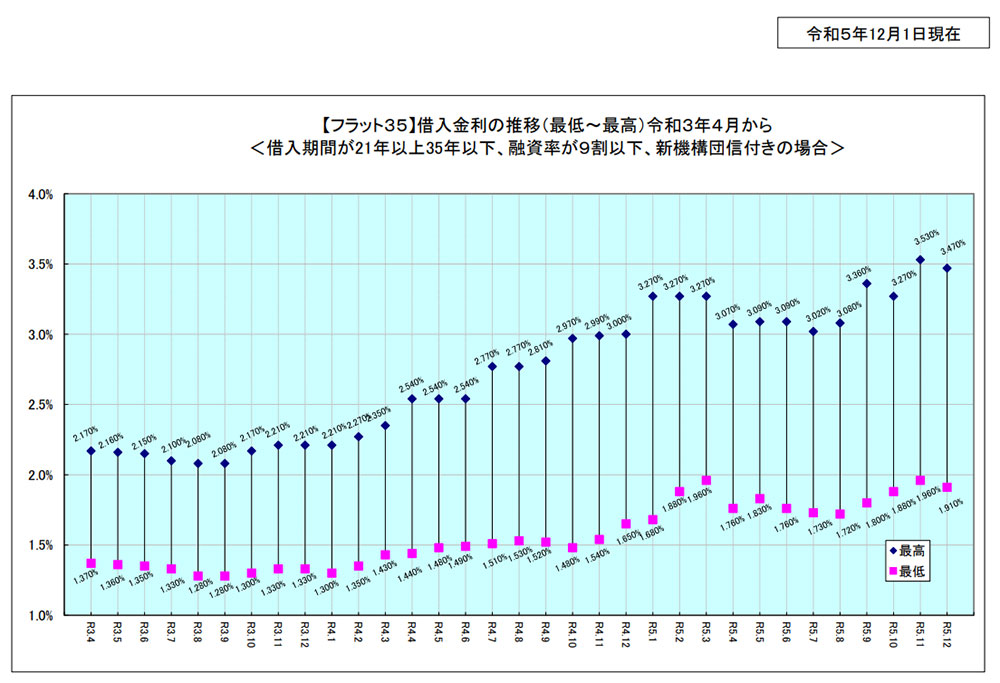

金利水準の上昇は以前より許容され、金融緩和の予算は一定の規模を確保しつつ状況を見て資産買入れを行うようです。 長期金利は10年固定の住宅ローンやフラット35の金利水準に影響を与えることから、固定金利タイプの住宅ローンにおいては、金利を引き上げる対応を採用した銀行もあります。

最近の金利動向

筆者の手元資料では、2020年から概ね一年ごとに10年物国債の金利が上昇していることがわかります。一方で1年物国債の金利はマイナス水準を維持していることも確認できます。短期金利と長期金利の金利差が徐々に広がっているのです。本稿執筆時点(2023年12月)では長期金利は明確に上昇を始めており、2024年は金利上限の目途とされる1.0%に向けて動いているように見えます。一方で短期金利は、マイナス金利の解除の発表が無い限りは、マイナス圏を維持します。

そのため、住宅ローン金利に関し、当面変動金利は据え置かれ、固定金利関係は金利上昇の可能性がありそうです。変動金利と固定金利の金利に差が出るほど、住宅ローン返済額は変動金利の方が当初の返済額が少ないため、変動金利の選択をする人が今まで以上に増える可能性があります。

※図表:筆者資料を基に編集部作成

最近の住宅ローン金利の動向

日銀から長期金利に関する金利上限の目途が発表された翌月11月、あるメガバンクは10年超の固定金利の住宅ローン金利を引上げました。その後12月になると同じ種類の住宅ローン金利をやや引き下げました。

他行との住宅ローン金利競争もあるのでしょう。2023年10月よりは金利が上がっているのですが、上昇幅を減らしたことになります。2024年は長期金利の水準が1.0%となり、2023年より高い金利水準になると筆者は見込んでいます。

そして注目は変動金利です。日銀がマイナス金利を解除すれば、短期金利は少なくとも0.2%程度上昇しゼロ金利程度になる可能性があります。それは、変動金利の水準も同程度上昇する可能性を意味します。ただし0.1%や0.2%の金利上昇であれば、悲観するほどの住宅ローン返済額の違いは無さそうです。

住宅ローン金利が変動した場合の試算

例えば、3,000万円の住宅ローンを35年返済、0.5%で借りた場合と、0.7%で借りた場合、返済額はどのくらい差が出るのでしょう。

▼借入金額3,000万円 35年返済

| 返済 期間 |

借入 金額 |

金利 | 毎月 返済額 |

差額 |

|---|---|---|---|---|

| 35年 | 3,000万円 | 0.5% | 77,875円 | 2,681円 |

| 0.7% | 80,556円 |

【借入金額3,000万円 35年返済】

金利0.5%の場合、毎月返済額77,875円

金利0.7%の場合、毎月返済額80,556円

差額は2,681円です。

【借入金額5,000万円 35年返済】

金利0.5%の場合、毎月返済額129,792円

金利0.7%の場合、毎月返済額134,260円

差額は4,468円です。

【借入金額1億円 35年返済】

金利0.5%の場合、毎月返済額259,585円

金利0.7%の場合、毎月返済額268,520円

差額は8,935円です。

次に金利が1%になるとどうなるでしょう。単純に金利が倍になりますから、返済の負担感が増えることは確実です。

【借入金額3,000万円 35年返済】

金利0.5%の場合、毎月返済額77,875円

金利1.0%の場合、毎月返済額84,685円

差額は6,810円です。

【借入金額5,000万円 35年返済】

金利0.5%の場合、毎月返済額129,792円

金利1.0%の場合、毎月返済額141,142円

差額は11,350円です。

【借入金額1億円 35年返済】

金利0.5%の場合、毎月返済額259,585円

金利1.0%の場合、毎月返済額282,285円

差額は22,700円です。

住宅ローンの返済は、①借入元本の返済と②金利支払いの2つの合計です。

35年返済の場合、金利が0.1%上昇すると当初返済額は2%程度増加します。金利が0.5%上昇すれば、返済額は10%、金利が1%上昇すれば、返済額は20%増加します。

住宅ローンの返済額が10%増加するとかなり増えるように感じるかもしれませんが、実際の返済額は上記で計算した通りです。

また、返済期間中に金利が上昇した場合、既に元本の返済が進んでいれば、金利上昇の影響は少なくなります。 返済開始から近いタイミングで金利が上昇した場合は返済額への影響は大きく、返済終了に近いタイミングで金利が上昇すれば、返済額の増え方は緩やかになります。

借りる前・借りた後も、今こそローンの確認を!

※お問い合わせは、スターツ証券株式会社が対応いたします。

※休業中にいただいたお問合せは営業再開日より順次対応いたします。長期休業期間はクラモアトップページのお知らせよりご確認ください。

日本の金利が上がると円高で不動産価格は下がる可能性も

ここからは、日本の金利が上昇すると、不動産価格が下がるかもしれないという話をします。

要因は海外の投資家に影響が出るからであり、住宅価格ではなく、不動産全体のことだと考えてください。

アメリカが2022年に政策金利を引き上げてから、円ドルの為替相場は急激に円安が進みました。これは、日米の金利差に起因しています。

アメリカの金利が5%で、日本の金利が0%だとします。円を売ってドルを保有すれば、政策金利を通じてドル建てで5%に近い金利で運用ができます。

すると、機関投資家(大量の資産を使って債権や株式で運用を行う大口投資家)や富裕層などが、まとまった資金を円からドルに置き換えることになります。円を売ってドルを買うため、為替相場はドルの需要から円安ドル高になります。つまり1ドル100円から1ドル150円になります。ドルの価値が1.5倍になったことで、ドル圏からみると、日本の不動産は2/3の価値に減少します。3割以上値下がりしたように見えるのです。

海外の投資家は、2022年からの円安ドル高で相対的に割安になった日本の不動産を購入しています。筆者のクライアントでは、投資物件を海外投資家へ売却することに成功した人がいます。1ドル130円台の時に売買が成立し、売却価格は1ドル100円台と比べて1.3倍になりました。買い手が日本の投資家であれば、このような価格交渉にはならなかったのでしょうけれど、海外投資家から見れば3割価格が上昇しても、日本円の価値が3割下落しているのだから、いい物件があれば躊躇なく購入します。

今後日本の金利が上昇すると、今までとは反対に、ドルでの運用から一部資金を円に戻す動きが出てくる可能性があります。本稿執筆時点(2023年12月)では、すでにアメリカの金利は低下が始まっており、日本とアメリカの金利差は縮小しています。

金利差が縮小すると、為替レートは円安傾向が改善され、円高に振れます。すると、海外投資家から見れば、日本円の価値が上昇し、ドルの価値が下落することにつながりますから、3割安で不動産を買うことができなくなります。

このような理屈で、日本の金利が上昇すると、投資用物件を中心とした不動産価格が下落する可能性を秘めています。売買しやすく投資に適した都心のマンションなど、海外投資家を意識した物件は総じて値下がりする可能性があります。

売却相場・売却価格推移情報

日本の金利が上がると、支払い余力が低下し住宅価格に影響を及ぼす可能性も

上述したように、日本の金利が上昇すると住宅ローン金利にも反映されることから、住宅ローンの返済額が増える可能性があります。すでにフラット35は金利が上昇しています。

出典:住宅金融支援機構 「【フラット35】借入金利の推移」

2022年1月のフラット35の最低金利は1.3%でしたが、2023年12月のフラット35の最低金利は1.91%まで上昇しています。実際にどれくらい支払額が増えるのでしょう。

【借入金額3,000万円 35年返済】

金利1.3%の場合、毎月返済額88,944円

金利1.91%の場合、毎月返済額97,998円

差額は9,054円です。

【借入金額5,000万円 35年返済】

金利1.3%の場合、毎月返済額148,241円

金利1.91%の場合、毎月返済額163,331円

差額は15,090円です。

【借入金額1億円 35年返済】

金利1.3%の場合、毎月返済額296,482円

金利1.91%の場合、毎月返済額326,662円

差額は30,180円です。

そもそも金利1.3%の時点で毎月の支払額が多いと感じたかもしれません。 返済額が変わらない安心が売りのフラット35ですが、変動金利と比べると返済額が多くなることは仕方ありません。

金利上昇による返済額の増加について、皆さんはどう感じますか? 物価が上昇し、給与水準は変わらないのに、住宅ローンの返済額を増やしたくない、そんな風に感じる人もいるでしょう。

住宅ローンを含む住宅費が増えることで、生活費に回せる予算が減り、生活のゆとりが減少します。 生活水準を一定に保つためには住宅費を増やすわけにはいきませんから、毎月の住宅ローン返済可能額から、逆算で購入できる物件の予算が決まってきます。

金利が上昇することによって住宅ローン返済額が増えると、支払い上限を超える物件は売れ行きが鈍ります。最近では、●●駅で買おうと思っていたが、予算オーバーのため会社へは少し遠くなるが、▲▲駅の物件を探すことにした、という声も聞こえます。

このような考えの人が増えると、一部の好立地の物件を除けば、物件価格を調整する必要が出てくるでしょう。不動産市況については、不動産会社とのネットワークがあると周辺地域の相場動向を教えてもらうことができます。あるいは自分で不動産のポータルサイトを検索すると価格が上昇・下落・横ばいのいずれの状態にあるのかわかります。場所にこだわる場合は、こだわりの条件で価格を定点観測してみてはいかがでしょうか。

物価上昇が継続すると不動産価格が上がる?

不動産市場の動向を調べるには、インフレが継続するかどうかも考える必要があります。ここでいうインフレは物価上昇です。

物価上昇局面では、モノである不動産の価格も上昇する可能性があります。

銀行預金に預けたままだと、物価上昇とともに円の価値が低下します。

対策としては物価上昇とともに価値が上がるようなモノに投資したり、物価上昇率以上に価値を生み出すような金融資産に投資したりする案があります。

インフレ時に新規に住宅購入を待つのは得策ではない

今後、住宅価格が上昇しそうだと予想した場合、可及的速やかに住宅を購入することが吉となります。 物価が上昇し、相対的に円の価値が低下しつづける状況では、住宅購入を急いだほうが良いです。

- 早く買うほど安く買える

- 借入金額はインフレで目減りする

- 住宅購入までの家賃がもったいない

将来家を売却する場合に、物件売却益を確保することも可能です。

一方で、住宅価格が横ばいになりそうだと予想した場合、住宅購入は慎重に考えた方が良いでしょう。

- 早く買ってもじっくり検討してから買っても価格は変わらない

- 物価上昇が起こらなければ借入金額は目減りしない

- 住宅購入までの家賃の支払いは必要コストと割り切る

なお、今後住宅価格が下がりそうだと考えた場合、住宅購入しない方がいいのでしょうか。

これは難しい問題ですが、すぐに買わない方が安く買えるのであれば、待った方が良いかもしれません。 ただし、どれくらい価格が下がってから買うか、自分なりの基準を仮で決めておいた方が良いでしょう。そうしないと、価格が下がった時に、もっと下がるかもしれないと疑心暗鬼になり、買うタイミングを逸してしまうかもしれません。

住み替えの難しさ

マイホームを住み替える場合、難しい問題が隠されています。

住み替えようとすると一時的に住宅ローンを2つ借りることになります。そのため、住宅ローンの審査が厳しくなり、住宅ローンを借りられないことがあります。

このような場合、不動産会社と相談しながら、住み替え手続きを進める必要があります。まずは親身に相談にのってくれる不動産会社の担当者を見つけるようにしましょう。きっと、専門家ならではの解決策を提示してくれるはずです。

あなたの不動産、今いくらで売れる?

無料売却査定

種別を選択してください

STEP1物件種別

種別を選択してください

エリアを選択してください

STEP2査定物件住所

エリアを選択してください

大変申し訳ございません。

対応エリア外のため査定できません。

専属専任または専任媒介契約で

Amazonギフト55,555円分プレゼント!

専属専任または専任媒介契約で

Amazonギフト55,555円分!

※クラモア対応エリア外の場合、NTTデータグループ運営の「HOME4U(ホームフォーユー)」で、一括査定サービスがご利用できます。

※売却応援キャンペーンの詳細はこちら

ファイナンシャルプランナー

高橋 成壽

1978年生まれ。小学生の頃からお金や投資に興味をもちFPを志す。自分と家族と友人の大切な資産を守るため独立。寿FPコンサルティングでは金融教育に注力。ライフデザインセンターではFPマッチングサービスとして、「ライフプランの窓口」、「住もうよ!マイホーム」等提供、資産運用サービスとして「アセマネさん」を運営。

証券アナリスト資格を保有するIFAとして活動し、資産運用の依頼が絶えない。慶大卒、不動産三田会、FP三田会所属。

⇒高橋 成壽さんの記事一覧はこちら

あわせて読みたい

よくある質問

-

お部屋探しに役立つ情報はありますか?

-

物件探し(不動産購入・売却)について役立つ情報はありますか?

この記事をシェアする

不動産を買いたい

特集から記事を探す

記事カテゴリ

おすすめ記事

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の注意点とは?流れや費用、失敗例を把握しよう!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方

記事カテゴリ

おすすめ記事

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方