- 相続税では「累進課税」が採用されているため、取得する相続金額によって税率が異なる

- 相続税の総額は、相続財産をすべて洗い出し、手順に沿って計算することで算出できる

- 相続税にはさまざまな「控除」があり、控除を活用すれば相続税を軽減できる可能性がある

相続税とは?まずは全体像を解説

はじめに、相続税の概要を見ていきましょう。

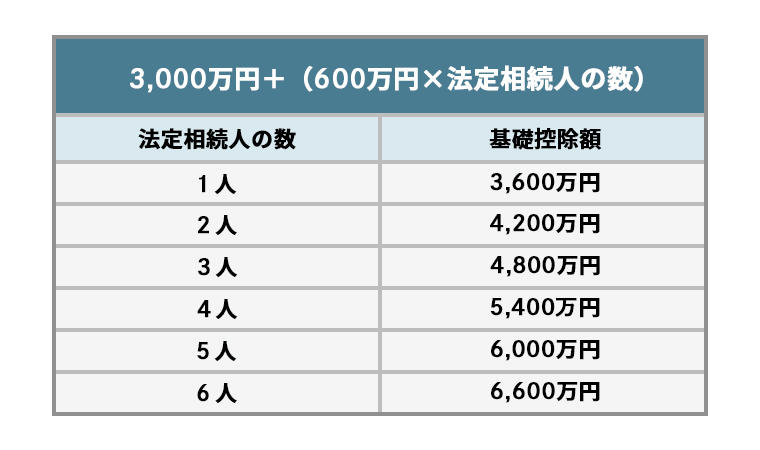

相続税には「基礎控除」がある

相続によって新たに財産を取得する人が支払う税金が、相続税です。相続税にはさまざまな控除があるため、相続した財産の合計評価額がそのまま相続税になるというわけではありません。控除のなかでも、すべての相続事例に適用されるのが「基礎控除」です。基礎控除は、以下のように計算します。

仮に、法定相続人(民法で定められた、財産を相続する権利を持つ人)が3人いる場合、基礎控除は4,800万円になります。この金額を、相続財産の合計評価額から差し引くことが可能です。上記の場合、相続する財産が4,800万円以下なら相続税はかかりません。

相続税率は相続金額によって異なる

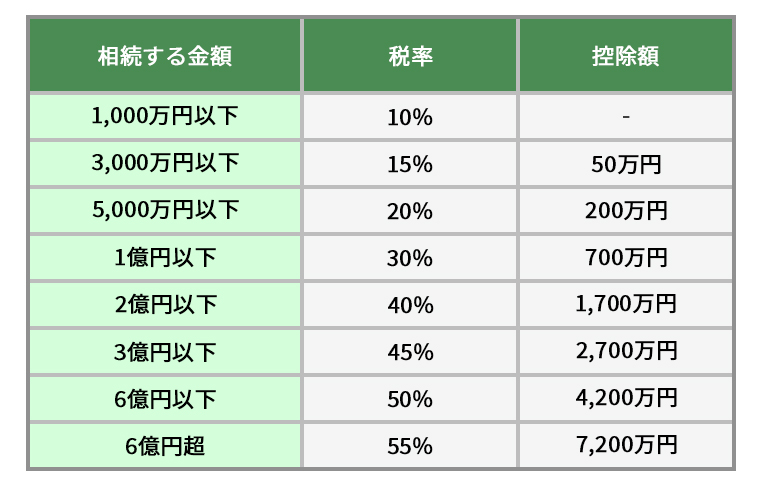

相続税の税率は10%~55%の累進課税方式になっており、税率は法定相続分に応じた取得金額ごとに異なります。2021年11月時点で国税庁が発表している相続税率は、以下の通りです。

出典:国税庁 「No.4155 相続税の税率」

法定相続分とは、民法で決められた「相続財産を受け取れる割合」のことです。たとえば、法定相続人が配偶者と子ども2人の合計3人の場合、法定相続分は配偶者が2分の1、子がそれぞれ4分の1ずつと定められています。相続人1人あたりの概算の相続税額は、以下の計算式で求められます。

相続人1人あたりの概算の相続税額=

課税遺産相続×法定相続分×税率-控除額

上記の表の右側に記載された控除額は、計算式にあるように、税率をかけた後に差し引きます。控除額を先に差し引くと、相続税額が変わってしまうので注意しましょう。

相続税を計算するときの流れ

続いては、具体的な例を挙げて実際に相続税を計算してみましょう。

相続税の計算手順

相続税の計算にはいくつかの手順があります。

手順1:相続財産をすべて調べて金額を出す

現金や有価証券、土地、家など、相続財産をすべて調べましょう。相続財産に土地や家などが含まれている場合は、路線価や固定資産税評価額を用いて相続税評価額を算定する必要があります。

手順2:非課税財産や債務を差し引く

相続財産には、生命保険金の非課税枠や葬式費用など、非課税になるものがあります。また、借入金や医療費の未払い分などの債務は、相続財産から差し引くことが可能です。

手順3:課税対象となる財産から基礎控除を差し引く

非課税財産と債務を差し引いた相続財産の金額から、基礎控除額を差し引きます。

手順4:法定相続分で分け、それぞれに相続税率をかける

先に紹介した、「1人あたりの概算の相続税額=課税遺産総額×法定相続分×税率-控除額」の計算式で算出することができます。実際には法定相続分で遺産を分けないとしても、まずはこの方法で正しい相続税を算出することが大切です。

手順5:それぞれの相続税を合計する

算出した相続税をすべて合算すると、相続税額の総額になります。

相続税の計算例

【故人】

賃貸経営しているマンション・アパートを5棟所有している不動産オーナー

【相続財産の内訳】

現金・不動産・有価証券など4億5,300万円/債務・葬式費用500万円

【法定相続人】

配偶者、長女、長男(合計3人)

課税対象となる遺産総額を算出

まずは、手順1~3を用いて基礎控除を差し引いた課税対象となる遺産総額を算出します。

課税対象財産総額

=4億5,300万円-500万円

=4億4,800万円

課税対象財産総額-基礎控除

=4億4,800万円-(3,000万円+600万円×3人)

=4億4,800万円-4,800万円

=4億円

各法定相続人の相続税額を算出

次に、手順4を用いて法定相続人それぞれの相続税額を算出します。

【配偶者】

法定相続分=4億×1/2=2億円

相続税額=2億円×40%-1,700万円=6,300万円

【子(長女)】

法定相続分=4億円×1/4=1億円

相続税額=1億円×30%-700万円=2,300万円

【子(長男)】

法定相続分=4億円×1/4=1億円

相続税額=1億円×30%-700万円=2,300万円

3人の相続税額を合計

最後に、手順5として3人の相続税額を合計します。

6,300万円+2,300万円+2,300万円

=1億900万円

計算した相続税額と実際は異なることも

計算の結果、相続税の総額は1億900万円になることがわかりました。ここから、相続する遺産の種類や相続人によって、税額軽減や税額控除を受けることができます。

たとえば配偶者は、相続財産が1億6,000万円または配偶者の法定相続分相当額のどちらか多い金額までは相続税がかかりません。この例では、配偶者は遺産総額2億円まで非課税となります。

相続税の総額は、正しい手順を踏めば計算が可能です。しかし、法定相続分ではない割合で遺産相続を行う場合は計算が少し複雑になるため、自信がない方は専門家に任せたほうが確実でしょう。

知っておきたい6つの税額控除

最後に、「基礎控除」以外に覚えておきたい税額控除の仕組みを6つご紹介します。

配偶者の税額軽減

前の章で触れた「配偶者は遺産総額が1億6,000万円または法定相続分相当額のどちらか多い金額まで非課税になる」という制度が、配偶者の税額軽減にあたります。

配偶者の税額軽減を受けるには、相続税の申告期限である約10ヶ月以内に財産を分割する必要があります。申告期限までに分割するのが難しい場合は、「申告期限後3年以内の分割見込書」を相続税申告書に添付することで、猶予が3年後まで延長されます。

未成年者の税額控除

相続人が未成年者の場合、満20歳になるまで1年ごとに10万円の控除が受けられます。たとえば、相続人が10歳5ヶ月の場合、10歳から20歳になるまでの控除が受けられるため、控除額は10万円×10年=100万円です。

贈与税額控除

贈与税額控除は、相続税と贈与税を二重に徴収されないための控除です。本来は相続を受けたら相続税を、贈与を受けたら贈与税を払うと決まっていますが、ときに「贈与された財産が相続財産としても扱われてしまうケース」が存在します。

たとえば、贈与を受け、贈与税を支払ってから3年以内に贈与者が亡くなった場合、贈与分も相続財産とみなされるため相続税の対象になります。この場合、支払った贈与税を支払うべき相続税から差し引くことが可能です。

障がい者の税額控除

相続人が障がい者の場合、満85歳になるまで1年につき10万円が控除できます。たとえば50歳6ヶ月のときに相続したとすると、35年分(10万円×35年=350万円)が控除可能です。

控除額が相続税額よりも大きい場合、引ききれない控除額は障がい者の配偶者や兄弟姉妹などの相続税額から引くことができます。

外国税額控除

外国税額控除は「在外財産に対する相続税額の控除」と呼ばれるもので、相続財産が外国で保有されている場合に利用できる仕組みです。財産を保有している国から相続の際に税金を課せられた場合、日本の相続税との二重課税を防ぐため、相続税から外国で課せられた税金額分を差し引くことができます。

相次相続控除

相次相続控除(そうじそうぞくこうじょ)とは、相続が発生してから10年以内に2つ目の相続が発生した場合、過去に支払っていた相続税の負担を一部軽減してくれる控除です。

控除額は1年につき10%の割合で減額され、相続から次の相続までの期間が短いほど多くなります。たとえば、祖父が亡くなってその3年後に父が亡くなった場合、控除される割合は「10年-3年」で70%、8年後の場合は「10年-8年」で20%減額できます。

個人の詳しい相続税額は専門家に任せるのがおすすめ

相続税の総額は、相続財産の合計と法定相続人がわかれば計算することが可能です。しかし、個人の相続税は配偶者や子どもなど、「どの人が何の遺産をどれくらい受け取るか」によって変わるため、難しく感じることもあるでしょう。また、基礎控除以外の控除は適用される要件が定められているため、「自分の場合は適用されるのか」も確認する必要があります。

相続税の金額について正確に知りたい場合は、下記よりお気軽にお問い合わせください。

あわせて読みたい

この記事をシェアする

不動産を買いたい

特集から記事を探す

記事カテゴリ

おすすめ記事

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の注意点とは?流れや費用、失敗例を把握しよう!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方

記事カテゴリ

おすすめ記事

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方