不動産を売却するとさまざまな税金が発生します。そのため、不動産売却における税金について理解しておかないと「納税するお金がない」「思ったより手元に残らない」となりかねません。なかでも、譲渡所得税は計算方法や節税について押さえておくことが重要です。この記事では、不動産売却でかかる税金の計算・節税方法などを分かりやすく解説します。

- 不動産売却では「印紙税」「登録免許税」「消費税」「譲渡所得税」がかかる

- 譲渡所得税は利益にかかる税金

- 譲渡所得税は特例の適用や売却時期を検討することで節税できる

あなたの不動産

今いくらで売れる?

不動産売却ならスターツグループで

- 3か月以内での売買成約率70%

- 創業55年を誇る確かな実績

- お客様の状況に合わせた多種多様な売却方法

- 多種多様な売却方法

訪問査定完了で

Amazonギフト10,000円分プレゼント!

※クラモア対応エリア外の場合、NTTデータグループ運営の「HOME4U(ホームフォーユー)」で、一括査定サービスがご利用できます。

※訪問査定キャンペーンの詳細はこちら

不動産売却にかかる税金

不動産売却時には、さまざまな税金がかかります。なかには、高額な納税になるケースもあり、思ったよりも手元に残らないと感じてしまう可能性もあるため、どのような税金が発生するかを押さえておくことが重要です。

不動産売却にかかる主な税金には、以下のようなものがあります。

| 税金の種類 | 概要 |

|---|---|

| 印紙税 | 売買契約書にかかる税金 |

| 登録免許税 | 抵当権抹消登記にかかる税金 |

| 消費税 | 仲介手数料や司法書士費用などにかかる |

| 譲渡所得税 | 売却利益にかかる税金 |

印紙税・登録免許税・消費税は、基本的に必ずかかる税金です。

課税される税金の中でも、高額になりがちなのが譲渡所得税です。しかし譲渡所得税は、売却の利益に対して課税されるため、税金がかかる場合とかからない場合があります。また、譲渡所得税は納税タイミングが売却した後になってしまう点にも気を付けなければなりません。

以下では、譲渡所得税の計算方法について解説するので参考にしてください。

譲渡所得税の計算方法

不動産を売却した利益は、譲渡所得と呼ばれ所得税・住民税の対象です。譲渡所得にかかる所得税・住民税は譲渡所得税とも呼ばれます。

譲渡所得税は、大まかに次の2つのステップで計算します。

- 課税譲渡所得の計算

- 課税譲渡所得に税率を乗じる

譲渡所得税は、売却した時の利益を計算し、利益額に譲渡所得税の税率を乗じることで算出できます。

以下では、課税譲渡所得の計算式と税率を具体的に解説します。

課税譲渡所得の計算式

課税譲渡所得の計算式は以下の通りです。

課税譲渡所得:

売却額-(取得費+譲渡費用)-特別控除

大まかに言えば、売却額から購入にかかった費用と売却にかかった費用・税金控除分を差し引いた部分が利益になります。

つづいて計算に必要な各項目を見ていきましょう。

- 取得費:売却した物件を購入した際にかかった費用

- 譲渡費用:売却時にかかった費用

- 特別控除:税金控除の適用額

取得費には、物件の購入価格だけでなく仲介手数料や印紙税と言った諸費用も計上できます。なお、建物の場合は取得費から減価償却費を差し引かなければならないため、注意が必要です。

譲渡費用は、売却時にかかる不動産会社へ支払う仲介手数料などの費用です。

また、3,000万円特別控除などの特例を適用すると、控除額をさらに差し引くことも可能です。

これらを売却利益から差し引いた部分が、課税譲渡所得となるのです。

譲渡所得の税率

課税譲渡所得が算出できれば、譲渡所得税の税率を乗じることで税額が算出できます。

譲渡所得税の税率は、不動産の所有期間によって以下の2種類に分かれます。

| 所有期間 | 所得税・復興特別所得税※ | 住民税 | 合計税率 | |

|---|---|---|---|---|

| 短期譲渡所得 | 5年以内 | 30.63% | 9% | 39.63% |

| 長期譲渡所得 | 5年超え | 15.315% | 5% | 20.315% |

右にスクロールできます→

※復興特別所得税は、2037年12月31日までかかる税金です。

所有期間が5年以下の短期譲渡所得の税率は39.63%、5年を超える長期譲渡所得の税率は20.315%です。

例えば、課税譲渡所得が1,000万円の場合、それぞれの税額は以下のようになります。

【短期譲渡所得】

1,000万円×39.63%=396万円

【長期譲渡所得】

1,000万円×20.315%=203万円

売却計画を立てる際は、売却予定のマンションの所有期間をもとに、いずれかの税率を乗じて譲渡所得税を算出してみましょう。

不動産売却時の税金を節税する方法7選

印紙税や登録免許税・消費税は節税が難しい税金ですが、譲渡所得税はポイントを押さえることで節税できる税金でもあります。上手に節税することで手元に残るお金を少しでも多くすることができるでしょう。

ここでは、不動産売却時の税金を節税する7つの方法を紹介します。

①取得費に関する領収書など用意する

譲渡所得税を算出する際の取得費には、以下のような項目が該当します。

- 売却した土地や建物の購入費

- 仲介手数料

- 設備費や改良費

- 登録免許税や登記費用

- 不動産取得税

- 印紙税

- 土地の造成費や測量費など

経費計上できる額を増やすことで、利益を圧縮でき結果として税額の減少にもつながります。ただし、経費計上するには契約書や領収書などの書類が必要です。確定申告時にこれらの添付書類がなければ経費計上できないため、事前に書類を探しておくようにしましょう。

建築されてから長い年月が経った不動産を相続した場合など、取得費が分からないケースも少なくありません。その場合は、概算分として「購入額×5%」を計上することになります。しかし、概算分の取得費は、本来の取得費よりも額が少なく税負担が大きくなる恐れがあるので注意しましょう。

②所有期間が5年超・10年超になってから売却する

「譲渡所得の税率」で解説した通り、譲渡所得税の税率は所有期間5年を境に大きく変わります。所有期間5年以下で売却すると、5年超えの場合の2倍近い税率になるので税負担も高額になります。そのため、売却時期に余裕があるなら、所有期間5年を一つの目安にするとよいでしょう。

所有期間5年を超えた場合、譲渡所得税に適用できる「10年超所有軽減税率の特例(マイホームを売ったときの軽減税率の特例)」があります。この特例では、所有期間が10年を超えるマイホームの売却なら、譲渡所得6,000万円以下の部分の税率を14.21%に引き下げられるのです。

ただし、家は築年数が経過するほど売却額は下がるのが一般的です。譲渡所得税の税率を気にするあまり、所有期間が5年、もしくは10年を超えるまで待って売却するよりも、築年数が浅いうちに高値で売却した方が手元に残るお金が多い可能性があるため、税負担以外のことも考慮して売却時期を判断するようにしましょう。

こちらの記事も読まれています

③3,000万円特別控除の適用を受ける

3,000万円特別控除とは、マイホームの売却であれば譲渡所得から最大3,000万円を差し引ける特別控除です。

例えば、譲渡所得が5,000万円の際に特例を適用すると、2,000万円が課税対象となります。

譲渡所得3,000万円以下であれば、譲渡所得が発生しなくなるため、大きな節税が見込めます。

なお、3,000万円特別控除の適用には、下記のように複数の要件を満たす必要があります。

- 自分が住んでいる家屋・敷地の売却

- 住まなくなった日から3年を経過する日の属する年の12月31日まで売却する

- 売った年の前年および前々年にこの特例を適用していない

- 親子や夫婦などの特別な関係での売却ではないこと

本特例の適用を検討する場合は、事前に国税庁のホームページで要件を確認するようにしましょう。

こちらの記事も読まれています

④3,000万円特別控除と10年超所有軽減税率を併用する

3,000万円特別控除と10年超所有軽減税率は、それぞれの要件を満たせば併用が可能です。

仮に、不動産の所有期間が10年で譲渡所得が6,000万円の場合、税負担は以下のように異なってきます。

- 特例適用無しの場合:

6,000万円×20.315%

=約1,219万円 - 3,000万円特別控除のみ適用:

(6,000万円-3,000万円)×20.315%

=約609万円 - 10年超所有軽減税率のみ適用:

6,000万円×14.21%

=約853万円 - 両方適用した場合:

(6,000万円-3,000万円)×14.21%

=約426万円

このように、3,000万円特別控除と10年超所有軽減税率の特例を併用することで大きな節税が見込めるため、要件を満たす場合は、併用を検討するとよいでしょう。

⑤住宅ローン控除と3,000万円特別控除のどちらがお得か比較する

住宅ローン控除とは、住宅ローンでマイホームを購入した場合、住宅ローン残高に応じて一定額を所得税から控除できる制度です。適用年度や住宅性能によっても異なってきますが、住宅ローン残高×0.7%を13年間控除できます。

住宅ローン控除は、所得税から直接控除できる税額控除でもあるため、節税効果が大きいという特徴もあります。そのため住み替えによる売却の場合、新居を住宅ローンで購入し控除の適用を検討している方も多いでしょう。

しかし、先述した3,000万円特別控除と住宅ローン控除は併用できないので注意が必要です。どちらの特例を適用した方がお得になるかしっかりシミュレーションしたうえで検討しましょう。

⑥相続空き家3,000万円控除の適用を受ける

売却する家が相続した空き家の場合、相続空き家の3,000万円特別控除の適用を受けることができます。この特例では、相続で取得し空き家になっている家を売却した場合、譲渡所得から3,000万円を控除可能です。

ただし、特例を受けるには以下のような要件を満たす必要があります。

- 昭和56年5月31日以前に建築されている

- 相続開始直前で被相続人以外に居住者がいない

- 相続後誰も住んでいない・事業用などで

活用していない - 一定の耐震補強を行うか更地にして売却する

- 売却金が1億円以下である など

相続空き家の3,000万円特別控除は適用のハードルが高い点には注意が必要です。本特例の適用を検討する場合は、事前に国税庁のホームページで詳しい要件を確認するようにしましょう。

こちらの記事も読まれています

⑦損失が出た場合も確定申告する

売却で利益が出ない場合、譲渡所得税は発生しないため基本的に確定申告は不要です。しかし、損失が出た場合にも適用できる特例があるため、確定申告しておくことをおすすめします。

損失時に適用できる主な特例には、以下のようなものがあります。

- マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

- 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

各特例を適用すると、損失の一定額を給与所得から差し引けるため、給与所得にかかる所得税の節税が可能です。また、売却した年で控除しきれない分は翌年以降3年間繰越すこともできるため、長期的な節税もできるでしょう。

こちらの記事も読まれています

あなたの不動産

今いくらで売れる?

不動産売却ならスターツグループで

- 3か月以内での売買成約率70%

- 創業55年を誇る確かな実績

- お客様の状況に合わせた多種多様な売却方法

- 多種多様な売却方法

訪問査定完了で

Amazonギフト10,000円分プレゼント!

※クラモア対応エリア外の場合、NTTデータグループ運営の「HOME4U(ホームフォーユー)」で、一括査定サービスがご利用できます。

※訪問査定キャンペーンの詳細はこちら

不動産売却時の節税に関する注意点

ここでは、不動産売却時の節税に関する注意点として、以下の2つを解説します。

それぞれ詳しく見ていきましょう。

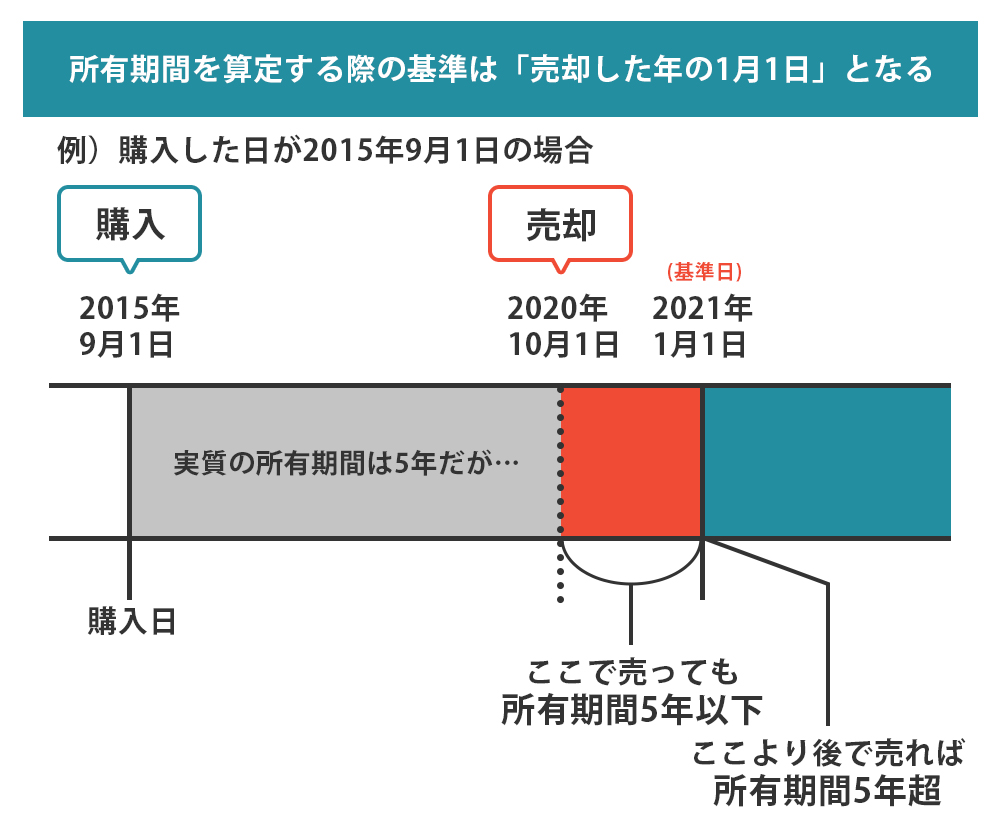

所有期間は売却した年の1月1日時点で判断される

短期譲渡所得か長期譲渡所得かを判断する所有期間は、「売却した年の1月1日時点」で判断されます。

仮に、2015年9月1日に購入した物件を2020年10月1日に売却した場合を見てみましょう。

実際の所有期間は5年を超えていますが、所有期間の判断日である2020年1月1日では、所有期間が5年経過していないため、短期譲渡所得に該当するのです。このように、所有期間5年ギリギリで売却を検討している場合、所有期間を計算したうえで売却時期を判断するとよいでしょう。

なお、相続した物件の場合、被相続人(亡くなった人)が所有していた期間も所有期間に含まれるため注意が必要です。相続後の所有期間が5年以下であっても、相続前から数えて所有期間が5年を超えていれば長期譲渡所得に区分されるのです。

長期的に判断することが大切

「⑤住宅ローン控除と3,000万円特別控除のどちらがお得か比較する」で解説した通り、3,000万円特別控除は住宅ローン控除との併用ができません。他にも買い替え特例など併用できない特例もあるため、どの特例を適用するかは、事前にシミュレーションしたうえで検討することが大切です。

さらに、シミュレーション時には売却した年だけでなく、長期的に見たうえでどちらがお得になるかを考える必要があります。

例えば、3,000万円特別控除と住宅ローン控除を比較すると、1年単位で見たら3,000万円特別控除の方がお得になる可能性が高いでしょう。

一方、住宅ローン控除は13年間の控除を受けることが可能です。控除期間中は、毎年の住宅ローン年末残高に応じて控除額が決定するため、必要に応じて税理士などの専門家に相談するなどして、総額を算出し、3,000万円特別控除とどちらがお得になるかを比較検討するとよいでしょう。

不動産売却時にかかる税金の納付方法

不動産売却時にかかる税金を考えるうえでは、納付時期を押さえておくことも大切です。

それぞれ詳しく見ていきましょう。

税金の種類により納付のタイミングが異なる

売却にかかる主な税金の納付時期は、以下の通りです。

| 税金の種類 | 納付時期 |

|---|---|

| 印紙税 | 売買契約時に収入印紙を購入して納税 |

| 登録 免許税 |

抵当権抹消手続き時に納付(売却金で抹消する場合は決済時) |

| 消費税 | 仲介手数料や司法書士費用などの各種費用を支払うタイミング |

| 譲渡 所得税 |

売却した年の翌年 |

上記のようにそれぞれの税金によって納税のタイミングが異なってきます。タイミングによっては売却金ではなく自己資金で準備しなければならないものもあるので、事前に確認しておくことが大切です。

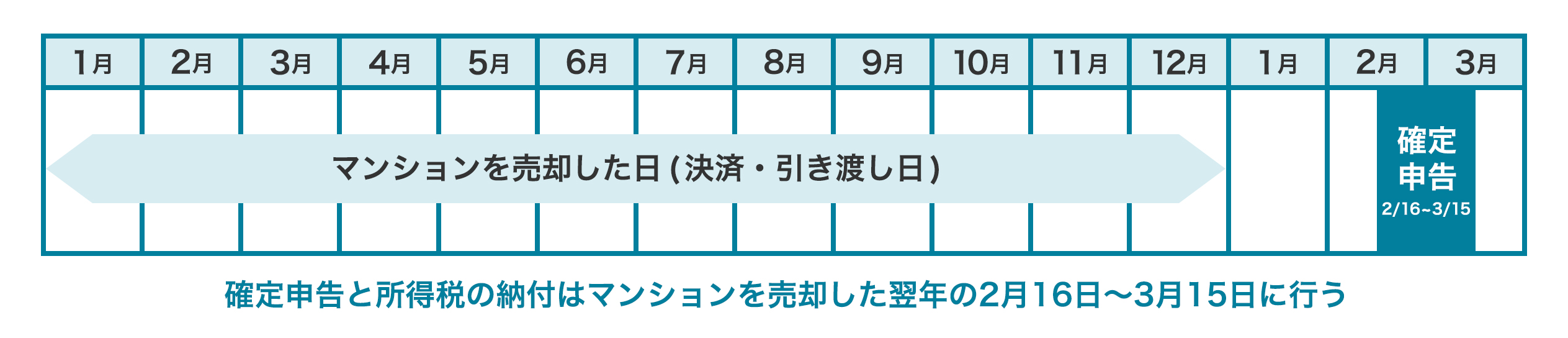

譲渡所得税は売却した翌年の確定申告で納税する

譲渡所得税は、売却した年の翌年に確定申告して納税します。

確定申告時期は、2月16日から3月15日なので、例えば、今年の1月に売却した場合でも納税が翌年の2~3月と1年以上間が空きます。そのため、売却金をすべて使ってしまい納税に対応できないとならないように注意が必要です。事前に納税額を計算し、売却金から譲渡所得税分を確保しておくなど、準備しておきましょう。

譲渡所得税の計算に不安がある方は、税理士に相談することをおすすめします。

マンション売却時の税金に関するシミュレーション

ここでは、以下の条件で譲渡所得税を具体的に計算していきます。

- 売却額:5,000万円

- 所有期間:8年

- 購入時の価格:3,500万円(減価償却費含む)

- 購入時の諸費用:300万円

- 売却時の諸費用:350万円

課税譲渡所得は以下の通りです。

課税譲渡所得:

5,000万円-(3,500万円+300万円+350万円)

=850万円

課税譲渡所得:売却価格-(取得費+譲渡費用)-特別控除

所有期間は8年なので長期譲渡所得に区分されます。

特例を適用しない場合の譲渡所得税は以下の通りです。

譲渡所得税:

850万円×20.315%

=約173万円

このケースでは、約173万円の譲渡所得税が課税されます。

しかし、3,000万円特別控除を適用する場合は、譲渡所得が0円となるため税金は発生しません。

なお、上記のケースで、新居を購入するために3,000万円の住宅ローンを組んだ場合も考えてみましょう。

仮に、金利1%・30年返済で年収600万円の人が住宅ローン控除を適用すると、13年間の控除額は約220万円となります。この場合、3,000万円特別控除よりも住宅ローン控除を適用した方がお得になります。

住宅ローン控除で控除できる額は、住宅性能や年収などによって変わるなど計算が複雑になるため、専門家に相談してみるとよいでしょう。

まとめ

ここまで、不動産売却にかかる税金の種類や譲渡所得税の計算・節税方法についてお伝えしました。

不動産売却では、印紙税・登録免許税・譲渡所得税・消費税が課せられます。とくに、譲渡所得税は課税されると額が高額になりやすく、納税タイミングも遅いので注意が必要です。ただし、譲渡所得税は節税できる控除がいくつか用意されているので、上手に活用して節税を目指すとよいでしょう。

しかし、税負担を軽減するよりも高値で売却した方が、最終的に手元に残るお金が多い可能性もあります。まずは、信頼できる不動産会社で高値の売却を目指しつつ、税金についてもアドバイスをもらうとよいでしょう。

これからマンション売却を検討する方は、下記よりお気軽にお問合せください。

あなたの不動産、今いくらで売れる?

無料売却査定

種別を選択してください

STEP1物件種別

種別を選択してください

エリアを選択してください

STEP2査定物件住所

エリアを選択してください

大変申し訳ございません。

対応エリア外のため査定できません。

訪問査定完了で

Amazonギフト10,000円分プレゼント!

訪問査定完了で

Amazonギフト1万円分!

※クラモア対応エリア外の場合、NTTデータグループ運営の「HOME4U(ホームフォーユー)」で、一括査定サービスがご利用できます。

※訪問査定キャンペーンの詳細はこちら

宅建士・2級FP技能士(AFP)・相続管理士

逆瀬川 勇造

大学卒業後、地元の地方銀行に入行し、窓口業務・渉外業務の経験を経て、2011年9月より不動産会社に入社。不動産会社では住宅新築や土地仕入れ、造成、不動産売買に携わる。2018年より独立し、2020年合同会社7pocketsを設立。

金融や不動産分野におけるコンテンツにおいて、現場での経験を活かし、読者の方が悩みやすいポイントを分かりやすく解説することを心がけている。

⇒逆瀬川 勇造さんの記事一覧はこちら

あわせて読みたい

この記事をシェアする

不動産を買いたい

特集から記事を探す

記事カテゴリ

おすすめ記事

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の注意点とは?流れや費用、失敗例を把握しよう!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方

売りたい

訪問査定完了で

Amazonギフト1万円!

土地活用・相続の相談がしたい

売るか貸すかお悩みの方はこちら

記事カテゴリ

おすすめ記事

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方

売りたい

訪問査定完了で

Amazonギフト1万円!

土地活用・相続の相談がしたい

売るか貸すかお悩みの方はこちら