- 住宅ローン控除は、中古マンションでも適用できる

- 住宅ローン控除を受けるためには、一定の要件を満たす必要がある

- 初年度は確定申告が必要だが、2年目以降は年末調整で控除を受けられる

住宅ローン控除(減税)は中古マンションも適用

住宅ローン控除とは、個人が住宅ローンを組んで住宅を購入した際に、税金を優遇する制度のことです。年末時点における住宅ローンの残高によって所得税や住民税から控除されます。

中古マンションの住宅ローン控除は、以下の通りです。

| 借入限度額※ | 2,000万円 |

|---|---|

| 控除期間 | 10年間 |

| 控除率 | 全期間一律0.7% |

| 各年の控除額の計算 (上限額) |

年末残高等×0.7% (14万円) |

※借入限度額とは、住宅ローン控除の対象となる上限金額のこと

参照:国税庁 「No.1211-3 中古住宅を取得し、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

住宅ローン控除は一軒家や新築マンションだけではなく、中古マンションを取得した場合にも適用されます。所得税の控除は条件を満たすことで13年間控除を受けられる場合もありますが、中古マンションを取得した場合には原則10年間の控除となります。

住宅ローン控除は以下の場合が対象です。

- 住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)

- 買取再販住宅を取得した場合

(住宅借入金等特別控除) - 中古住宅を取得した場合

(住宅借入金等特別控除) - 増改築等をした場合

(住宅借入金等特別控除) - 要耐震改修住宅を取得し、耐震改修を行った場合(住宅借入金等特別控除)

- 省エネ改修工事をした場合

(住宅特定改修特別税額控除) - バリアフリー改修工事をした場合

(住宅特定改修特別税額控除) - 多世帯同居改修工事をした場合

(住宅特定改修特別税額控除) - 耐久性向上改修工事をした場合

(住宅特定改修特別税額控除) - 認定住宅等の新築等をした場合

(認定住宅等新築等特別税額控除) - 耐震改修工事をした場合

(住宅耐震改修特別控除)

引用元:国税庁 「住宅ローン控除を受ける方へ」

上記の要件に該当する場合に住宅ローン控除を利用でき、所得税から毎年控除が受けられます。 また、所得税から控除しきれない分は住民税から控除されます。

所得税から控除するためには確定申告や年末調整が必要ですが、これらの手続きを行っていれば、住民税から控除される際には申告する必要がありません。住宅ローンを組んで住宅を購入した場合には、確定申告や年末調整を忘れずに行いましょう。

中古マンションの住宅ローン控除を受けられる条件

中古マンションを取得した際に住宅ローン控除を受けるためには、様々な要件を満たす必要があるため1つずつ詳しく解説します。

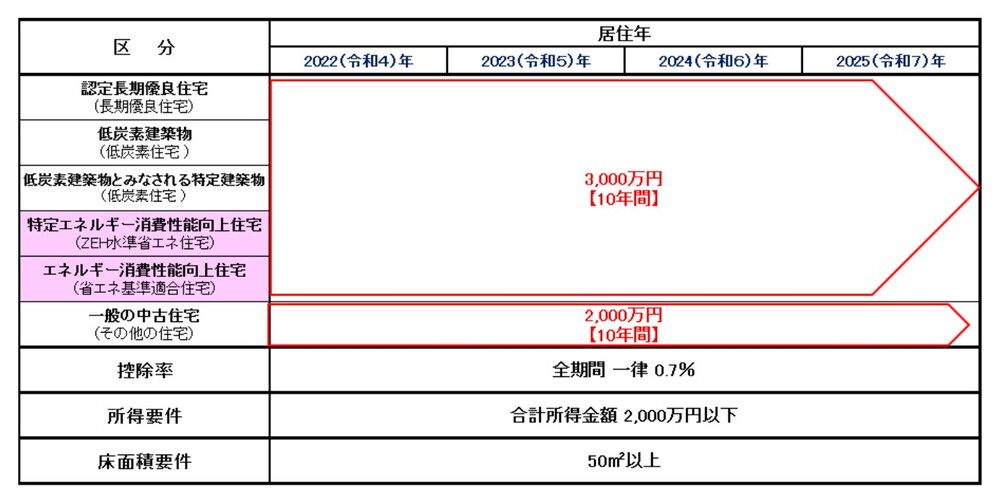

また、住宅ローン控除の制度が令和4年度分から改正されましたが、改正されたポイントは以下の通りです。

- 入居に係る適用期限を4年間(令和4年~令和7年)延長。

- 控除率を0.7%、控除期間を新築住宅等は原則13年、既存住宅は10年とする。

- 既存住宅を含め、住宅の環境性能等に応じた借入限度額の上乗せ措置を講じる。

- 令和6年以降に建築確認を受ける新築住宅について、省エネ基準適合を要件化。

- 既存住宅の築年数要件(耐火住宅25年以内、非耐火住宅20年以内)について、「昭和57年以後に建築された住宅」(新耐震基準適合住宅)に緩和。

- 新築住宅の床面積要件について、令和5年以前に建築確認を受けたものは40㎡以上に緩和(合計所得金額1,000万円以下の者に限る。)。

- 適用対象者の所得要件を合計所得金額3,000万円以下から2,000万円以下に引下げ。

出典:国土交通省 「住宅ローン減税」

今回の制度の改正では、控除期間の延長と控除率の引き下げが行われ、また、住宅区分についても改正が行われました。

控除を受けられる人の条件

まず、住宅ローン控除を受けるためには「住宅ローンを組んで家を購入すること」が大前提となり、投資用不動産などは対象外です。

控除を受けるためには、下記を含むすべての要件を満たす必要があります。詳細は、国税庁のサイトをご確認ください。

- 中古住宅の取得の日から6か月以内に居住の用に供していること。

- 適用年の12月31日まで引き続き居住の用に供していること。

(※)個人が死亡した日の属する年にあっては、同日まで引き続き住んでいること。 - 特別控除を受ける年分の合計所得金額が、2,000万円以下であること。

- 2つ以上の住宅を所有している場合には、主として居住の用に供すると認められる住宅であること。

出典:国税庁 「No.1211-3 中古住宅を取得し、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

居住してから年数や合計所得にも制限があります。住宅ローン控除を受けるためだけに直前に居住をしても所得税の控除は受けられず、給与所得以外の不動産所得や株式による所得を合算した所得金額が2,000万円以下である必要があります。

さらに、住宅ローン控除を利用する際には特定の制度との併用ができず、3,000万円特別控除や居住用財産の買い替え特例などの譲渡所得に関わる特例を受けていないことが条件になるため、注意しましょう。加えて、投資用不動産などは対象となりません。

居住する物件の条件

次に、対象となる物件については以下の要件をすべて満たす必要があります。

主な適用要件は以下なりますが、詳細は国税庁のサイトをご確認ください。

- 住宅の床面積(※1)が50㎡以上であり、かつ床面積の1/2以上の部分が自己居住用であること

- 1982年1月1日以降に建築されていること

- 贈与により取得した住宅でないこと

- 取得時および取得後も、引き続き生計を一にする親族や特別な関係のある者からの取得でないこと

(※1)床面積の判断基準は、次のとおりです。

1:床面積は、登記簿に表示されている床面積により判断します。

2:マンションの場合は、階段や通路など共同で使用している部分(共有部分)については床面積に含めず、登記簿上の専有部分の床面積で判断します。

3:店舗や事務所などと併用になっている住宅の場合は、店舗や事務所などの部分も含めた建物全体の床面積によって判断します。

4:夫婦や親子などで共有する住宅の場合は、床面積に共有持分を乗じて判断するのではなく、ほかの人の共有持分を含めた建物全体の床面積によって判断します。ただし、マンションのように建物の一部を区分所有している住宅の場合は、その区分所有する部分(専有部分)の床面積によって判断します。

出典:国税庁 「国税庁 「No.1211-3 中古住宅を取得し、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

原則、床面積が50㎡以上であることが要件として挙げられ、床面積とは、不動産登記簿上の面積を参照する必要があります。また、自営業などで建物の1/2以上が店舗として利用されている場合には、居住スペースよりも店舗として利用している面積が大きいため、住宅ローン控除の対象外となります。

さらに、1982年以前に建築された建物については、耐震性が証明できない「旧耐震基準」で建築された建物であることが多いです。旧耐震基準とは、震度5強レベルの揺れでも建物が倒壊せず、破損してしまったとしても補修する事で生活ができるようになる構造が基準となっています。ただし、1982年以前に建築された物件でも、耐震基準を満たしている証明書を取得できれば対象です。

最後に、贈与や同居の親族などから取得した住宅でないことが条件として挙げられます。

先述しましたが、住宅ローン控除を利用する際には自分で住宅ローンを組んで住宅を取得する必要があるため、これらの要件は制度の対象外となるため、注意しましょう。

借入金に関する条件

最後に、借入金に関する条件は以下の通りです。

10年以上にわたり分割して返済する方法になっている新築または取得のための一定の借入金または債務(住宅とともに取得するその住宅の敷地の用に供される土地等の取得のための借入金等を含みます。)があること(注2)。

※注2:一定の借入金または債務とは、例えば銀行等の金融機関、独立行政法人住宅金融支援機構、勤務先などからの借入金や独立行政法人都市再生機構、地方住宅供給公社、建設業者などに対する債務です。ただし、勤務先からの借入金の場合には、無利子または0.2パーセントに満たない利率による借入金はこの特別控除の対象となる借入金には該当しません。

また、親族や知人からの借入金はすべて、この特別控除の対象となる借入金には該当しません。

出典:国税庁 「国税庁 「No.1211-3 中古住宅を取得し、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

住宅ローン控除は、住宅取得者の金利負担を軽減するための制度です。そのため借入期間が10年未満の場合、返済能力があるとみなされ適用外となります。

また、借入金を他の用途に利用する場合にも対象外となります。住宅ローン控除は、あくまで住宅の取得やリフォームなどの場合に適用される税制優遇です。さらに、住宅取得の場合には住宅区分ごとに借入限度額と控除期間が異なるため、確認しておきましょう。

※上記の表は中古住宅を取得した場合の借入限度額、控除期間等となります。

画像引用元:国税庁 「No.1211-3 中古住宅を取得し、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

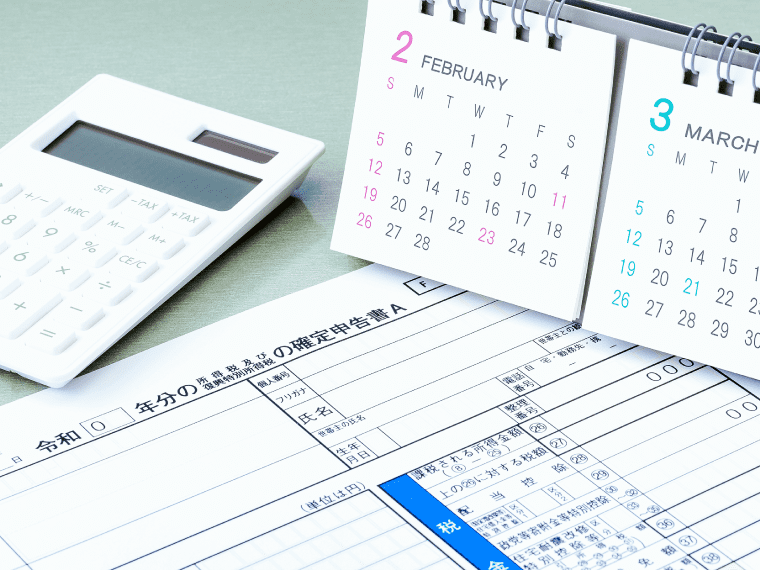

中古マンションの住宅ローン控除を受けるための手続き

確定申告とは、年間の所得を確定させるために翌年の2月16日~3月15日に行われる手続きのことで、控除を受けるには住宅を取得した翌年には確定申告が必要です。ただし、2年目以降については会社員や公務員など給与所得者の場合には、勤務先で行われる年末調整によって所得税が控除されることになります。 詳細に関しては、国税庁のサイトをご確認ください。

確定申告に添付する必要書類

確定申告に添付する必要書類は以下の通りです。

| 1 | 「(特定増改築等)住宅借入金等特別控除額の計算明細書」 ※連帯債務がある場合は「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」も必要です。 |

|---|---|

| 2 | 金融機関等から交付された「住宅取得資金に係る借入金の年末残高等証明書」 |

| 3 | 家屋の「登記事項証明書」(注1)などで床面積が50平方メートル以上であることを明らかにする書類 |

| 4 | 家屋の「工事請負契約書」または家屋の「売買契約書」の写しなどで家屋の取得対価の額を明らかにする書類 |

| 5 | <土地の購入に係る住宅借入金等について控除を受ける場合> (1)土地の「登記事項証明書」(注1、2)などで敷地の取得年月日を明らかに書類 (2)土地の売買契約書の写しなど土地の取得対価の額を明らかにする書類 |

| 6 | <国または地方公共団体等から補助金等の交付を受けた場合> 市区町村からの補助金決定通知書などの補助金等の額を証する書類 |

| 7 | <住宅取得等資金の贈与の特例(措法70の2、70の3)を受けた場合> 贈与税の申告書など住宅取得等資金の額を証する書類の写し |

| 8 | <昭和57年1月1日以後に建築されたものである場合> 登記事項証明書(注1) (登記事項証明書で床面積が明らかでないときは床面積要件疎明書類も必要です。) <昭和56年12月31日以前に建築されたものである場合> (1)耐震基準を満たす既存住宅の場合(「共通の適用要件の10(2)イ」に該当する場合) 次に掲げる書類のうちいずれかの書類 イ 建築士等(※)が発行した「耐震基準適合証明書」(その家屋の取得の日前2年以内にその証明のための家屋の調査が終了したものに限ります。) ロ 登録住宅性能評価機関の「建設住宅性能評価書」の写し(その家屋の取得の日前2年以内に評価されたもので、耐震等級(構造躯体の倒壊等防止)に係る評価が等級1、等級2または等級3であるものに限ります。) ハ 既存住宅売買瑕疵担保責任保険契約に係る付保証明書(住宅瑕疵担保責任法人が引受けを行う一定の保険契約であって、その家屋の取得の日前2年以内に締結したものに限ります。) (2)要耐震住宅(耐震基準を満たさない既存住宅)の場合(「共通の適用要件の10(2)ロ」に該当する場合) イ 耐震改修に係る工事請負契約書の写し ロ 次の(イ)~(ニ)に掲げる書類のうちいずれかの書類 (イ)市区町村に提出した「建築物の耐震改修計画の認定申請書」の写しおよび建築士等(※)が発行した「耐震基準適合証明書」 (ロ)「耐震基準適合証明申請書(または仮申請書)」の写しおよび建築士等(※)が発行した「耐震基準適合証明書」 (ハ) 「耐震等級(構造躯体の倒壊防止等)の評価に係る建設住宅性能評価申請書(または仮申請書)」の写しおよび登録住宅性能評価機関が発行する「建設住宅性能評価書」(耐震等級1、2または3であると評価されたもの)の写し (ニ) 「既存住宅売買瑕疵担保責任保険契約の申込書」の写しおよび住宅瑕疵担保責任保険法人の「既存住宅売買瑕疵担保責任保険契約に係る付保証明書」 |

| 9 | <債務の承継に関する契約に基づく債務である場合> 債務の承継に係る契約書の写し |

(※)「建築士等」とは、一級建築士、二級建築士または木造建築士、指定確認検査機関、登録住宅性能評価機関および住宅瑕疵担保責任保険法人をいいます。

(注1)「登記事項証明書」については、計算明細書への「不動産番号」の記載または「登記事項証明書」の写しの添付に代えることができます。

(注2)マンションなどで家屋の「登記事項証明書」に敷地権の表示がある場合は、家屋の「登記事項証明書」でも差し支えありません。

出典:国税庁 「No.1211-3 中古住宅を取得し、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

確定申告は、原則毎年2月16日から3月15日に行う必要があるため、住宅ローン控除の適用要件を満たしている場合、初年度は上記書類を準備して忘れずに行いましょう。

中古マンションの住宅ローン控除額のシミュレーション

中古マンションの住宅ローン控除額について、以下の条件でシミュレーションを行います。

- 家族構成:世帯主・妻・長男・長女

(16歳以上の扶養家族) - 世帯主年収:500万円

- 借入先:フラット35

(固定金利の住宅ローン) - 借入額2,000万円

(購入するマンションの価格) - 返済期間35年

- 借入金利1.900%

- ボーナス返済なし

- 住宅ローン支払い開始月:2023年7月

| 控除額 | |

|---|---|

| 1年目 | 13万8450円 |

| 10年間の合計 | 124万9,250円 |

参考:イー・ローン 「控除(減税)シミュレーション」

中古マンションでは、基本的に年間の控除できるのは最大20万円までと決まっています。そのため、一定の年収があり所得税が20万円以上かかっている人の控除額は最大20万円となりますが、それ以下の場合には所定の計算式によって算出されます。

簡易的な試算はネットなどにあるシミュレーションでも行えますが、正確な金額を知りたい場合には税理士に相談してみましょう。

借りる前・借りた後も、今こそローンの確認を!

※お問い合わせは、スターツ証券株式会社が対応いたします。

※休業中にいただいたお問合せは営業再開日より順次対応いたします。長期休業期間はクラモアトップページのお知らせよりご確認ください。

住宅ローン控除に関してよくある質問

住宅ローン控除に関するよくある質問について紹介します。

住宅ローン控除で戻ってくる金額はいくら?

住宅ローンの控除額は、基本的には「年末時点の借入残高×0.7%」で計算されます。還付される金額については、確定申告をしてから1~2ヶ月程度で申告時に指定した銀行口座に振り込まれます。

住宅ローン控除を受けられる年収上限はいくら?

2021年度は所得の上限が3,000万円とされていましたが、2022年度以降は所得の上限が2,000万円となりました。年収に最低額が定められていないため、どの所得層でも住宅ローン控除を受けられます。

まとめ

中古マンションでも一定の要件を満たすことで住宅ローン控除を受けることができます。住宅ローン控除を受けることで所得税を大きく圧縮できるため、要件を満たす人は忘れずに確定申告や年末調整を行うことが大切です。住宅ローンを組んで中古マンションを購入している人は、賢く節税しましょう。

これから中古マンションの購入を検討している方や買い替えを検討している方は、下記よりお気軽にご相談ください。

※記事内における料金は、あくまでも目安です。(2023年5月現在)

あわせて読みたい

よくある質問

-

お部屋探しに役立つ情報はありますか?

-

物件探し(不動産購入・売却)について役立つ情報はありますか?

この記事をシェアする

不動産を買いたい

特集から記事を探す

記事カテゴリ

おすすめ記事

-

新築分譲マンション「アルファグランデ新横浜」誕生! 間取り・アクセス・周辺環境を詳しく紹介

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

「クラシアム仙台新寺通」の魅力とは?仙台駅徒歩圏で叶える安心・快適な新築賃貸暮らし

-

令和8年税制改正大綱で不動産はどう変わる?知るべき4つの改正ポイント!

-

知らないと損する!「収入の壁」と税金の仕組み

-

【完全ガイド】相続財産の調べ方!不動産や債務など調査のポイントと注意点を徹底解説

-

2025年版!渋谷区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

物件をご所有されている方、

お住まいをお探しの方

記事カテゴリ

おすすめ記事

-

新築分譲マンション「アルファグランデ新横浜」誕生! 間取り・アクセス・周辺環境を詳しく紹介

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

「クラシアム仙台新寺通」の魅力とは?仙台駅徒歩圏で叶える安心・快適な新築賃貸暮らし

-

令和8年税制改正大綱で不動産はどう変わる?知るべき4つの改正ポイント!

-

知らないと損する!「収入の壁」と税金の仕組み

-

【完全ガイド】相続財産の調べ方!不動産や債務など調査のポイントと注意点を徹底解説

-

2025年版!渋谷区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

物件をご所有されている方、

お住まいをお探しの方