不動産の売却にかかる譲渡所得税は、3,000万円特別控除で節税できます。しかし、特例の適用には要件や必要書類・併用できる特例など、押さえておかないといけないポイントがいくつかあります。この記事では、3,000万円特別控除の概要や要件・必要書類などを分かりやすく解説します。

- 譲渡所得から3,000万円を控除できる

- マイホームの売却や売却期間などの適用要件を満たす必要がある

- 特例を適用して課税譲渡所得が0円になっても、確定申告は必要

- 3,000万円特別控除は住宅ローン控除とは併用できないので要注意

あなたの不動産

今いくらで売れる?

不動産売却ならスターツグループで

- 3か月以内での売買成約率70%

- 創業55年を誇る確かな実績

- お客様の状況に合わせた多種多様な売却方法

- 多種多様な売却方法

専属専任または専任媒介契約で

Amazonギフト55,555円分プレゼント!

※クラモア対応エリア外の場合、NTTデータグループ運営の「HOME4U(ホームフォーユー)」で、一括査定サービスがご利用できます。

※売却応援キャンペーンの詳細はこちら

自宅の売却で使える3,000万円特別控除とは

3,000万円特別控除とは、正式には「居住用財産を譲渡した場合の3,000万円の特別控除の特例」と呼ばれる特例で、譲渡所得から最大3,000万円を控除できます。

不動産を売却した場合、売却の利益は「譲渡所得」に区分され、譲渡所得税(譲渡所得にかかる所得税・住民税)が課税されます。しかし、この特例を適用することで譲渡所得から3,000万円差し引けるため、譲渡所得にかかる税金を抑えられるのです。

3,000万円特別控除はマイホーム売却で検討できる代表的な控除といえますが、手続きが必要なため、適用を受けるには要件や必要書類などを押さえておくことが重要です。

3,000万円特別控除の計算方法

ここでは、譲渡所得の計算方法を踏まえながら3,000万円特別控除について解説します。

譲渡所得税は次の2つのステップで計算します。

- 課税譲渡所得の計算

- 課税譲渡所得に譲渡所得税の税率をかける

それぞれ詳しくみていきましょう。

課税譲渡所得の計算式

まずは、課税譲渡所得の計算をみていきましょう。

計算式は以下の通りです。

課税譲渡所得:

売却価格-(取得費+譲渡費用)-特別控除

取得費とは、物件の購入額や仲介手数料・印紙税など購入にかかった費用のことです。なお、取得費からは建物の減価償却費を差し引かないといけない点には注意しましょう。

一方、譲渡費用は、仲介手数料など売却にかかった費用が該当します。物件売却価格から、譲渡費用を差し引いた部分が、売却の利益として譲渡所得税の対象となります。

ただし、特例を適用すると、ここからさらに特別控除分を差し引くことが可能です。

特例の適用により最大3,000万円控除できる

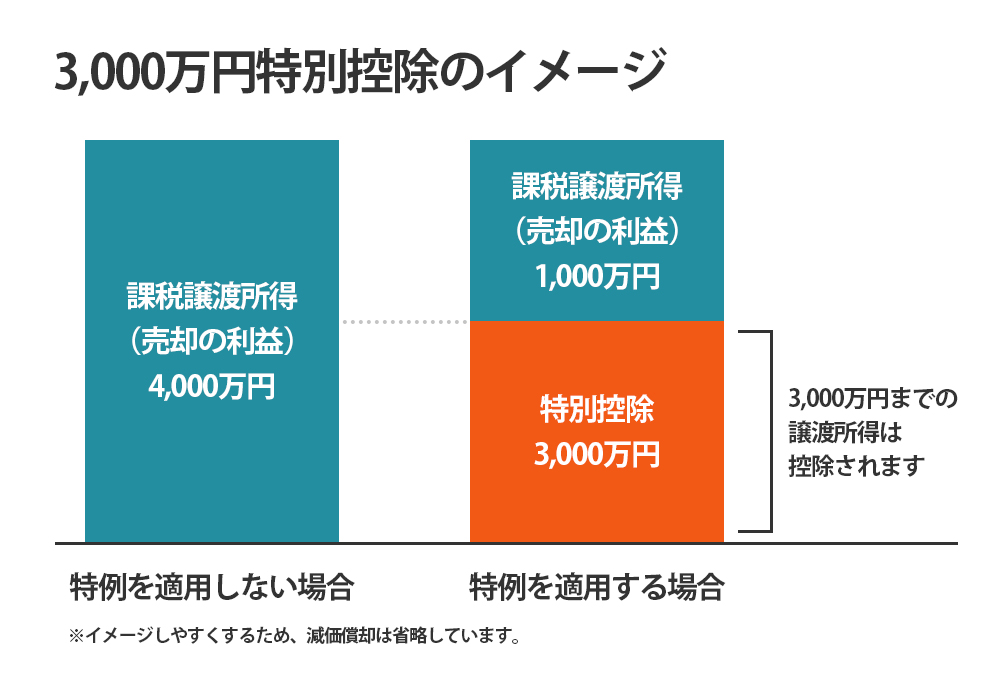

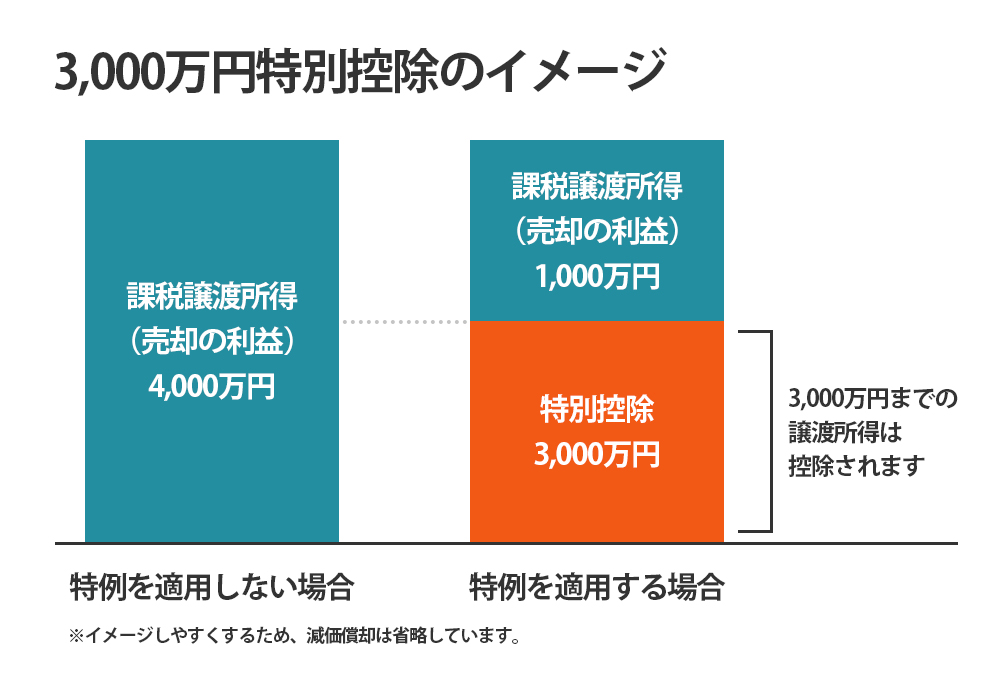

3,000万円特別控除は、課税譲渡所得(売却の利益)からさらに3,000万円を差し引ける特例です。

例えば、売却利益が4,000万円であれば、特例を適用することで課税譲渡所得は、

4,000万円-3,000万円=1,000万円となります。

売却利益が3,000万円以下の場合、特例を適用することで譲渡所得は0円です。

ただし、3,000万円特別控除で差し引けるのは、利益のプラス額の分までなので、売却利益が2,000万円であれば課税譲渡所得は0円にはなりますが、-1,000万円にはならない点に注意しましょう。

不動産譲渡所得の税率

特例まで適用して課税譲渡所得がプラスになる場合は、譲渡所得税が課税されます。

譲渡所得税は、以下の計算方法で算出できます。

譲渡所得税

=課税譲渡所得×税率

税率は、不動産の所有期間に応じて下記の2種類に分かれます。

| 所有期間 | 所得税・復興特別所得税※ | 住民税 | 合計税率 | |

|---|---|---|---|---|

| 短期譲渡所得 | 5年以内 | 30.63% | 9% | 39.63% |

| 長期譲渡所得 | 5年超え | 15.315% | 5% | 20.315% |

右にスクロールできます→

※復興特別所得税は、2037年12月31日までかかる税金です。

例えば、不動産の所有期間が8年なら長期譲渡所得(所有期間:5年越)の税率(20.315%)をかけることで、譲渡所得税が算出できます。所有期間5年を境に税率が大きく異なってくるので注意しましょう。

3,000万円特別控除の適用要件

3,000万円特別控除の適用を受けるには、満たさないといけない要件がいくつかあります。また、3,000万円特別控除は、併用できる特例・併用できない特例もあるので注意が必要です。

適用要件

主な適用要件には以下のようなものがあります。

- マイホームの売却である

- 自分が今住んでいる家屋、または家屋とともに敷地を売却する

- 住んでいない場合は、住まなくなった日から3年を経過する年の12月31日までの売却

- 建物を解体して売却する場合は、取壊しから1年以内の売却であり、売却までに敷地を活用していないこと

- 売った年の前年および前々年にこの特例またはマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用していない

- 売った年のその前年および前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていない

- 単身赴任の場合は、配偶者が居住している

- 売主と買主が親子や夫婦など特別な関係でない

この特例は、マイホームの売却で適用でき、別荘や仮住まいの売却では適用できません。また、特例の適用を受けるために入居したとみなされる場合も、適用されないので注意が必要です。

詳しい適用要件については、国税庁のホームページで確認するとよいでしょう。

住宅ローン控除とは併用できない

3,000万円特別控除はいくつか併用できない特例がありますが、その中でも気を付けたいのが「住宅ローン控除」です。

住宅ローン控除とは、住宅ローンでマイホームを購入した場合、住宅ローン残高に応じて一定額を所得税から控除できる制度のことをいいます。適用年度や購入した家の性能・借入額によっても控除額は変わってきますが、基本的には「年末時点の住宅ローン残高×0.7%」を「13年間」控除可能です。

例えば、住宅ローン残高が2,000万円であれば14万円を所得税から差し引くことができ、控除しきれない部分は住民税から控除されます。住宅ローン控除は、所得税から直接控除できる税額控除であるため、節税効果が大きいという点が特徴です。

住み替えにともなう売却で、「今の家を売却して利益が出た」「新居を住宅ローンで購入した」というケースの場合、3,000万円特別控除か住宅ローン控除のどちらか一方しか適用できません。どちらを適用した方がお得になるかは、しっかりシミュレーションしたうえで検討することが大切です。

10年超所有の軽減税率と併用できる

10年超所有の軽減税率とは、所有期間が10年を超えるマイホームの売却の場合、譲渡所得税の税率が低減される特例です。この特例は3,000万円特別控除との併用が可能で、譲渡所得額6,000万円以下の部分の税率が、14.21%まで引き下げられます。

例えば、譲渡所得が4,000万円(所有期間10年超え)の場合、3,000万円特別控除の適用で課税対象額が1,000万円になり、さらに10年超所有の軽減税率が適用され税率14.21%となるため、大きく節税が見込めます。

10年超所有の軽減税率にも、いくつか満たさないといけない要件があるので、国税庁のホームページで確認するとよいでしょう。

こちらの記事も読まれています

あなたの不動産

今いくらで売れる?

不動産売却ならスターツグループで

- 3か月以内での売買成約率70%

- 創業55年を誇る確かな実績

- お客様の状況に合わせた多種多様な売却方法

- 多種多様な売却方法

専属専任または専任媒介契約で

Amazonギフト55,555円分プレゼント!

※クラモア対応エリア外の場合、NTTデータグループ運営の「HOME4U(ホームフォーユー)」で、一括査定サービスがご利用できます。

※売却応援キャンペーンの詳細はこちら

3,000万円特別控除の必要書類と手続きの流れ

ここでは、3,000万円特別控除を適用する際の必要書類と手続きの流れを解説します。

必要書類

3,000万円特別控除の必要書類は以下の通りです。

- 譲渡所得の内訳書

(確定申告書付表兼計算明細書)

[土地・建物用] - 戸籍の附票の写し

(マイホームの住所と住民票の住所が異なる場合) - 購入時の売買契約書

- 購入時の費用の領収書

- 売却時の売買契約書

- 売却時の費用の領収書

譲渡所得の内訳書は、税務署の窓口やホームページからダウンロードして入手できます。

マイホームの売買契約日の前日時点で、マイホームの住所と売主の住民票の住所が異なる場合、戸籍附票などマイホームに住んでいたことが証明できる書類が必要になるので注意しましょう。

また、契約書や領収書などの書類がなければ、取得費や譲渡費用が計上できない点にも気を付けなければなりません。とくに、年数が経過している場合、取得費の証明ができないケースもあります。その場合は、概算取得費として「売却額×5%」を取得費として計上することになります。概算取得費は本来の取得費よりも低いのが一般的なため、その分売却した際の利益(課税譲渡所得額)が多くなり、税負担も増えてしまうので注意が必要です。

ただし、物件の状況などによっても必要書類が異なる場合があるので、事前に国税庁のホームページや税務署の相談コーナーなどで確認することが大切です。

なお、3,000万円特別控除は確定申告で手続きするため、会社員など年末調整で納税している方も、売却した年の翌年は確定申告が必要な点は覚えておきましょう。

手続きの流れ

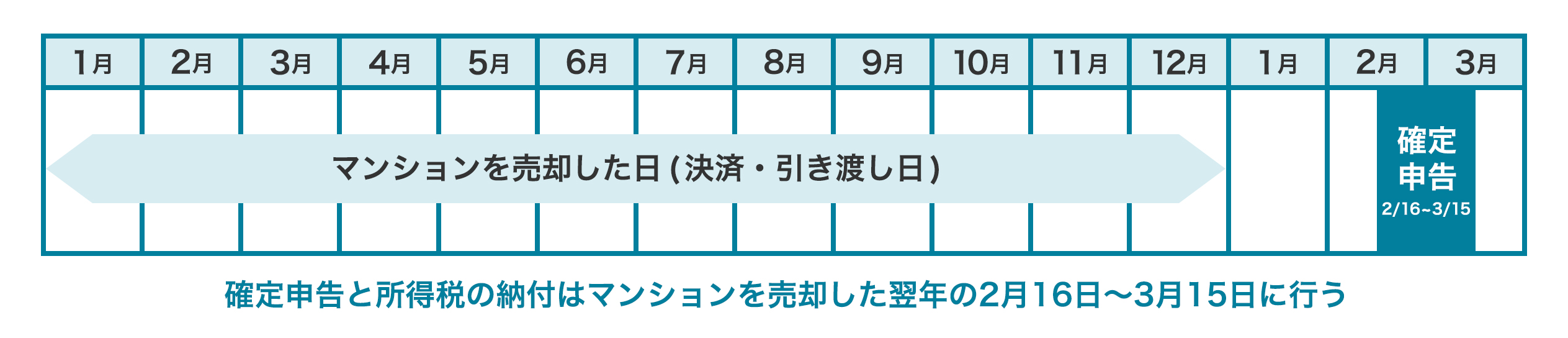

3,000万円特別控除の手続きは、不動産を売却した年の翌年の確定申告で行います。

確定申告時期は2月16日~3月15日なので、売却した時期によっては期間がかなり空いてしまうため、確定申告を忘れないように気を付けましょう。確定申告が必要なケースで申告を忘れてしまうと、無申告加算税などのペナルティが課せられるので、注意が必要です。

また、3,000万円特別控除を適用すれば税金が発生しない場合でも、確定申告は必要です。そもそも確定申告することで特例が適用されるため、申告していなければ特例が適用されないので、注意しておきましょう。

申告書の作成や手続きに不安がある方は、税理士に相談することをおすすめします。確定申告時期になると自治体で無料の相談コーナーが設けられるケースもあるので、活用するのもよいでしょう。

こちらの記事も読まれています

3,000万円特別控除のシミュレーション

ここでは、3,000万円特別控除について具体的なシミュレーションをしていきます。

3,000万円で購入したマンションを5,000万円で売却したケース

まずは、以下の条件で計算していきましょう。

- 売却額:5,000万円

- 所有期間:7年

- 購入額:3,000万円

- 購入にかかった費用:300万円

- 売却にかかった費用:350万円

上記の場合、特例適用前の課税譲渡所得は以下のようになります。

課税譲渡所得:

5,000万円-(3,000万円+300万円+350万円)

=1,350万円

課税譲渡所得:売却価格-(取得費+譲渡費用)-特別控除

3,000万円特別控除を適用しない場合、譲渡所得税は以下の通りです。

譲渡所得税:

1,350万円×20.315%(長期譲渡所得の税率)

=約274万円

3,000万円特別控除を適用すると、課税譲渡所得は以下の通りです。

譲渡所得税:

1,350万円(課税譲渡所得)

-3,000万円(特別控除)

=-1,650万円

以上のように、課税譲渡所得がマイナスとなるため、譲渡所得税は発生しません。

5,000万円で購入したマンションを1億円で売却したケース

次に、以下の条件で計算してみましょう。

- 売却額:1億円

- 所有期間:11年

- 購入額:5,000万円

- 購入にかかった費用:400万円

- 売却にかかった費用:600万円

上記の場合、特例適用前の課税譲渡所得は以下の通りです。

課税譲渡所得:

1億円-(5,000万円+400万円+600万円)

=4,000万円

課税譲渡所得:売却価格-(取得費+譲渡費用)-特別控除

上記のケースでは、所有期間が11年なので3,000万円特別控除だけでなく10年超所有期間の軽減税率の適用も検討できます。

以下の4つのパターンで譲渡所得税を計算してみましょう。

- 特例を適用しない

- 3,000万円特別控除のみ適用

- 10年超所有期間の軽減税率のみ適用

- 3,000万円特別控除+10年超所有期間の軽減税率を適用

(1)特例を適用しない場合

譲渡所得税は以下の通りです。

譲渡所得税:

4,000万円×20.315%(長期譲渡所得)

=812万6,000円

(2)3,000万円特別控除と適用する場合

課税譲渡所得が1,000万円になるため、譲渡所得税は以下のようになります。

譲渡所得税:

1,000万円×20.315%

=203万1,000万円

(3)10年超所有期間の軽減税率のみ適用する場合

譲渡所得税は以下の通りです。

譲渡所得税:

4,000万円×14.21%

=568万4,000円

(4)3,000万円特別控除と10年超所有期間の軽減税率を適用する場合

両方の特例を適用すると、課税譲渡所得を1,000万円にしたうえで税率の軽減ができるので、譲渡所得税は以下のようになります。

譲渡所得税:

1,000万円×14.21%

=142万1,000円

各パターンをまとめると、譲渡所得税は以下の通りです

| パターン | 譲渡所得税 |

|---|---|

| 特例適用無し | 812万6,000円 |

| 3,000万円特別控除のみ | 203万1,000円 |

| 10年超所有期間の軽減税率のみ | 568万4,000円 |

| 3,000万円特別控除+10年超所有期間の軽減税率 | 142万1,000円 |

右にスクロールできます→

このように、特例を適用するか、する場合はどの特例かによっても税金の額は大きく変わってくるものです。

また、実際の譲渡所得税の計算は、減価償却費を含むなど複雑になる可能性もあるため、譲渡所得税の計算や特例の適用については専門家にアドバイスをもらうことも検討するとよいでしょう。

まとめ

これまで3,000万円特別控除について、具体的なシミュレーションを交えて解説しました。

3,000万円特別控除を適用することで、課税譲渡所得を抑えられ節税が可能です。しかし、3,000万円特別控除には適用要件がいくつかあり、適用を受けるには確定申告が必要になるので、必要書類や手続きを押さえておくことも大切です。また、3,000万円特別控除は併用できない特例もあるため、税金の計算や特例の適用など専門家のアドバイスをもらうことも大切です。

自宅の売却を検討中の方は、本記事を参考に3,000万円特別控除について理解を深め、売却後の税負担を軽減できるようにしましょう。

あなたの不動産、今いくらで売れる?

無料売却査定

種別を選択してください

STEP1物件種別

種別を選択してください

エリアを選択してください

STEP2査定物件住所

エリアを選択してください

大変申し訳ございません。

対応エリア外のため査定できません。

専属専任または専任媒介契約で

Amazonギフト55,555円分プレゼント!

専属専任または専任媒介契約で

Amazonギフト55,555円分!

※クラモア対応エリア外の場合、NTTデータグループ運営の「HOME4U(ホームフォーユー)」で、一括査定サービスがご利用できます。

※売却応援キャンペーンの詳細はこちら

宅建士・2級FP技能士(AFP)・相続管理士

逆瀬川 勇造

大学卒業後、地元の地方銀行に入行し、窓口業務・渉外業務の経験を経て、2011年9月より不動産会社に入社。不動産会社では住宅新築や土地仕入れ、造成、不動産売買に携わる。2018年より独立し、2020年合同会社7pocketsを設立。

金融や不動産分野におけるコンテンツにおいて、現場での経験を活かし、読者の方が悩みやすいポイントを分かりやすく解説することを心がけている。

⇒逆瀬川 勇造さんの記事一覧はこちら

あわせて読みたい

この記事をシェアする

不動産を買いたい

特集から記事を探す

記事カテゴリ

おすすめ記事

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の注意点とは?流れや費用、失敗例を把握しよう!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方

記事カテゴリ

おすすめ記事

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方