- タワマン節税の改正は、2024年(令和6年)1月1日から

- 改正後のマンションの相続税評価額は、戸建てと同水準になる見込み

- タワマン節税の改正がマンション市場へ与える影響は限定的

あなたの不動産

今いくらで売れる?

不動産売却ならスターツグループで

- 3か月以内での売買成約率70%

- 創業55年を誇る確かな実績

- お客様の状況に合わせた多種多様な売却方法

- 多種多様な売却方法

訪問査定完了で

Amazonギフト10,000円分プレゼント!

※クラモア対応エリア外の場合、NTTデータグループ運営の「HOME4U(ホームフォーユー)」で、一括査定サービスがご利用できます。

※訪問査定キャンペーンの詳細はこちら

タワマン節税とは?

タワマン節税とは、時価と相続税評価額の乖離(評価額と購入額の開き)に着目した相続税の節税手法のことで、タワーマンションの上層階が時価よりも低くなる仕組みを利用した節税テクニックです。

不動産は、相続税評価額が時価より低ければ低いほど節税効果が高まります。

相続税評価額は、被相続人(死亡した人)が所有していた財産を基に税額が計算されますが、不動産に関しては時価の把握が難しいため、一定のルールに基づいて計算されます。

現行の相続税評価額の評価方法によると、タワーマンション上層階の相続税評価額が時価の3~4割程度になることが多くあります。たとえば、売却したら1億円する部屋が、3,000万円程度の資産として評価されることも。

なぜタワーマンションの上層階でこのような大きな乖離が生じてしまうかというと、現行の相続税評価額の評価方法は階数による価格差を設けていないからです。

タワーマンションの時価は、階数が高くなればなるほど価格が高くなります。理由としては、マンションの上層階は眺望が良く、日当たりに優れていることなどが挙げられます。

一方で、現行の相続税評価額は、一棟全体の建物の評価額を単に専有面積で案分したものとなります。階数による差異はなく、面積が同じであれば1階でも35階でも相続税評価額は同じになります。階数が高くなるほど時価は上がるのに対し、相続税評価額は階数が高くなっても上がらないのです。 そのため、時価と相続税評価額のギャップは、階数が高くなるほど大きくなります。

この現象は、タワーマンションに限らず通常のマンションでも生じる現象です。たとえば、5階建てマンションであっても、1階より5階の方が時価と相続税評価額の乖離は大きくなります。

タワーマンションは、現行の相続税評価額の評価方法が決められた当時には想定されていない建物でした。 タワマン節税は、現行の制度が想定していなかった抜け穴を狙った節税方法であり、以前より制度の見直しをすべきという意見も多くありました。

いずれ制度改正のメスが入ると予想されていましたが、とうとうタワマン節税が見直されたということになります。

タワマン節税改正はいつから

タワーマンションの新しい相続税評価額の評価方法は、2024年(令和6年)1月1日以後の相続または贈与により取得した財産に適用される予定です。

ただし、かねてから過度なタワマン節税は国税庁に注視されているため、2023年12月31日以前であっても行き過ぎた節税は否認される恐れがあります。

たとえば、明らかに相続税対策と思われるタワーマンションの上層階を3,000万円の資産として相続しておきながら、相続直後に売却して1億円の現金に換えるといったことを行うと、「税金逃れ」と見なされる可能性があります。その場合、相続に遡(さかのぼ)って否認され、追徴課税される可能性が高いです。もはや改正前であってもあからさまなタワマン節税は避けるべきだといえます。

現行の評価方法のメリットと時価との乖離率

現行の評価方法は、相続税評価額が時価よりも大きく下がる点がメリットです。

タワーマンションを含む現行のマンションの相続税評価額は、「土地」はマンションの全体敷地を相続税路線価に基づいて計算された評価額を、「建物」は固定資産税評価額を基本に評価されます。

相続税路線価

相続税路線価とは、土地の相続税評価額を求めるために国が毎年定めている土地単価のことです。前面道路(路線)の前に土地単価が振られているため“路線価”と呼ばれており、相続税路線価は、地価公示価格の80%程度を目安として評価されます。

地価公示価格とは、国が毎年行っている土地の評価額のことです。地価公示価格は建前上、時価ということになっていますが、実際には時価(実勢価格)よりも低くなっており、都市部では、時価が地価公示価格の1.5倍以上にもなっている場所も存在します。

マンションの「土地」の相続税評価額は、相続税路線価によって敷地全体の評価額を求め、その評価額を敷地権割合(1戸あたりの専有面積を全体の専有面積で割った値)で割ったものです。そのため、土地に関しても階数の差は反映されず、全体敷地の価格を専有面積で案分したものが土地の評価額となるのです。

固定資産税評価額

マンションの「建物」の相続税評価額は、固定資産税評価額に基づいて評価されます。

固定資産税評価額とは、固定資産税などの納税の算出根拠となる評価額のことです。 建物の固定資産税評価額は時価とはほとんど関係ありませんが、新築当初は時価の5~6割程度となっていることがよくあります。

マンションの建物の相続税評価額は、建物全体の固定資産税評価額を専有面積で案分したもので、階数はとくに反映されず、面積が同じであれば同じ相続税評価額となります。たとえば1階の70平米の部屋と50階の70平米の部屋の相続税評価額は同じです。

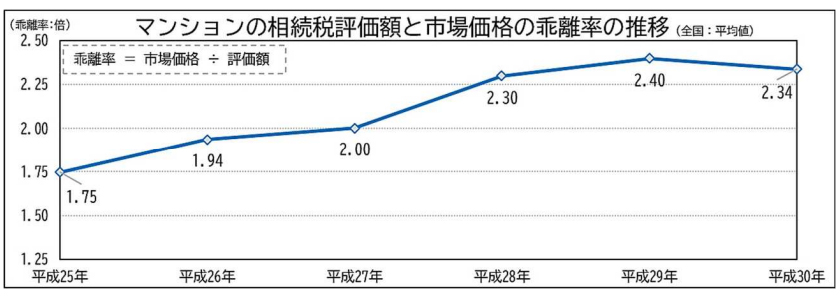

このように現行のマンションの相続税評価額の評価方法は、階数が全く反映されないことから、時価との乖離が大きくなっています。国税庁の資料によると、2018年時点におけるマンションの時価は、相続税評価額の2.34倍程度です。

画像出典:国税庁 「マンションの相続税評価額と市場価格の乖離率の推移」

時価である市場価格は評価額の2.34倍であるため、現在のマンションの相続税評価額は、時価の約4割(=1÷2.34)という状態になっています。

乖離率は年々上昇傾向にありますが、これは様々な理由が考えられます。

1つ目は、タワーマンションの供給が年々増えている中でも、乖離幅が大きいマンションが増加したことも上昇している要因と考えられます。

2つ目は、地価の上昇です。

近年、地価は上昇傾向にありますが、地価が上昇傾向にある時期は地価公示価格が時価に追いつかない傾向にあります。

地価公示価格は、相続税や固定資産税などの税金を決める評価額の基準となる価格であるため、時価に連動して急激に地価公示価格を上げてしまうと税金が上がり、納税者からの反発が強まることが考えられます。 そのため、地価上昇時は地価公示価格を実際の時価と同程度には上げにくいのです。

相続税路線価は地価公示の80%程度で評価されているため、地価上昇時のマンションの評価額は、時価とますます乖離する傾向にあります。

先述した時価と相続評価額の乖離率2.34倍という数字は、2018年時点でのものであり、2023年は2018年よりも地価が上昇していることから、現行ではさらに乖離が大きくなっているものと考えられます。

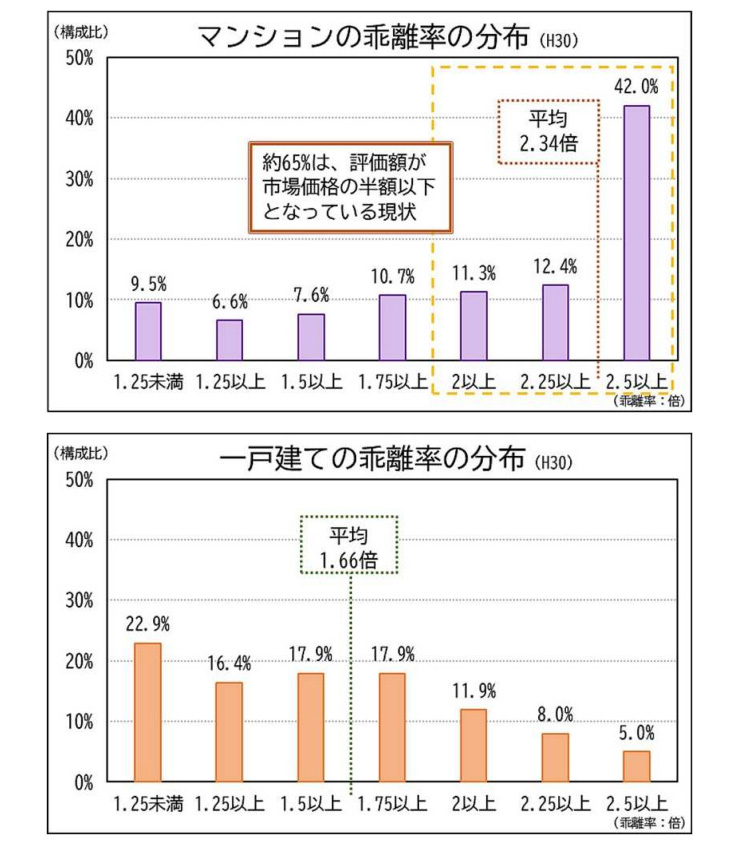

国税庁では、マンションと戸建ての相続税評価額と時価の乖離率の違いも示しています。

画像出典:国税庁 「マンションの相続税評価額と市場価格の乖離率の推移」

マンションの乖離率は平均で2.34倍ですが、戸建ては平均で1.66倍です。戸建ての時価は評価額の1.66倍であるため、逆に時価の約6割(=1÷1.66)が戸建ての相続税評価額ということになります。

新しいマンションの相続税評価額の評価方法では、この戸建ての相続税評価額「約6割」という部分が着目され、改正後は、マンションの乖離水準を戸建てと同じ6割にするように評価方法が考えられています。

改正後のタワマン節税の評価方法

新しい相続税評価額の評価方法は、時価と乖離を発生させている要因である「築年数」と「総階数(総階数指数)」、「所在階」、「敷地持分狭小度」の4つの指標に基づいて評価額が補正されます。

総階数指数とは、建物の総階数が乖離率に与える影響のことです。

国税庁の調査では、建物の総階数が乖離率に与える影響は、一定の階数で頭打ちになると仮定し分析を行ったところ、統計的に妥当な結果が得られたとしています。 そこで新評価額は、33階で頭打ちとした「総階数÷33(1を超える場合は1とする)」が総階数指数となります。

敷地持分狭小度とは、敷地利用権の面積(持分相当分)を建物の専有面積で割ったものです。敷地利用権の面積とは、簡単にいうとマンションの区分所有者が有している土地の面積になります。 マンションはタワーマンションのように戸数が多くなると、同程度の専有面積のマンション一室でも共有している土地の面積が狭くなるため、立地条件で決まる土地の評価額の影響の程度が小さくなります。

立地条件に対する優劣の反映しにくさを是正するための指数が、敷地持分狭小度(しきちもちぶんきょうしょうど)という数値です。

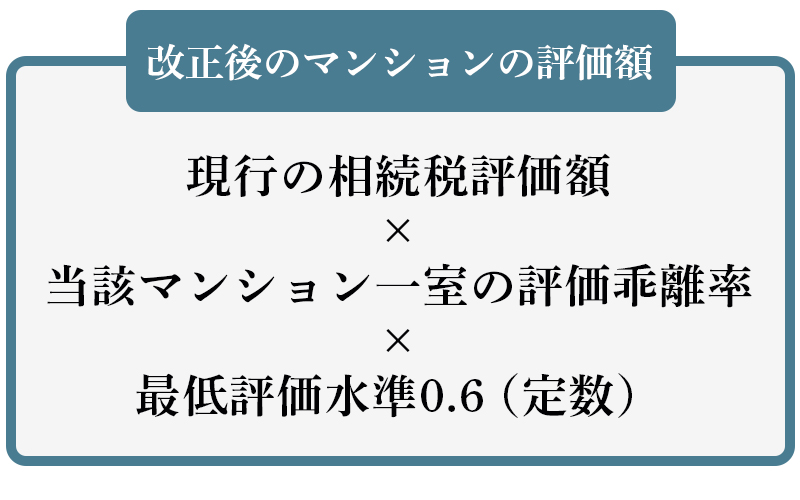

改正後のマンションの評価額は、以下の式で算出されます。

当該マンション一室の評価乖離率(以下、評価乖離率)が約1.67以下(1÷0.6)となる場合、当該マンション一室の評価乖離率は「1.0」となります。これは評価額が市場価格理論値の60%に達しない場合には、60%に補正するという考えに基づくためです。

60%とは、現行の戸建ての時価と相続税評価額の乖離を踏まえたものとなります。 また、評価乖離率が1.0未満となるマンション一室の評価額は「現行の相続税評価額×当該マンション一室の評価乖離率」が評価額となります。

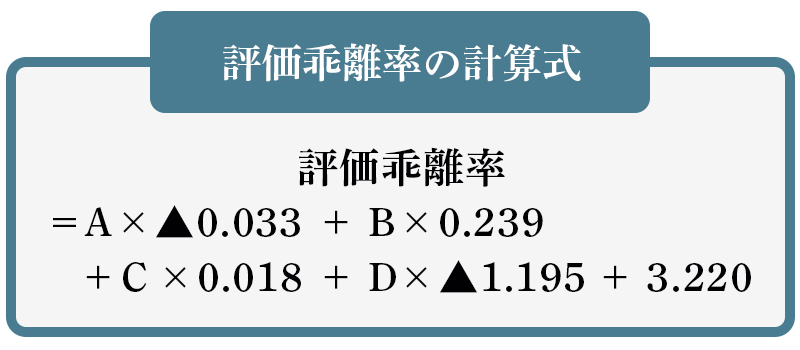

評価乖離率の計算式は、以下の通りです。

上式のA~Dは、以下になります。

A:当該マンション一室に係る建物の築年数

B:当該マンション一室に係る建物の総階数

指数※1

C:当該マンション一室の所在階

D:当該マンション一室の敷地持分狭小度※2

※1:総階数÷33(1.0を超える場合は1.0)

※2:当該マンション一室に係る敷地利用権の面積÷当該マンション一室に係る専有面積

上記は、重回帰式と呼ばれる算式です。評価乖離率は非常に複雑な式ですが、2018年のマンション一室の取引事例における取引価格と、当該マンション一室の相続税評価額より求めた数値となっています。

なお、0.6という最低評価水準と重回帰式については、固定資産税の評価の見直し時期に併せて、当該時期の直前における一戸建て及びマンション一室の取引事例の取引価格に基づいて見直されることとなっています。

固定資産税の評価の見直しは3年に1度のペースで行われるため、重回帰式なども3年に1度変更が行われていくものと予想されます。

新評価手法のシミュレーション

以下の条件で、新しい評価手法によるマンションの相続税評価額を計算します。

【条件】

| 時価 | 1億円 |

|---|---|

| 現行の相続税評価額 | 3,000万円 |

| 築年数 | 7年 |

| 総階数 | 28階 |

| 所在階 | 28階 |

| 敷地面積 | 15,143.85平米 |

| 専有面積 | 87.35平米 |

| 敷地権割合 | 5,690,900分の9,187 |

想定では時価1億円に対して現行の相続税評価額が3,000万円ですので、相続税評価額は時価の3割という前提になっています。

3,000万円であったマンションの評価額は、新評価制度では6,050万円です。

時価は1億円でしたので、相続税評価額の6,050万円は、時価の約6割になったということになります。

【シミュレーション詳細を確認する】

【シミュレーション】

Aの当該マンション一室に係る建物の築年数は、7年です。Bの当該マンション一室に係る建物の総階数指数は、以下のようになります。

【総階数指数】

=総階数÷33

=28階÷33

≒0.8485

Cの当該マンション一室の所在階は、28階です。Dの当該マンション一室の敷地持分狭小度は、以下のようになります。

【敷地持分狭小度】

=当該マンション一室に係る敷地利用権の面積÷当該マンション一室に係る専有面積

=15,143.85平米×(9,187÷5,690,900)÷87.35平米

≒0.2799

【評価乖離率】

=A✕▲0.033 + B✕0.239 + C✕0.018 + D✕▲1.195 + 3.220

=7✕▲0.033 + 0.8485✕0.239 + 28✕0.018 + 0.2799✕▲1.195 + 3.220

=-0.231 + 0.2028 + 0.504 - 0.3345 + 3.220

=3.3613

【マンションの評価額】

=現行の相続税評価額 × 評価乖離率 × 最低評価水準0.6(定数)

= 3,000万円 × 3.3613 × 0.6

≒ 6,050万円

タワマン節税改正後の影響

タワーマンションの相続税評価額が変わることで、マンション市場にはどのような影響が出るのでしょうか。最近の市場動向からすると、以下の理由によりマンション市場に与える影響は限定的と考えられます。

【マンション市場に与える影響は限定的と考えられる理由】

相続税対策としてのタワマン購入は、すでに下火になっている

1つ目の理由として、近年における相続税対策としてのタワマン購入は、すでに下火になっている点が挙げられます。

タワマン節税に関しては、かねてより税理士などの専門家の間で是正されるのではないかという考え方が広がっていました。前段として6年前の2017年には、タワーマンションの固定資産税に関する是正が行われていましたので、「次は相続税も改正される」という予測がされていたのです。

相続税も、もっと早く改正されても不思議ではありませんでしたが、いよいよ2024年に改正されることになりました。専門家の間では「相続税のタワマン節税はいずれ効果が無くなる」と考えられていましたので、近年はタワマン節税をアドバイスする専門家は少なかったと思われます。

タワマン上層階の購入者は、外国人投資家が増えてきている

2つ目の理由としては、昨今、タワーマンション上層階の購入者は外国人投資家が増えてきているという点です。

彼らにとって相続税評価額の改正は関係がありません。外国人投資家にとっては、とくに購入動機のブレーキにならない改正であることから、今後も外国人投資家の購入需要は続くものと考えられます。

低金利環境は、まだ続く可能性が高い

3つ目の理由としては、低金利環境はまだ続く可能性が高いという点です。

2023年7月28日に行われた日銀の金融政策決定会合では、長期金利を強引に抑え込まない方針を打ち出しましたが、短期金利の修正は行いませんでした。日銀の植田総裁は、「政策の正常化へ歩みだすということではない」と語っており、低金利政策はしばらく継続するものと思われます。

近年の不動産市場を牽引している主たる要因は、住宅ローンの低金利です。低金利環境が継続していれば、タワーマンションの相続税評価額の改正は、マンション市場にほとんど影響を与えないものと思料されます。

こちらの記事も読まれています

まとめ

以上、タワマン節税の改正について解説してきました。

タワーマンションの新しい評価制度は、2024年(令和6年)1月1日以後の相続または贈与により取得した財産に適用されます。現行の評価方法では相続税評価額はマンションが時価の約4割、戸建てが時価の約6割程度ですが、新しいマンションの評価方法では時価との乖離率が戸建てと同程度になります。

しかし、タワーマンションの評価方法が改正されたとしても、市場に与える影響は限定的であると考えられます。今後もマンション市場は勢いが衰えないことが予想されるため、マンション売却の好機は続きます。

今後、タワマン節税の効果は薄れるため、相続税対策で所有されている方は売却を含めた別の節税方法を検討するのがよいでしょう。

売却に関するご相談は、以下よりお問い合わせください。

売却をお考えでしたら

まずは無料お試し査定

物件種別を選択してください

step1

査定したい不動産の物件種別を選択

step2

郵便番号または都道府県から査定物件のエリアを指定

郵便番号

住所自動検索

エリアを選択してください

ご住所

大変申し訳ございません。

対応エリア外のため査定できません。

複数社からのしつこい電話営業はありません!

※クラモア対応エリア外の場合、NTTデータグループ運営の「HOME4U(ホームフォーユー)」で、

一括査定サービスがご利用できます。

※訪問査定キャンペーンの詳細はこちら

不動産鑑定士

竹内 英二

不動産鑑定事務所および宅地建物取引業者である(株)グロープロフィットの代表取締役。不動産鑑定士、宅地建物取引士、賃貸不動産経営管理士、住宅ローンアドバイザー、公認不動産コンサルティングマスター(相続対策専門士)、中小企業診断士。

土地活用と賃貸借の分野が得意。賃貸に関しては、貸主や借主からの相談を多く受けている。

⇒竹内 英二さんの記事一覧はこちら

あわせて読みたい

よくある質問

-

お部屋探しに役立つ情報はありますか?

-

物件探し(不動産購入・売却)について役立つ情報はありますか?

この記事をシェアする

お部屋を探す

特集から記事を探す

記事カテゴリ

おすすめ記事

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の注意点とは?流れや費用、失敗例を把握しよう!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方

売りたい

訪問査定完了で

Amazonギフト1万円!

土地活用・相続の相談がしたい

売るか貸すかお悩みの方はこちら

記事カテゴリ

おすすめ記事

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

-

2025年版!品川区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2024年改正】使いやすくなった相続空き家の3,000万円特別控除とは?

-

【2024年7月改正】800万円以下の売買、仲介手数料が上限33万に!

-

マンション売却の流れ10ステップとは?初心者さんにわかりやすく解説

-

2024年以降の不動産市況はどうなる?2023年の特徴と今後の動向を解説

-

【最新】2024年以降に住宅購入される方必見!住宅ローン控除の注意ポイント!

-

2024年住宅ローン金利は上昇するの?これから家を買う予定の人はどうすべき?

物件をご所有されている方、

お住まいをお探しの方

売りたい

訪問査定完了で

Amazonギフト1万円!

土地活用・相続の相談がしたい

売るか貸すかお悩みの方はこちら

訪問査定完了で

Amazonギフト10,000円分プレゼント中!