不動産売却にかかる税金の種類や計算方法、有効な節税対策などについて詳しくご説明します。不動産を売却する際に気になるのは、やはり税金でしょう。物件によってはかなりの額になることもあるため、どれくらいかかるのかを事前に把握しておくと安心です。

- 不動産を売却した際は、印紙税、登録免許税、譲渡所得税など複数の税金が発生する

- 不動産売却に関する税金の種類によって、納め方やタイミングは異なる

- 「3,000万円特別控除」や「軽減税率の適用」など、税負担を軽減できる特例が存在する

あなたの不動産

今いくらで売れる?

不動産売却ならスターツグループで

- 3か月以内での売買成約率70%

- 創業55年を誇る確かな実績

- お客様の状況に合わせた多種多様な売却方法

- 多種多様な売却方法

専属専任または専任媒介契約で

Amazonギフト55,555円分プレゼント!

※クラモア対応エリア外の場合、NTTデータグループ運営の「HOME4U(ホームフォーユー)」で、一括査定サービスがご利用できます。

※売却応援キャンペーンの詳細はこちら

不動産売却において、売り主の悩みの種となるのが「税金」です。売却した物件によってはかなりの額になることもあり得るため、どれくらいかかるのかを事前に把握しておきたいものですよね。

この記事では、不動産売却時に発生する税金の種類や計算方法、そして有効な節税方法などについて詳しく解説します。所有する家や土地の売却を検討している方は、ぜひご参考にしてください。

税金が発生するタイミングと種類

一口に「税金」と言っても、さまざまな種類があります。そして、税金の種類により発生するタイミングも異なります。

普段の生活のなかでなじみがある住民税や所得税については、どういうものか理解している方も多いでしょう。しかし、不動産売却は人生でそう何度も行うものではありません。そのため、思わぬタイミングで多額の税金が発生し、支払いに困ってしまうというケースもあります。

まずは、不動産売却時に税金が発生するタイミングと種類について見ていきましょう。

印紙税

不動産売却の書類作成などによって発生する税金が「印紙税」です。発生するタイミングは契約書作成時で、「印紙税相当額の収入印紙を課税文書(契約書)に貼る」という方法によって支払いが行われます。

納税額は契約金額に応じて決まっています。例えば、売却価格が4,800万円なら20,000円、1億1,000万円の場合は100,000円となります。

| 契約金額 | 本則税額 | 軽減後税率 |

|---|---|---|

| 1,000万円を超え 5,000万円以下のもの |

20,000円 | 10,000円 |

| 5,000万円を超え 1億円以下のもの |

60,000円 | 30,000円 |

| 1億円を超え 5億円以下のもの |

100,000円 | 60,000円 |

※2022年7月現在

なお、建設工事の請負にともなって作成される請負契約書については、租税特別措置法(当面の社会・経済政策的要請にもとづいて、国税に関する特例を定める法律)にのっとって印紙税の軽減措置が適用されます。

ただし、契約金額が10万円以下の場合は軽減措置の対象になりません。

登録免許税

不動産の名義変更(所有権の移転にともなう不動産登記)時に発生する税金が「登録免許税」です。登録免許税は、買い主と売り主それぞれに発生します。売り主の場合は、不動産につけられている抵当権を抹消するための登記(抵当権抹消登記)が必要なケースで税金がかかります。

登録免許税は、名義の変更登記を行うタイミングで発生します。登記の種類によって税率は変わりますが、不動産売却によって所有権を移転する場合は固定資産税評価額×2%です。

2022年3月31日までは印紙税と同様に軽減税率が適用されていましたが、現在、軽減税率の適用はありません。抵当権抹消登記の税額は一律で1件につき1,000円です。

譲渡所得税・住民税

家や土地の売却によって利益(売却益)があった場合に発生し、通常の所得税や住民税と合わせて支払います。

納税のタイミングはそれぞれ異なり、所得税は翌年の2月16日から3月15日までに、一方の住民税は翌年の6月以降から4回に分けて支払います。

復興特別所得税

東日本大震災の復興に使われる税金です。2011年から25年間にわたり、震災の復興に必要な財源を確保する目的で設けられました。

納税のタイミングは売却した翌年の2月16日から3月15日までの間で、所得税と一緒に納めます。

利益が発生したら確定申告が必要

不動産の売却益が発生した場合は、確定申告が必要です。

一方、家や土地を売却して損失が出た場合は、原則的に確定申告が不要になりますが、一定の条件を満たすことで所得税や住民税の減額が適用されるケースがあります。そのため、損失が出た場合も確定申告をすることをおすすめします。

譲渡所得税を計算してみよう

税金がどのくらい発生するかわからない状態で、不動産を売却するのは不安ですよね。ここでは、不動産を売却することによって発生する譲渡所得税の計算方法を、具体例を出しながらご紹介します。

「譲渡所得税」はどう計算する?

印紙税と登録免許税の金額や計算方法については、前の章でご説明しました。また、復興特別所得税は源泉徴収の対象となる所得税額の2.1%なので、それほど複雑な計算は必要ありません。しかし、譲渡所得税に関しては少々複雑な計算が必要です。

譲渡所得税は、以下の方法で計算します。

(①譲渡所得-②特別控除額)×③譲渡所得税率=譲渡所得税

こう見るとシンプルに思えるかもしれませんが、それぞれの額を出すために、さらに計算が必要です。まずは、①譲渡所得を算出します。

譲渡収入金額-(④取得費+譲渡費用)=①譲渡所得

④取得費は以下の計算方法となり、AとBいずれか大きいほうが適用されます。

A:(物件購入金額-諸経費)-⑤建物の減価償却費=④取得費

B:譲渡収入金額×5%=④取得費

なお、Bのケースは計算がシンプルなため、後述する「税金の具体的な金額をシミュレーションしてみよう」の事例ではAのパターンで計算しています。

続いては⑤減価償却費を計算します。減価償却費とは、長期的に使用する固定資産(建物など)の取得にかかった金額を、耐用年数に応じて分割した費用のことです。

建物の購入金額×0.9×償却率×経過した年数=⑤減価償却費

償却率は建物の耐用年数に応じて定められており、建物の種類によっても異なります。

②特別控除額は、特例などによって適用される控除がある場合に計算します。

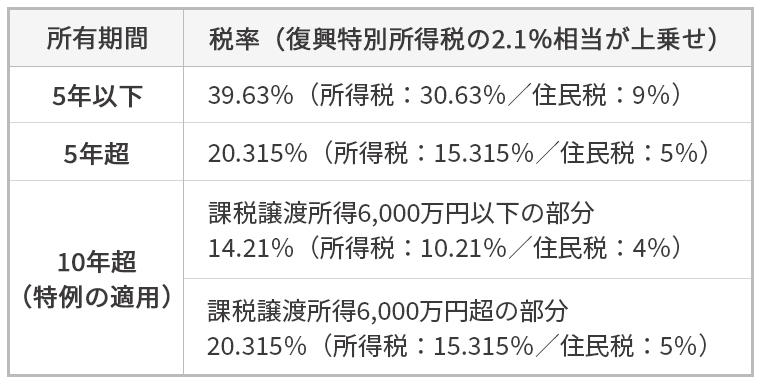

最後に③譲渡所得税率です。譲渡所得税率は、不動産の所有期間によって異なります。

5年以下の場合は39.63%、5年を超える場合は20.315%です。なお、10年を超えるケースでは「10年超所有軽減税率の特例」が適用され、譲渡所得6,000万円以下の部分が14.21%となります。

※譲渡した年の1月1日時点における所有期間により判断

式はやや複雑ですが、計算することで発生する税金を把握することが可能です。売却する前に確認しておきましょう。

税金の具体的な金額をシミュレーションしてみよう

「計算式が複雑なので、いまいちピンと来ない」という方も多いかもしれません。では、具体的に不動産売却によって発生する税金を計算してみましょう。

例として、以下のような分譲マンションのケースで考えてみます。

- 所有期間:6年

- 購入価格:4,000万円

- 建物価格:3,000万円

- 売却額:6,000万円

- 取得時の諸経費:200万円

- 譲渡にかかった経費:300万円

まず、譲渡所得を計算するために減価償却費を計算します。建物の償却率を0.015とすると、以下の計算になります。

3,000万円(建物の購入額)×0.9×0.015×6(年)=243万円(減価償却費)

続いて、取得費の計算をします。

4,000万円(土地を含む購入額)- 200万円(所得時の諸経費)-243万円(減価償却費)

=3,557万円(取得費)

ここまで計算できれば、譲渡所得を算出できます。

6,000万円(売却額)-(3,557万円(取得費)+300万円(譲渡にかかった経費))

=2,143万円(譲渡所得)

特別控除などを受けていない場合は、ここに税率をかけることで譲渡所得税が算出できます。

2,143万円(譲渡所得)×20.315%(5年を超える場合の税率)=約435万円(譲渡所得税)

このケースの場合、435万円の譲渡所得税が発生することになります。

節税対策に!納税額を軽減できる特例とは

すでにご紹介した通り、売却益が発生した場合には多額の譲渡所得税を納めなければならない可能性があります。

しかしその一方で、税負担を軽減できる特例もあります。ここでは、節税対策として覚えておきたい特例をご紹介します。

節税対策1:3,000万円特別控除

マイホームなどを売却した場合、譲渡所得から3,000万円を控除できる特例です。つまり、譲渡所得が3,000万円以下であれば課税されないことになります。

「対象の不動産に住まなくなってから3年以内の売却である」「売却までの期間にその不動産を使って利益を得ていない」といったいくつかの条件を満たすことで、この特例を受けられます。

節税対策2:軽減税率の適用

対象不動産の所有期間が10年を超えている場合には、軽減税率が適用できます。譲渡所得税の税率は通常、6年以上所有している場合は約20%ですが、軽減税率が適用されると14%になります。

節税対策3:特定の居住用財産の買換えの特例

所有期間が10年間を越えるマイホームなどの居住用財産を売却し、さらに新しくマイホームを購入した場合、譲渡所得の課税を繰り延べできるという特例です。

税金の控除ではありませんが、買い換えのタイミングでは課税されません。そのため、買い換えを前提とした不動産売却ではメリットのある特例と言えるでしょう。

お問い合わせページに移動します

不動産売却時の税金について正しい知識を持とう

不動産売却時には、複数の税金が発生します。高額になるケースもあるので、事前に計算方法や税金を軽減できる特例などに関する知識を持っておくことが大切です。

不動産の売却や住まいの買い換えなどを検討している方は、以下の窓口からお気軽にご相談ください。

あなたの不動産、今いくらで売れる?

無料売却査定

種別を選択してください

STEP1物件種別

種別を選択してください

エリアを選択してください

STEP2査定物件住所

エリアを選択してください

大変申し訳ございません。

対応エリア外のため査定できません。

専属専任または専任媒介契約で

Amazonギフト55,555円分プレゼント!

専属専任または専任媒介契約で

Amazonギフト55,555円分!

※クラモア対応エリア外の場合、NTTデータグループ運営の「HOME4U(ホームフォーユー)」で、一括査定サービスがご利用できます。

※売却応援キャンペーンの詳細はこちら

あわせて読みたい

よくある質問

-

お部屋探しに役立つ情報はありますか?

-

物件探し(不動産購入・売却)について役立つ情報はありますか?

この記事をシェアする

不動産を買いたい

特集から記事を探す

記事カテゴリ

おすすめ記事

-

新築分譲マンション「アルファグランデ新横浜」誕生! 間取り・アクセス・周辺環境を詳しく紹介

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

「クラシアム仙台新寺通」の魅力とは?仙台駅徒歩圏で叶える安心・快適な新築賃貸暮らし

-

令和8年税制改正大綱で不動産はどう変わる?知るべき4つの改正ポイント!

-

知らないと損する!「収入の壁」と税金の仕組み

-

【完全ガイド】相続財産の調べ方!不動産や債務など調査のポイントと注意点を徹底解説

-

2025年版!渋谷区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

物件をご所有されている方、

お住まいをお探しの方

記事カテゴリ

おすすめ記事

-

新築分譲マンション「アルファグランデ新横浜」誕生! 間取り・アクセス・周辺環境を詳しく紹介

-

「クラシアム神奈川台場」の魅力ポイントは?横浜・みなとみらい生活圏の理想的な新築賃貸マンションをご紹介

-

「クラシアム仙台新寺通」の魅力とは?仙台駅徒歩圏で叶える安心・快適な新築賃貸暮らし

-

令和8年税制改正大綱で不動産はどう変わる?知るべき4つの改正ポイント!

-

知らないと損する!「収入の壁」と税金の仕組み

-

【完全ガイド】相続財産の調べ方!不動産や債務など調査のポイントと注意点を徹底解説

-

2025年版!渋谷区(東京都)のマンション売却相場と価格推移|高く売るためのポイントとは?

-

【2025年最新】港区(東京都)のマンション売却相場は?価格推移や高く売るためのコツを徹底解説

物件をご所有されている方、

お住まいをお探しの方